個人事業主の小規模企業共済とiDeCo~違いとメリット・注意点は?

起業応援・創業ガイド

Contents

1. 小規模企業共済とは?税務上の取扱い、メリットと注意点は?

①小規模企業共済の概要

小規模企業共済は、小規模企業の経営者や役員、個人事業主のための、積み立てによる退職金制度です。国の機関である中小機構が運営しています。2023年3月末現在の加入者数は約162万人、資産運用残高は約11兆1,313億円です。(出所:中小機構ウェブサイト)

加入者は、月々1,000円~70,000円までの間(500円単位)で掛金を納付します。そして、退職や廃業時に積み立て金額に応じた共済金を受け取ります。この共済金の受け取り方は、「一括」「分割」「一括と分割の併用」が可能です。

②小規模企業共済の税務上の取扱い

掛金払い込み時:掛金の全額が所得控除(小規模企業共済等掛金控除)の対象となります。

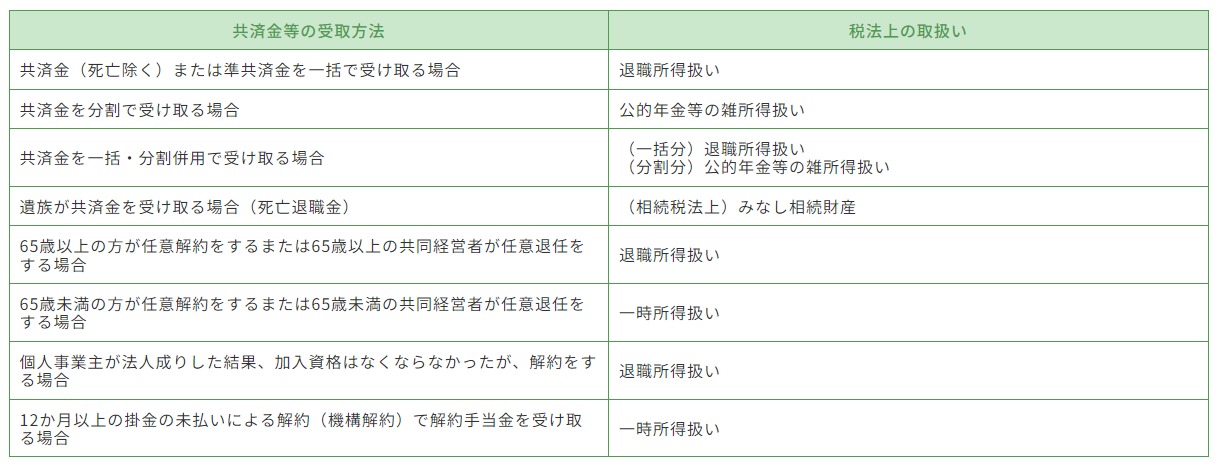

共済金および解約手当金の受け取り時:受け取る際の年齢や一括または分割などの受取方法などで税法上の取扱いが異なります。

(基本的な取扱い)

個人事業主が廃業した場合や会社等の解散または会社役員の退任により共済金を受け取る場合の基本的な取り扱いは次の通りです。

分割受け取りを選択した場合は「公的年金等の雑所得」

その他、65歳未満の方が任意解約する場合や中小機構による共済契約の解除により解約手当金を受け取る場合

「一時所得」

③小規模企業共済のメリット

メリット1:小規模企業共済の掛金は、全額「所得控除」できます。

小規模企業共済の掛金は、事業の経費や損金(会社の税務上の経費)にはなりませんが、所得控除の対象となるため、所得税や住民税が減少する効果が期待できます。

メリット2:受け取り時に「退職所得」や「公的年金等の雑所得」となる場合、受け取り時も税制メリットが期待できます。

<退職所得の税額計算>

退職所得に対する税金は次の通り計算します。

①(退職金の額-退職所得控除額(※1))×1/2=課税退職所得金額

②課税対象所得金額×所得税の税率-控除額=所得税額(※2)

※1 退職所得控除額

| 勤続年数 | 退職所得控除額 |

|---|---|

| 20年以下 | 40万円×勤続年数 |

| 20年超 | 800万円+70万円×(勤続年数-20年) |

注1:勤続年数に1年未満の端数があるときは、1年として計算します

注2:上記の算式により計算した金額が80万円未満の場合は、退職所得控除額は80万円になります

注3:障害者となったことに直接基因して退職した場合は、上記により計算した金額に、100万円を加算した金額が退職所得控除額です

※2 2037年12月31日までは復興特別所得税(所得税額×2.1%)が課税されます。

なお、勤続年数が5年以下の場合等は計算が異なります。

つまり、「退職所得」は以下の点で税金が軽減されています。

(1)退職所得控除が受けられる

勤続年数に応じた退職所得控除額を受けることができ、課税対象額が抑えられます。

(2)退職所得控除後の金額の1/2が退職所得として課税対象になる

退職所得控除後の金額の半分が退職所得として課税対象になるため、課税対象額が抑えられます。

(3)分離課税

給与所得や事業所得とは合算せずに、別途税額計算を行います。所得税は累進課税といわれる、所得が増えるほど税率が高くなる構造になっていますが、退職所得は分離課税のため、他の所得と合算した高い税率ではなく、課税退職所得に応じた税率で課税されます。

<公的年金等の雑所得の計算>

公的年金等に係る雑所得金額=年金収入金額-公的年金等控除額

公的年金等に係る雑所得金額は、年金の収入金額から「公的年金等控除額」を差し引きます。この、控除額は年金を受け取る方の所得や年齢等によって変わりますが、この公的年金等控除額を受けられるため、税金の対象となる所得が減少することとなります。

メリット3:掛金より多く共済金を受け取れる可能性がある

共済金受け取り時は、基本共済金と付加共済金の合計額を受け取ります。

基本共済金の計算例は次の通りです。

このケースでは、掛金5,400,000円(abc掛金納付合計)に対して、基本共済金5,835,000円(abc基本共済金額合計)の受け取りとなっています。

④小規模企業共済の注意点

小規模企業共済を納付月数12か月未満で任意解約した場合、解約手当金が出ないため掛け捨てになります。

また、納付月数20年未満で任意解約した場合は、解約手当金が掛金合計額を下回る(元本割れする)点にも注意が必要です。なお、掛金は自由に変更できるため、掛金が負担になった場合は、解約ではなく減額(最低額1,000円)を選択する方法もあります。

2. iDeCoとは?税務上の取扱い、メリットと注意点は?

①iDeCoの概要

iDeCoは、任意で加入できる私的年金制度で、国民年金基金連合会が運営しています。掛金の金額や運用商品を自身で選んで運用をします。

なお、掛金の上限金額は加入者の区分に応じて異なります。

②iDeCoの税務上の取扱い

掛金払い込み時:掛金の全額が所得控除(小規模企業共済等掛金控除)の対象となります。

年金または一時金の受け取り時:iDeCoは年金か一時金で、受取方法を選択できます(取扱機関によっては、年金と一時金を併用できる場合もあります)。

分割受け取りを選択した場合は「公的年金等の雑所得」

③iDeCoのメリット

メリット1:iDeCoの掛金は、全額「所得控除」できます。

iDeCoの掛金は、全額が所得控除の対象となるため、所得税や住民税が減少する効果が期待できます。

メリット2:運用益は「非課税」

通常、金融商品の運用益は課税されますが、iDeCoの運用益は非課税です。

メリット3:受け取り時は「退職所得」や「公的年金等の雑所得」となり、受け取り時も税制メリットが期待できます。

一時金として受け取る場合は「退職所得」、年金として受け取る場合は「公的年金等の雑所得」となり、税制上のメリットがあります。退職所得や公的年金等の雑所得に対する課税の詳細は、上記1.③小規模企業共済のメリットを参照。

④iDeCoの注意点

iDeCoで老齢給付金の受け取りを開始できるのは60歳からであり、原則として、途中解約ができないため、自由に引き出せない点に注意する必要があります。

また、一定の手数料がかかる点にも注意が必要です。

3. 小規模企業共済とiDeCoの違い

小規模企業共済とiDeCoは、両者ともに全額所得控除となり、受取方法を選択できる点は同じですが、以下の点が異なります。

| 小規模企業共済 | iDeCo | |

|---|---|---|

| 加入資格 | 小規模の事業を営む経営者や会社役員、個人事業主 | 基本的に20歳以上60歳未満の国民年金加入者であれば基本的に加入できます ※農業年金の被保険者や国民年金の保険料免除者は加入できません。 |

| 掛金 | 月額1,000円~70,000円 月額1,000円以上で、500円単位で設定 |

個人事業主 月額68,000円まで 会社員等 月額12,000~23,000円(加入区分に応じて異なります) 月額5,000円以上で1,000円単位で設定 |

| 手数料 | 手数料は不要 | 一定の手数料が必要 |

| 解約条件 | 途中解約可能で、納付した掛金の80~120%相当額の解約手当金を受け取れる ※納付月数12か月未満で任意解約した場合、解約手当金は出ないため掛け捨てになります。また納付月数240か月(20年)未満で任意解約した場合は、解約手当金が掛金合計額を下回ります |

原則、60歳になるまで受け取れない ※60歳から年金を受け取るには通算加入者等期間が10年以上必要 |

| 貸付制度 | 事業資金の借入可能 | - |

| 元本割れの可能性 | 掛金の納付月数20年未満で任意解約する場合を除けば、元本割れするリスクはありません | 投資信託を選択した場合、運用次第でリターンが変わります。資産を増やせる可能性もある一方、元本割れする可能性もあります |

4. 小規模企業共済とiDeCoは併用できる?

結論からいうと、小規模企業共済とiDeCoは併用できます。

個人事業主は会社から「退職金」を受け取ることはないため、ご自身の老後に備えて資金的に余力があれば、上記の違いやバランスを考慮して税務メリットも期待できる小規模企業共済やiDeCoの活用をされてはいかがでしょうか。なお、契約前には中小機構のウェブサイトやiDeCo公式サイトなどで制度の詳細や解約条件や元本割れなどの注意点も確認しておきましょう。

ABOUT執筆者紹介

税理士 油谷景子

税理士 油谷景子

油谷景子税理士事務所 代表

『よりよく』をモットーに法人や事業者の税務及び会計を支援する愛知県名古屋市の開業税理士。相続税や不動産譲渡などの資産税にも対応。

四大税理士法人等(東京・名古屋)で上場企業等向け税務申告、連結納税や国際税務、コンサルティング業務に従事。また、個人税理士事務所で中堅中小企業向け税務会計サービス、相続税等の申告・相談など様々な実務経験を積んだ後、名古屋市で独立開業。ITや新しい技術を積極的に活用。自計化支援にも取り組んでいる。

1級ファイナンシャル・プランニング技能士(FP1級)

著書『図解とポイントでしっかり学ぶ 法人税の教科書』(2025年 清文社)、『スタートアップ企業の税金To Doリスト』(2024年 中央経済社)

著書『図解とポイントでしっかり学ぶ 法人税の教科書』(2025年 清文社)、『スタートアップ企業の税金To Doリスト』(2024年 中央経済社)