クリエイターと税金[第1回]:人も税も中身が肝心?クリエイターが独立前に稼ぐ「お金の性質の違い」について解説

おんすけと学ぶ税務情報

Contents

フリーランス・クリエイターが知っておきたいお金と税金のしくみ

クリエイターが独立しようとすると、さまざまな疑問や悩みがでてきます。

本コラムでは、これから独立しようと考えている駆け出しクリエイターが知っておきたいお金と税金のしくみを、独立前・開業準備・開業1年後などのステップごとに、やさしく解説します。

第1回では、「独立前」にスポットを当てて、稼いだ「お金の性質」の違いについて考えてみましょう。

クリエイターが稼いだ「お金の性質」とは?

多様化するクリエイターの収入源

SNSなどのプラットフォームの発展により、個人が自分の作品を広める機会が増えました。今まで消費者の立場だけだった人でも、誰もがクリエイティブ領域に飛び込み、コンテンツの生産者・販売者になれるチャンスがあります。

クリエイティブ領域で利用されるプラットフォームは、YouTubeやInstagramなどのSNSをはじめとして、Shopify、NFTなど多岐にわたります。クリエイターはこれらのツールを活用して、デザイン・動画・音声・文字などの「コンテンツ」の提供、広告掲載、オリジナルグッズの販売やイベント開催などにより収入を得ています。クリエイティブ・エコノミーは、今後ますます発展が期待されるでしょう。

ここでクリエイターとは、一般的に「クリエイティブ業界で活躍する職種の総称」をいいます。イラストレーター、漫画家、デザイナーなどのクリエイターは、自身のスキルや能力をアウトプットし、価値として提供し、それを仕事にできる人達です。

この点、税金との関係では「仕事にできる」こと、つまり「稼ぐことができる」ことがポイントです。

なぜなら、「青色申告」などのメリットがある制度を利用するためには、「事業として成立していること」が求められるからです。

クリエイターが「独立して稼ぐ」ということ

「クリエイターとして独立する」ということは、「自分ひとりで自分のためにビジネスをする」ということです。この点がサラリーマンとは大きく違う点です。

サラリーマンは会社と「雇用契約」結び、組織の一員として「会社のため」に働きます。

出勤時間や働く場所などの会社のルールで「拘束」されることと引き換えに、さまざまな面で会社が生活を守ってくれます。例えば、給料・通勤手当・テレワーク手当などが支給されたり、会社の経費で仕事に必要な道具を買ってくれたり、退職すれば退職金が支給されたりします。厚生年金などの社会保険にも加入できます。

一方、独立してフリーランス・クリエイターになると、自分ひとりで「自分のため」に働くことになります。税務上は「個人事業主」と呼ばれる立場になり、働く時間も場所も「自由」になる反面、自分の身は自分で守らなければなりません。

仕事に必要なものは自分で購入し、通勤手当はもちろん退職金もありませんから、仕事をリタイアした後の将来のお金についても自分で備えておく必要があります。

このように、一言で「稼いだお金」といっても、独立前と後では、その稼いだ「お金の性質」は大きく異なります。

このような「お金の性質」は、税金の計算方法にも反映されています。

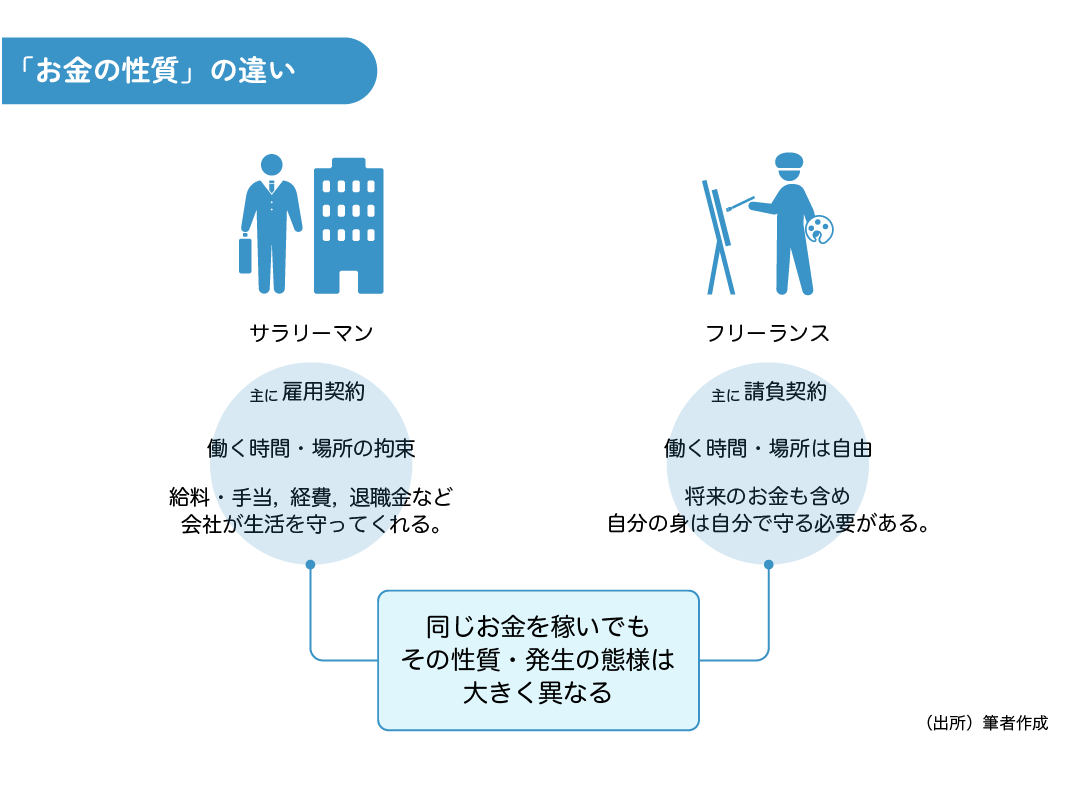

所得税法では、人が得た効用や満足を「お金の価値」で測定し、その性質・発生の態様に応じて10種類の「所得」に分類して税金を計算するという考え方を採っています。

例えば、アルバイト・パートで給料をもらったら給与所得、退職金をもらったら退職所得、クイズ番組で賞金をもらったら一時所得といった具合です。NFTアートの販売をした場合には、譲渡所得、事業所得、雑所得などに分類されます。

本コラムでは、このような税法上の所得区分を下図のように色分けし、簡便的に「お金の性質」と捉えたうえで、それが税金のしくみとどのように関係してくるのか考えてみましょう。

副業の「お金の性質」の違いはどう判断する?

以下では、これから独立しようと考えている駆け出しクリエイターのケースを例に考えてみましょう。

サラリーマンとして会社に勤務していますが、夢の実現のためにイラスト制作の副業を始め、だんだん依頼が増えてきました。この場合、副業の稼ぎはどの「お金の性質」に分類され、税金のしくみとどのように関係してくるのでしょうか?

副業で稼いだ「お金の性質」の違いは何に影響する?

独立前のクリエイターから寄せられることが多い質問のひとつに、「副業は事業所得になりますか?」というものがあります。

なぜ「事業所得にしたい」のでしょう?

それは最終的に税金の金額に影響してくるからです。

「青色申告」の特典や「損益通算」などの税金の計算の仕組みにより、所得税はもちろん住民税、さらには健康保険料の金額にもメリットが生じる可能性があります。

開業届を出したら事業所得になる?

では、「開業届」を出して確定申告をすれば事業所得になるのでしょうか?

いいえ。開業届を税務署に提出したから事業所得になるわけではありません。あくまで「開業届を出しただけ」「自分の判断で副業を事業所得として申告しただけ」「税務署は受付しただけ」にすぎないのです。

後日、税務調査が行われて実際の状況が明らかになった場合、還付された税金の返金やペナルティが課されるおそれがあります。

業務委託契約書をつくれば事業所得になる?

それでは、あらかじめ「業務委託契約書」を作っておけば事業所得になるのでしょうか?

いいえ。契約書も判断要素のひとつになりますが、業務委託契約を締結したから事業所得になるわけではありません。

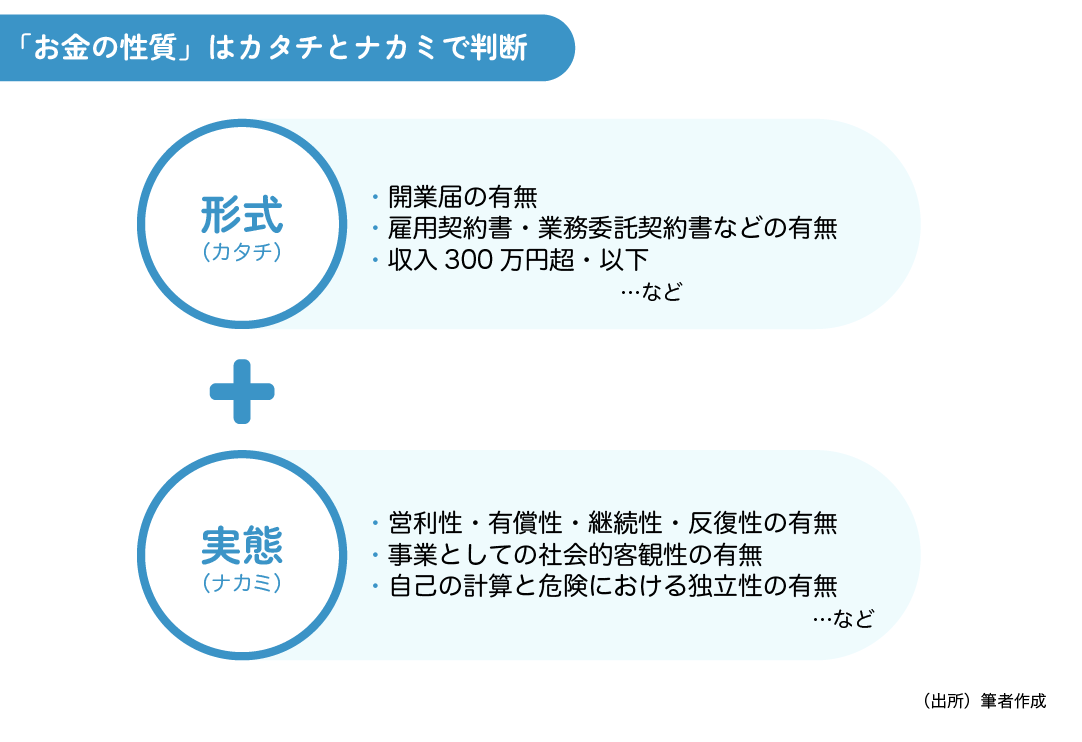

以下で説明するとおり、「開業届を出した」「業務委託契約を締結した」という形式(カタチ)だけでなく、実態(ナカミ)もみて「お金の性質」を判断します。

稼いだ「お金の性質」は実態(ナカミ)もみて判断する

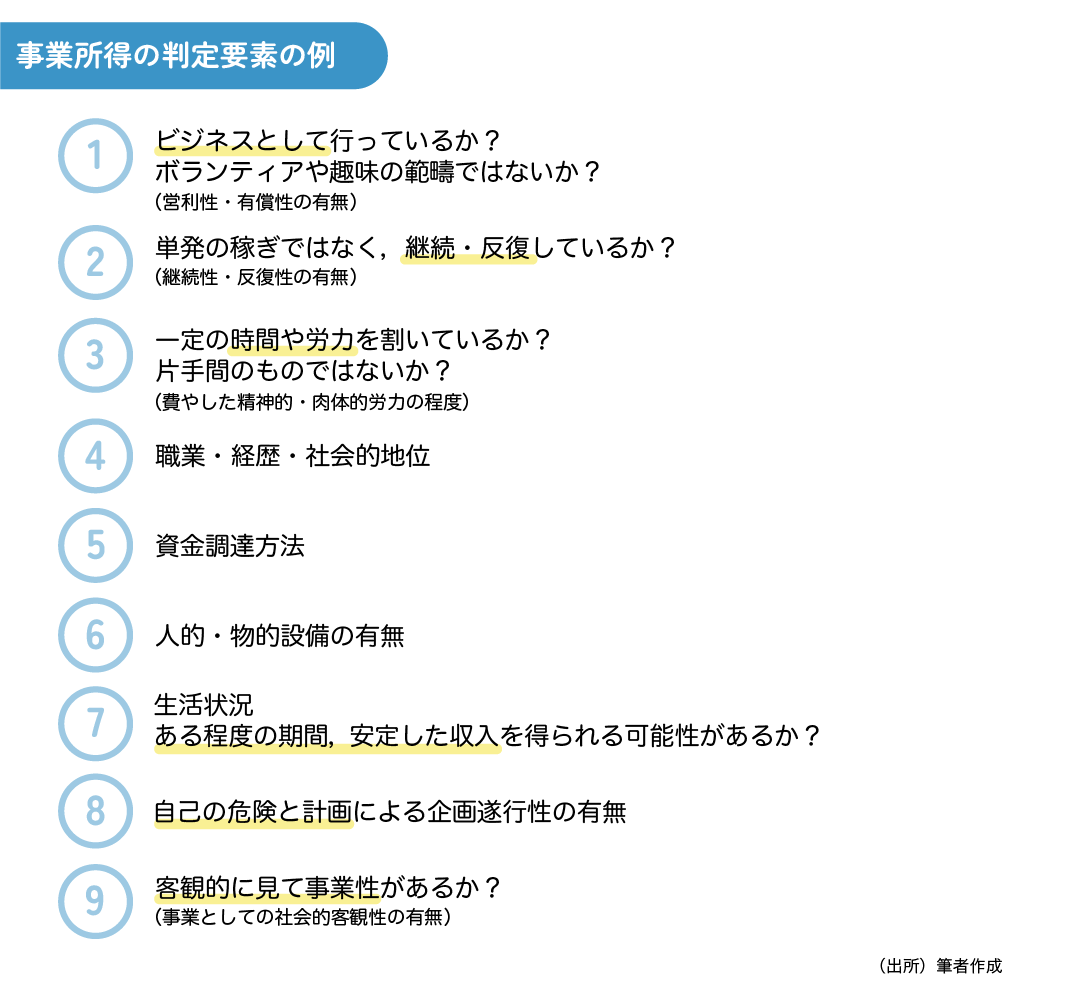

クリエイターが副業で稼いだお金が「事業所得」の分類に当てはまるかは、主に以下の内容を総合的に検討して判断します。

特に、「事業としての社会的客観性」、つまり「客観的にみて事業性があるか」という点が問われます。例えば、収入が臨時的なものばかりだったり、赤字ばかりだったり、余剰資金の範囲にしか影響が出ない程度だったりする場合には、「客観的にみて事業性がある」とは認められないでしょう。

さらに、原稿、イラスト、作曲、デザインなどの副業は、その業務の規模内容などから雑所得に該当するとの見解が国税庁から示されています。

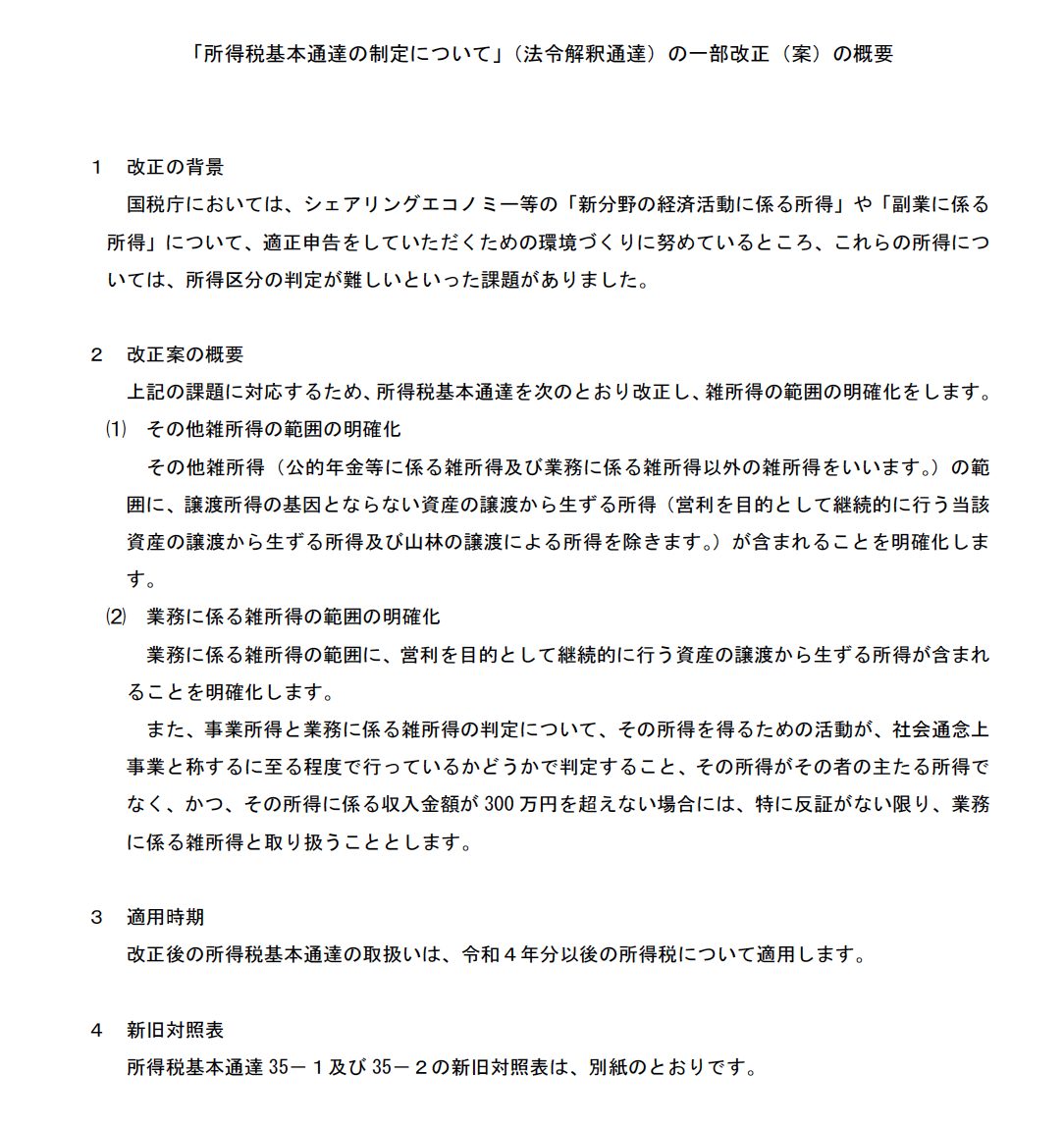

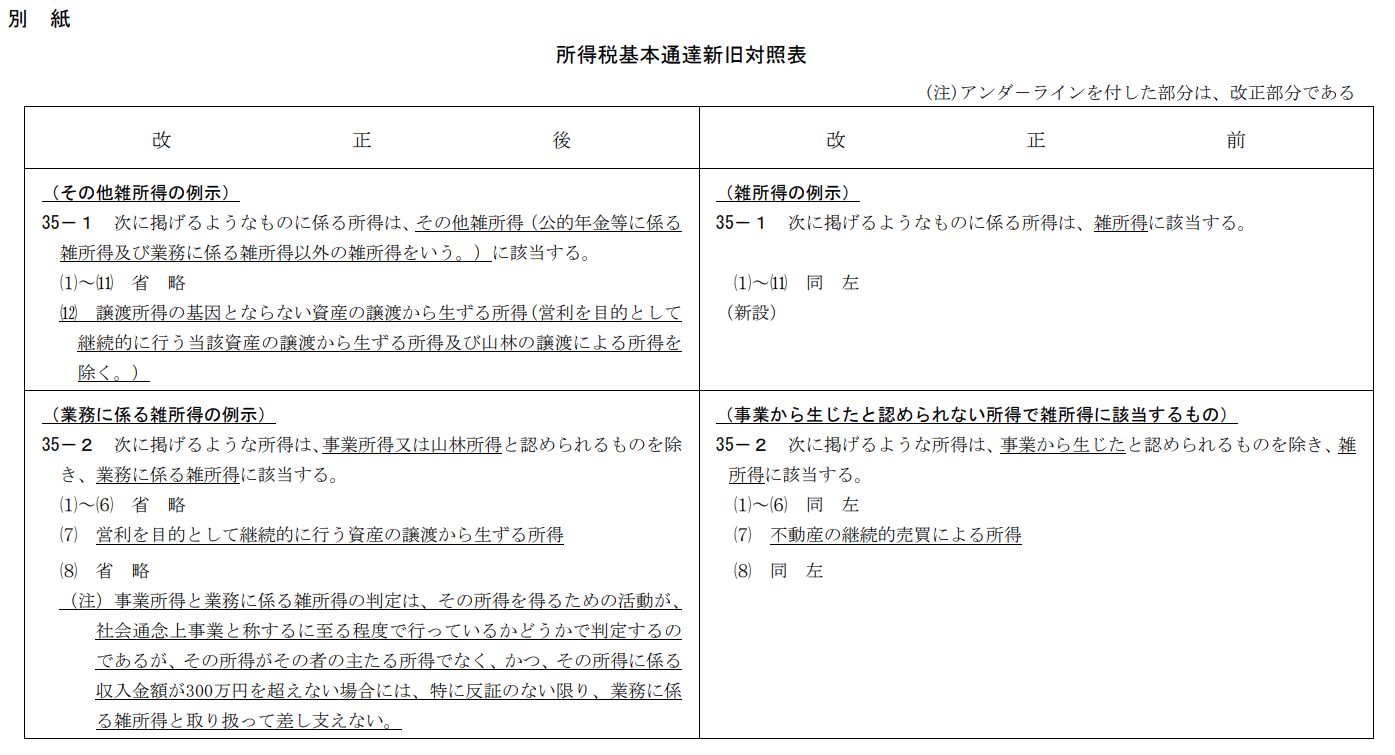

なお、現在(2022年8月)パブリック・コメント募集中の段階ですが、国税庁の通達の改正案において、「客観的にみて事業性があるか」を判定するうえで「副業に係る収入金額が300万円を超えないものは雑所得」という行政側の判断基準の金額が示されています。

この300万円という金額は、2022年1月から義務化された雑所得に係る領収書等の保存義務の規定(所得税法第232条第2項)と足並みをそろえたものと考えられます。

ただし、「収入が300万円を超えたら事業所得」と安易に判断しないようにしましょう。「300万円」という形式(カタチ)だけでなく、実態(ナカミ)もみて判断することが大切です。

また、業務委託か給料かを判断するうえでは、業務委託契約や雇用契約などの契約書の有無だけでなく、「自己の計算と危険」において「独立性」をもってなされているかについて、例えば以下の内容も検討します。

これらの実態が認められれば、「給与所得」と認定されます。

- 働く場所・時間などの空間的・時間的な拘束性の有無

- 指揮監督の有無

- 仕事の成果に対して報酬が支払われているか(雇用契約の場合、労務の提供を行えば結果に関係なく給料等を請求できる)

- 仕事に必要な材料・備品等の負担関係

この点、国税庁からも見解が示されています。

副業で稼いだ「お金の性質」が、事業所得にも給与所得にも該当しない場合には、「雑所得」に分類されます。

事業所得の判定要素の例の中には、「営利性」「継続性」「自己の危険」などのキーワードが出てきましたね。

このように、事業所得は「事業としての本来の性質」をもつものが該当します。つまり、「片手間ではない本業のビジネスとして成立している」「ビジネスに伴うリスクを常に負っている」という稼いだ「お金の性質」が考慮されているから、税金の計算上の特典が与えられているとも考えられますね。

さて、もし税務署から「事業とは認められない」と認定されてしまうと、依頼を受けたクリエイター側では「お金の性質」が変わってペナルティが課される可能性があるだけでなく、クリエイターに依頼をして業務委託費を支払った側でも、源泉所得税の徴収漏れの指摘がされるとともに消費税の仕入税額控除が否認されてしまうといったリスクが生じる可能性があります。

仕事を依頼する側も、業務委託として契約したいケースは少なくないと考えられますが、形式(カタチ)だけでなく実態(ナカミ)も伴っているか、しっかり状況を整理しておくことが大切です。

雑所得だったら20万円までだったら非課税?

「じゃあ、副業が事業所得ではなく雑所得だったら、20万円までは非課税ですよね?」、寄せられることが多い質問はここまでがワンセットです。

いいえ。これは誤解です。

紙面の都合上、本コラムでは詳しく解説しませんが、正しくは「年末調整をした人の雑所得が少額(20万円以下)だったら、その雑所得に関する個別の所得税の確定申告は不要」というルールです。雑所得の金額は「収入マイナス必要経費」で判定します。

本来なら、たとえ雑所得が少額であっても確定申告は必要です。

しかし、年末調整だけで完結するサラリーマンにまでこのような少額の雑所得の確定申告を課してしまうと、それを処理する税務署側がパンク状態になってしまいます。そこで「あえて不要」とするルールが設けられているのです。

そのため、年末調整を行わない人(給料が2,000万円を超えるなどで年末調整の対象外の人や個人事業主など)や、ふるさと納税や医療費控除などで確定申告をする人は、この少額の雑所得(20万円以下の部分)もきちんと申告書に記載したうえで、確定申告を行う必要があります。

なお、住民税にはこの「申告不要ルール」はありませんので、別途、住民税の申告が必要です。

「ヒト」も「お金」もナカミで判断。

本コラムでは、独立前の駆け出しクリエイターに焦点を当て、独立前に稼ぐ「お金の性質」と税金のしくみとの関係について解説しました。

「お金の性質」の違いは、税金や社会保険料などの金額に大きく影響します。

そして、この「お金の性質」は、形式(カタチ)だけでなく実態(ナカミ)もみて判断します。

「言ったもの勝ち」「開業届を出したもの勝ち」「契約書を作ったもの勝ち」ではないのです。

この「お金の性質」、すなわち所得の性質や発生の態様を考慮する税金のしくみは、各所得について、それぞれの質的な「担税力」の違いに応じた税金の計算方法などを定めるために設けられています。

そのため、税金の大原則である「公平負担の要請」にもっともよく適合しているともいわれています。

前述の図に示したように、実際の「お金の性質」に色がついているわけではありませんが、単に金額や契約だけを見るのではなく、稼いだ人の状況や稼いだプロセスも「お金の性質」をみるうえでの判断材料にするのです。

税金のうち特に人間に近い税金である所得税は、人間を見るときと同じように判断する「人間臭い税金」なんだと考えると面白いかもしれませんね。

ABOUT執筆者紹介

税理士 武田紀仁(たけだのりと)

税理士 武田紀仁(たけだのりと)

たけだ税理士事務所 所長税理士

東北工業大学 ライフデザイン学部 経営デザイン学科 准教授

クリエイターや文化芸術団体支援のための税理士事務所を設立し、会計・税務・経営に関するアドバイザリーサービスを行う(たけだ税理士事務所)。大学では、財務会計論、簿記論、租税法実務などを担当。研究では、主に非営利組織体の会計・税務・情報開示に関する実証的な研究に取り組んでいる。

[democracy id=”274″]