災害を被ったら農家の税金はどうなる?救済策を解説(その2)

税務ニュース

Contents

前回に引き続き、今回も農家が被災したときの税金対策をお伝えします。今回は「納める税金を抑える方法」です。

事業での救済策①事業用資産に被災したときの損失計上と繰越・繰戻

農機具や農作物が被災し、損害が生じたら、損失部分は必要経費に計上できます。他の所得と損益通算をしても残る赤字は、翌年以後に繰り越したりできます。

■計上する損失額

災害によって生じた事業用資産や棚卸資産の損失金額です。具体的には次のようなものとなります。

■滅失した農機具などの固定資産

災害で滅失した日時点で「仮に譲渡したら」を前提として計算した取得費

■収穫した稲や野菜、果実などの棚卸資産

- 被災して廃棄するしかなくなったもの…被災直前に「もしも出荷していたら」を前提に計算した金額。毎年の棚卸で用いている方法で評価して計算する(総平均法、先入先出法など)

- 売れるけど価値が下がったもの…「1の出荷前提で計算した金額-被災直後の農作物の評価額」

■未収穫の農作物

「農作物の種苗費、肥料代、人件費その他経費などの合計額-収穫できたときの農作物の価額の合計額」

■土砂などの障害物の除去費用

■農機具などの修繕費

■損壊防止や価値減少を抑えるための費用

■被害拡大や発生を防止するための緊急対処にかかる費用

ただし、損害保険金などの手当てを受けたのなら、その手当てされた部分は損失として計上できません。

青色申告・白色申告それぞれの対処法

事業用の固定資産や棚卸資産の損失を他の所得と損益通算しても残る赤字は、他の年の黒字と相殺できます。相殺すると、平常時の年分の所得額や納税額が下がるのです。

ただし、青色申告と白色申告で繰り越せる範囲が変わります。また、損失を繰り越すなら、毎年連続して確定申告書を提出しなくてはなりません。

青色申告

被災による損失は、次の2つのどちらかができます。

- 前年分に純損失を繰り戻し、黒字と相殺する。結果「税金が過払い状態」になるので還付を受けられる。

- 翌年以後3年間に純損失を繰り越し、各年分の総所得金額等から差し引ける。結果、納税額を抑えられる。

繰戻・繰越をできる赤字は、災害による赤字だけではありません。「開業初年度で出費が多い」「業績が不振である」など、事業上の他の理由による赤字も含みます。「青色申告の特典」としての繰戻・繰越なのです。

白色申告

- 被災による赤字は、翌年以後3年間繰り越し、各年分の総所得金額等から差し引ける。

ただし繰り越せるのは「災害で被った事業用資産損失分のみ」です。他の理由による赤字は繰り越せません。

事業での救済策②消費税の簡易課税の選択・とりやめ

被災すると、それまでと事情が急変します。ネックになるのは消費税です。それまで選んできた課税方式が復旧の足を引っ張るかもしれません。

忙しすぎると本則課税が負担になる

被災後の復旧で時間をとられると、日常的にできていた会計処理ができなくなります。本則課税を選んでいると大変です。一つひとつの仕訳の消費税をチェックしないといけません。しかし簡易課税であれば、預かり消費税から簡便的に納税額を計算できます。

被災後の支出が多いと簡易課税は不利になる

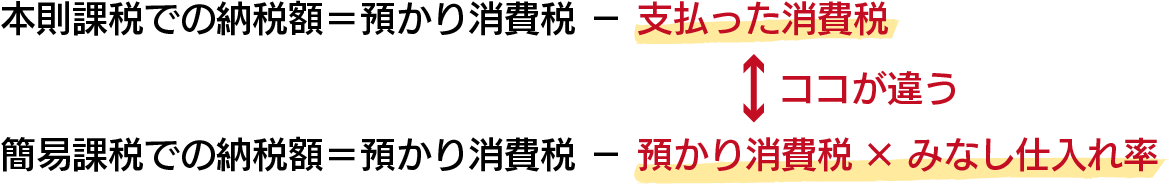

被災後は復旧や二次被害の防止にお金がかかります。このようなとき、簡易課税を選んでいると不利です。理由は、本則課税との違いにあります。

修繕などで費用がかさめば、その分、支払消費税も増えます。もしかしたら預かり消費税を超えるかもしれません。ここで本則課税を選んでいれば、「支払消費税-預かり消費税」の部分は還付されます。一方、簡易課税だと還付されません。簡易課税で控除される金額は、預かり消費税の額を絶対に超えないからです。

被災すると緊急で「簡易課税⇔本則課税」ができる

本則課税も簡易課税も、いったん選んだら2年間、適用します。途中でやめることはできません。

しかし、被災したときは別です。災害の生じた課税期間から「簡易課税→本則課税」あるいは「本則課税→簡易課税」とすることができます。消費税の課税方式を緊急で変えたいのなら、災害のやんだ日から2カ月以内に、管轄の税務署に申請書を提出します。承認を受ければ、被災した課税期間から課税方式を変更できるのです。

注意点

注意したいのが「本則課税→簡易課税」を検討するケースです。支払消費税を差し引く「仕入税額控除」は、一定事項を記載した帳簿と請求書、領収書の保存が条件となっています。

しかし、災害で帳簿や請求書等がなくなっても、仕入税額控除はできます。「手間がかかりすぎて大変」というときだけ簡易課税にしたほうがいいかもしれません。逆に「簡易課税→本則課税」なら、帳簿や請求書等の保存が必要です。

生活用資産に損害が生じたときの救済策

事業用ではなく生活用の資産が被災したときの救済策も見てみましょう。

「災害減免法による減免」か「雑損控除」のどちらかで納税額を抑えられます。ただ、それぞれ少し条件が異なります。

| 雑損控除 | 災害減免法 | |

|---|---|---|

| 対象となる資産 |

|

※雑損控除の対象資産とほぼ同じ |

| 軽減額 |

※「差引損失額」=損害額-保険金などで手当てされる金額 |

|

| その他 |

|

|

くわしくは、下記リンクをご確認下さい。

ABOUT執筆者紹介

税理士 鈴木まゆ子

税理士 鈴木まゆ子

税理士・税務ライター|中央大学法学部法律学科卒。ドン・キホーテ、会計事務所勤務を経て2012年税理士登録。ZUU online、マネーの達人、朝日新聞『相続会議』、KaikeiZine、納税通信などで税務・会計の記事を多数執筆。著書に『海外資産の税金のキホン』(税務経理協会、共著)。

[democracy id=”287″]