NPO法人が補助金や助成金を受給する際に気を付けたいポイント

税務ニュース

NPO法人の資金調達方法の一つに補助金や助成金があります。受益者負担が成り立ちにくい領域で事業活動を行っているNPO法人にとっては、補助金や助成金が重要な財源となっている場合も少なくありません。そこで今回は、NPO法人が補助金等を受ける際の注意点などについて解説したいと思います。

補助金や助成金と法人税の取り扱い

補助金や助成金は事業活動から得られる収入ではないため、原則として収益事業には該当せず法人税は課税されません。ただし、収益事業の収入または経費を補填するために交付を受ける場合についても益金として認識します。

例えば、特定の事業を実施するために補助率を定めて経費の一定割合を支給するという補助金等があります。このような場合は、実施する事業が収益事業に該当する場合には法人税の課税対象となります。一方で、実施する事業が収益事業に該当しないのであれば、補助金に対しても課税はありません。

また、固定資産の取得や改良のために支給される補助金等は、その固定資産が収益事業に使われるものであっても益金不算入となり課税されません。この場合、収益事業の減価償却費は助成金等を控除しない実際の取得価額で計算することになります。

民間企業が補助金等を原資に固定資産の取得を行う場合は圧縮記帳を行うことが認められていますが、この場合は補助金等を控除した後の金額で減価償却を行います。(積立金方式の場合は計算が異なりますが、ここでは解説を省略します)そのため、NPO法人と民間企業では補助金等で固定資産を取得した際の税務上の取り扱いが異なることとなります。NPO法人に対してこのような取り扱いがあるのは、NPO法人等にとって助成金や補助金は実質的に元入金と同様である場合も多いという考え方に基づいています。つまり、民間企業が出資を受けるのと同様であるため、課税対象としないということです。

補助金や助成金と消費税の取り扱い

補助金や助成金の消費税法上の取り扱いは課税対象外となり、消費税が課されることはありません。ただし、NPO法人は税法上「公益法人等」に該当するため、消費税において特定収入を加味した上で納税額を計算する必要があります。なお、この取り扱いは本則課税を選択している場合にのみ適用されるため、免税事業者や簡易課税を選択している場合には影響がありません。

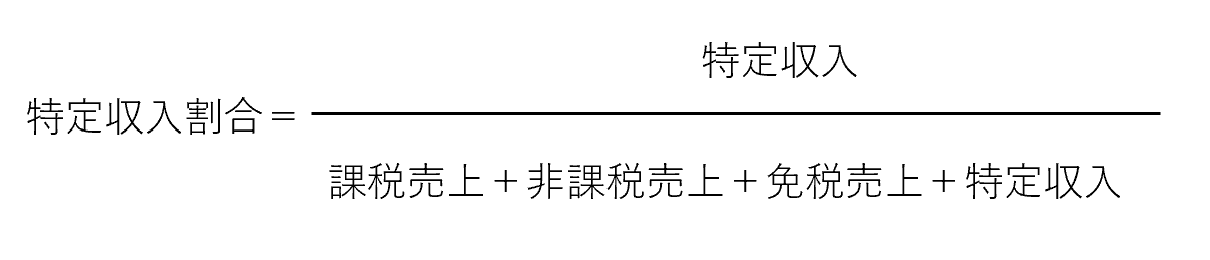

特定収入とは、補助金、助成金、会費、寄付金などの収入です。下記の計算式で求める特定収入割合が5%を超える場合には仕入税額控除に一定の制限が生じることとなります。株式会社などの民間企業にはこの規定は適用されないため、NPO法人は普通法人に比べて消費税の納税額が増加する可能性があります。このような規定が存在する理由は、公益法人等は補助金等を受けることも多く、収入に対して消費税が課されない上に仕入税額控除が全て認められれば民間企業に比べて税制上有利になってしまうためと説明されています。

特定収入割合の計算

例えば、事業収入(課税売上)が4000万円で助成金収入(特定収入)が1000万円である場合には特定収入割合が20%となり、調整計算の対象となります。

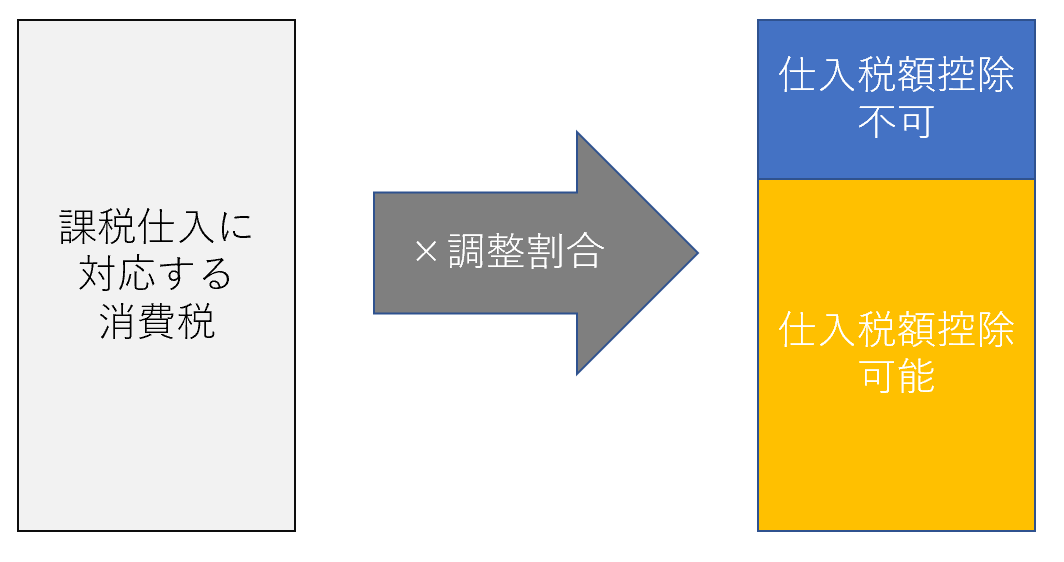

調整計算について簡単にご説明すると、課税仕入に対応する消費税額に調整割合を乗じた金額が仕入税額控除の対象から外れるというものです。調整割合は使途が特定された補助金等が無ければ特定収入割合と一致します。使途が特定された補助金等がある場合には更に計算が複雑となるため、ここでは解説を割愛します。

調整計算のイメージ

例えば、課税仕入に対応する消費税が500万円で調整割合が20%である場合には、500万円のうち20%の100万円は仕入税額控除の対象外となり、仕入税額控除の対象となるのは400万円ということになります。

固定資産を取得する際に消費税の還付申告を検討する際には、特定収入について加味した上で試算しなければ本来の計算結果と大きく乖離してしまう場合もあります。過去に相談を受けた事例では、補助金で固定資産を取得するNPO法人が特定収入を加味せずに消費税額を試算しており、私が試算した数字に驚かれたということもあります。計算の詳細は税理士等へ相談することをお勧めしますが、助成金等を受ける場合には消費税の計算に影響があるという点は知っておいて頂きたいポイントです。

補助金や助成金のデメリット

補助金や助成金の税務上の取り扱いは上記でご説明した通りですが、実際に補助金や助成金を受け入れて事業を進めるにあたり注意すべき点があります。

まず、特定の事業に対する助成金については、手続きの煩雑さが挙げられます。申請時の手続きだけでなく、事業の完了報告を求められ、自主財源に比べると事務的な負担が大きくなります。事務面での人材が不足している場合、実施報告に苦労するという例もあります。

また、対象事業が完了したタイミングで支払われる助成金も多いため、事業を運営する上で資金繰りが課題になる場合があります。このような場合には融資などでつなぎ資金を確保する必要があります。

最後に、助成金が中止されるリスクも頭に入れておく必要があります。助成金を支給する財団や企業の財政状況によっては助成金が中止される可能性もあります。公益性の高い事業を行う場合には自主事業のみで運営することが難しいこともありますが、助成金の依存度が高くなると助成金が中止された際に事業を継続できないことにもなりかねません。これらのリスクも頭に入れた上でうまく助成金などを活用して事業運営を行いたいものです。

まとめ

補助金や助成金を受けて事業運営をしているNPO法人も多いと思いますが、税制上の取り扱いや注意点は理解しておきたいポイントです。また、補助金や助成金の依存度が高くなると補助金等が打ち切られた際のリスクも大きくなります。法人全体でどのような収入バランスが望ましいのか考えながら事業運営をして頂きたいと思います。

ABOUT執筆者紹介

税理士

税理士

1級ファイナンシャルプランニング技能士

金子尚弘

名古屋市内の会計事務所勤務を経て2018年に独立開業。NPOなどの非営利組織やソーシャルビジネスを行う事業者へも積極的に関与している。また、クラウドツールを活用した業務効率化のコンサルティングも行っている。節税よりもキャッシュの安定化を重視し、過度な節税提案ではなく、資金繰りを安定させる目線でのアドバイスに力を入れている。ブログやSNSでの情報発信のほか、中日新聞、日経WOMAN、テレビ朝日(AbemaPrime)などで取材、コメント提供の実績がある。