【営業担当者向け】インボイス「領収書・請求書」ルールを解説!何を書くべき?誰が出すべき?

税務ニュース

Contents

「インボイス、分からない」「請求書や領収書がどうなるの?」。今もそんな声を耳にします。特に営業担当者の方は、現場で困ることが多いのではないでしょうか。今回、年商規模の大きい会社の営業職の方に向け、インボイス制度での請求書・領収書のルールを解説します。

インボイスとは何か

インボイスとは、新しい消費税のルールに則って書かれた領収書や請求書などをいいます。正しくは「適格請求書」ですが、一般的には「インボイス」と呼ばれています。2023年10月からスタートです。

「インボイス=請求書や領収書だけ」と思われがちです。しかし次の事項が書かれていれば、納品書や仕入明細書などもインボイスになります。

「適格請求書と適格簡易請求書?どう違う?」と思われるかもしれません。この違いは後で説明します。

インボイスのポイント3つ

注目したいのは次の3つです

- 登録番号

- 適用税率(10%と8%それぞれ)

- 消費税額(10%の分と8%の分それぞれ)

営業の方も意識したいのが登録番号です。インボイスを発行できる事業者限定の番号ですが、これがないとインボイスとはなりません。事前登録が必要で、消費税を納めている事業者(課税事業者)でないと登録できません。インボイスは誰でも発行できるものではないのです。なお、規模の大きい会社の多くは登録すると見られます。

しかし、外注先の業者は分かりません。個人事業主や売上規模の小さい会社だと、登録しないこともあります。

なぜインボイスが必要なのか

インボイス制度がなぜ始まるかというと、納める消費税の額を事業者により正しく計算してもらうためです。

納める消費税は原則、次の式で計算します。

預かった消費税-他の事業者に仮払いした消費税

なぜかというと、一般消費者が負担した消費税は事業者が預かり、取引のプロセスの中で複数の事業者が分担する形になるからです。

現在、消費税を仮払いした先が課税事業者であれ免税事業者であれ、すべてさしひけることとなっています。そのため現在、一般消費者が負担した消費税の一部は、国庫に入らないままで終わっています。また、10%・8%の複数税率が導入されて以降、正しく消費税額を計算するのは大変です。

そこでインボイス制度が導入されました。2023年10月1日以降、登録番号と税率・税額まで書いたインボイスが手元にないと、仮払いした消費税をさしひくことができなくなります。インボイスに登録していない事業者に外注費を支払うと、その消費税の分、自社が損をすることになるのです。

自社のインボイスには何が必要?パターン別に確認

必要事項がすべて書かれた領収書や請求書などはインボイスとなります。ただし、自社の事業の内容によって、書くべき内容が変わります。

特定の企業がお客様なら「インボイス(適格請求書)」

BtoBビジネス、つまり特定の企業が顧客なら、原則通りのインボイスを使います。

必要事項をシンプルに説明すると、次のようになります。

- 売手(インボイスを出す側)の事業者の氏名・名称と登録番号

- 実際に売った年月日

- 売った商品やサービスの中身

(8%の対象の商品があるなら、印をつけて別途「軽減税率対象」と注釈をつける) - 10%・8%の税率、税率ごとに分けて合計した販売額(税込でも税抜でもOK)

- 10%・8%の税率ごとに分けて合計した消費税額

- 買い手(インボイスをもらう側)の氏名・名称

一般消費者などがお客様なら「簡易インボイス(適格簡易請求書)」

BtoCつまり一般消費者が主な顧客だと、いちいち相手方の氏名を書く余裕はありません。また、消費税の税率と税額を書くのも大変です。そこでこういった不特定多数が相手の業種については、次のような簡略化したインボイスでよいとされています。

- 売手(インボイスを出す側)の事業者の氏名・名称と登録番号

- 実際に売った年月日

- 売った商品やサービスの中身(8%の対象の商品があるなら、印をつけて別途「軽減税率対象」と注釈をつける)

- 10%・8%の税率ごとに分けて合計した販売額(税込でも税抜でもOK)

- 10%・8%の税率か税率ごとに分けて合計した消費税額

美容院のように、中には予約段階でお客様の氏名等を確認するものもあります。そういうのであっても、広く一般を対象にモノやサービスを提供する事業なら簡易インボイスでよいとされています。

インボイスの素朴な疑問Q&A

インボイスについての素朴な疑問を2つほどピックアップして回答します。

Q1.インボイスは誰からもらえばいいの?売上先?仕入先(外注先)?

A. もらうのは「仕入先(外注先)から」、渡すのは「売上先」にです。

インボイスがかかわるのは、次の四角枠の部分です。

仮払いした消費税をさしひけず損をするのは、自社の取引の関係からみると次のようになります。

「お金を払う方がインボイスなしだと損をするかも」と意識するといいかもしれません。

Q2.得意先に登録番号を聞かれました。「T+法人番号」で伝えていい?

A:インボイスの発行事業者として登録したかどうかを確認してから伝えましょう。

解説

インボイスの発行事業者の登録番号は、Tから始まる13ケタの数字です。法人は「T+法人番号」となっています。

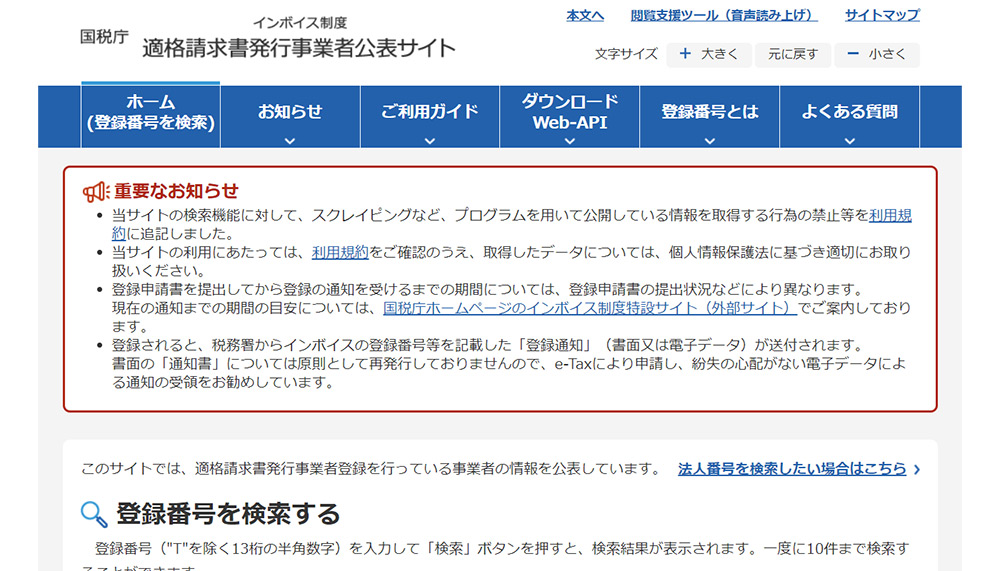

ただ、登録番号を付与されるのは登録が完了した後です。登録が完了すると、登録番号が事業主に通知されます。総務か経理に通知を確認するのがベストですが「インボイス制度適格請求書発行事業者公表サイト」でも自社の登録状況を調べられます。

いずれにしても、登録が完了してから登録番号を相手に伝えましょう。

今回は売上規模の大きい会社の営業担当の方向けに解説しました。こういった会社は、たいていソフトで請求書などを作成しています。ただ、中には手書きのところもあるかもしれません。インボイスは手書きでも問題ありませんが、手間がかかります。「大変だな」と感じたら、ソリマチ「インボイス王」の導入をご検討ください。

ABOUT執筆者紹介

税理士 鈴木まゆ子

税理士 鈴木まゆ子

税理士・税務ライター|中央大学法学部法律学科卒。ドン・キホーテ、会計事務所勤務を経て2012年税理士登録。ZUU online、マネーの達人、朝日新聞『相続会議』、KaikeiZine、納税通信などで税務・会計の記事を多数執筆。著書に『海外資産の税金のキホン』(税務経理協会、共著)。