【2025年度(令和7年度)税制改正】個人事業主はいくらまで稼げば無税?知っておきたい非課税の上限

税務ニュース

Contents

2025年度(令和7年度)税制改正で103万円の壁が160万円に引きあがりました。これは個人事業主にも関係するのでしょうか?個人事業主は、いくらまでなら無税で稼げるのでしょうか?今回は、扶養の範囲で働きたい個人事業主向けに、令和7年以降「無税で稼ぐにはどうしたらいいか」をお伝えします。

なお、ここで言う「個人事業主」は、稼ぎを事業所得か雑所得として申告している人を対象としていますが、副業などで稼いでいる人は外しています。

2025年度(令和7年度)税制改正で個人事業主にかかわるもの

2025年度(令和7年度)の税制改正では、いわゆる「103万円の壁」が「160万円の壁」となりました。ただしこれはあくまで給与所得者、つまりバイト・パートの話です。個人事業主においては、次のようになります。

所得税

所得税では、次の3つの改正が行われました。2025年分の所得税から適用されます。

基礎控除の引き上げ

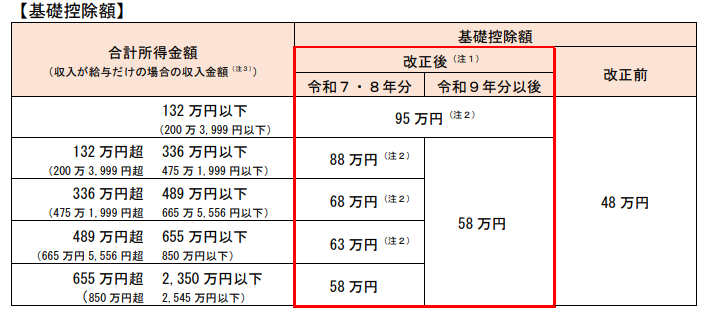

1つ目は「基礎控除の引き上げ」です。これまで基礎控除の最大の金額は48万円でした。しかし2025年分から58万円に引きあがります。

なお、58万円の基礎控除を受けられるのは、所得額(合計所得金額)が2350万円以下の人に限られます。

基礎控除の上乗せ

2つ目は基礎控除の上乗せです。所得額が一定額以下の人については、1つ目でお伝えした基礎控除が加算されることとなりました。

ただし、所得額(合計所得金額)123万円超655万円以下については2025年・2026年の2年間のみの上乗せです。2027年以降は上乗せがなくなります。

「基礎控除の引き上げ+上乗せ」の金額は、次のようになります。

家内労働者等の必要経費の特例

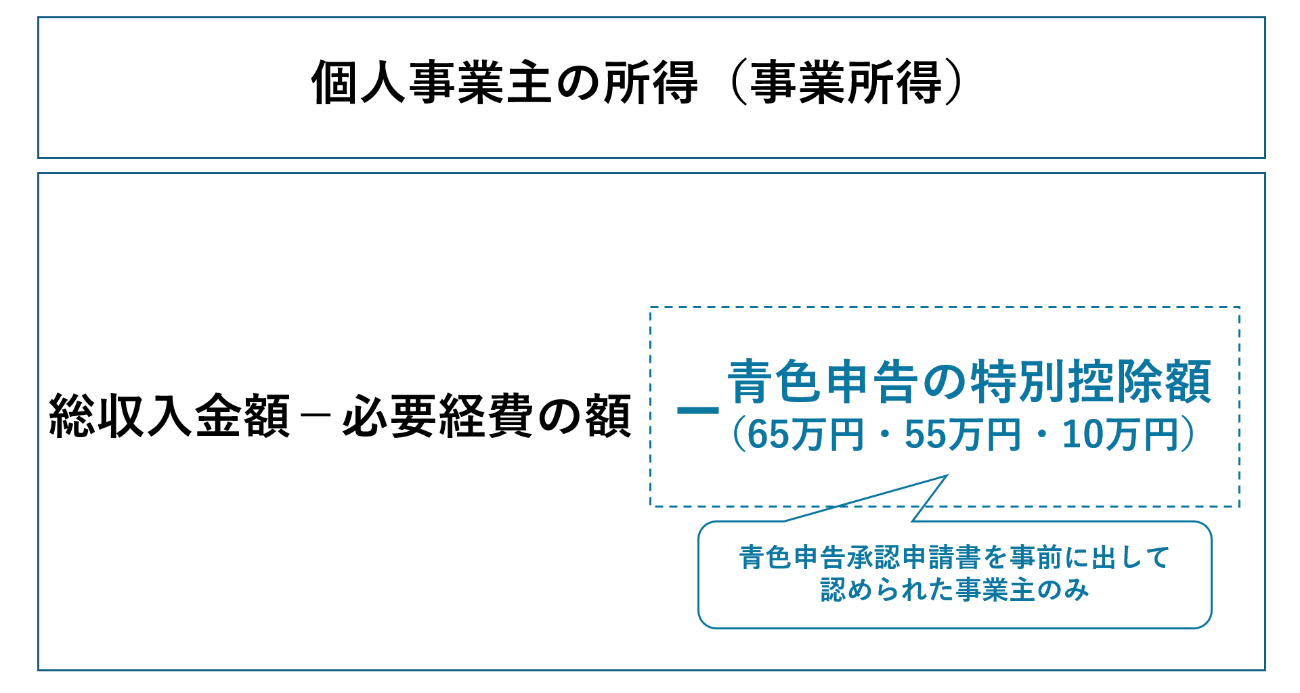

家内労働者等の必要経費の特例は、稼いだ所得が「事業所得」「雑所得」のいずれかとなる個人事業主向けの特例です。本来、事業所得や雑所得に区分される所得は、次の算式で計算します。

しかし稼いでいる人が「家内労働者等」というものに当てはまると、実際の必要経費が少なくても65万円さしひけるのです。なお、ここでいう「家内労働者等」とは次のいずれかに当てはまる人を言います。

【家内労働者等】

- 家内労働法に規定する家内労働者

- 外交員、集金人、電力量計の検針人

- 上記のほか、特定の者に対して継続的に人的役務の提供を行うことを業務とする人(小売りの事業者、複数の企業にサービス提供する事業者はNG)

住民税

基礎控除に変更はありません。つまり、もともとあった基礎控除は引き上げられてもいないし、上乗せもありません。従前どおりです。

ただし、家内労働者等の必要経費の特例については、所得税と同じく必要経費として認められる金額が「55万円→65万円」となりました。これは2026年度分の住民税から適用されます。

個人事業主の「所得」とは何か

気になるのが「所得」の意味です。「収入」「売上」と混同されがちなので、一度整理しましょう。

所得とは

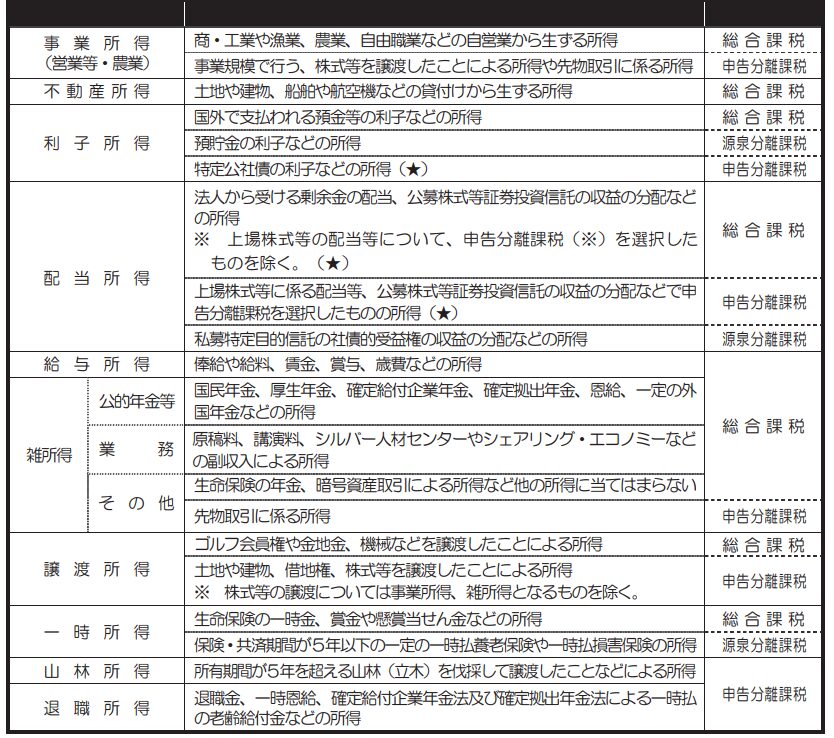

所得をざっくり表すと「利益」です。しかし個人に課される所得税・住民税については、所得の区分をまず、次の10種類に分けて考えます。「一時的か、継続的か」などを考慮して計算式を立てないと、かえって不公平になるからです。

個人事業主の所得は基本「事業所得」か「雑所得」

個人事業主の所得は、基本的に「事業所得」か「雑所得」となります。これらの所得は「1年間の総収入金額(売上のほか事業に関連して入ってくるお金)-1年間の必要経費の額(事業に必要な費用)」で計算します。

ただし、青色申告をしているなら事業所得から65万円・55万円・10万円いずれかの金額を差し引いた額が所得額となります。なお、雑所得は青色申告ができません。

個人事業以外の稼ぎがあるなら合算する

個人事業の稼ぎ以外に「アルバイトをしている」「暗号資産を売買している」などで他に所得があるのなら、それらも合算しなくてはなりません。すべての区分の所得を合計した金額で「無税になるかどうか」を考えることとなります。

なお、いろいろな所得額を合算した金額を「合計所得金額」あるいは「総所得金額等」と呼びます。

個人事業主が無税となる目安の計算方法

個人事業主の事業所得が無税になるかどうかをざっくりと見るなら、次の金額が指標となります。以下は基礎控除などをベースにしたものですが、実際には、所得控除(扶養控除や社会保険料控除など)なども無税になるかどうかに影響します。

所得税

所得税では「95万円」が無税の壁となります。

住民税

「住民税が無税になる」とは、ここでは「均等割も所得割もかからない」ことを意味します。なお、住民税はその人の置かれた事情によって次のように異なります。

生活保護を受けている人

基本的に無税です。

障害者・未成年者・寡婦又はひとり親

前年中の合計所得金額が135万円以下だと無税になります。

上記以外

各自治体の条例などに定められた非課税限度額が無税の上限となります。こちらは、区市町村に確認するしかありません。

注意点

今回の税制改正について、個人事業主の方は次の点を注意するといいでしょう。

「すべて無税で」を望むなら住民税の非課税限度額を調べよう

2025年度(令和7年度)税制改正では、「所得税は基礎控除を引き上げるが、住民税はこれまで通り」となっています。そのため、実際に所得額で95万円近くまで稼ぐと翌年6月以降、住民税を払う可能性が生じるのです。気になるなら住民税の非課税限度額を調べ、その範囲内に稼ぎを抑えるとよいでしょう。

扶養している人が所得控除を受けられなくなる可能性も

夫や親の扶養に入っているのなら、稼ぎすぎると夫や親が所得控除を受けられなくなるリスクが生じます。本人の無税ラインと扶養している側の所得控除のラインが、今回の税制改正でバラバラになったからです。

本稿では「個人事業主として稼いでいる本人の無税の上限」しかお伝えしていません。障害者控除やひとり親控除の所得上限については、別途調べる必要があります。

ABOUT執筆者紹介

税理士 鈴木まゆ子

税理士 鈴木まゆ子

税理士・税務ライター|中央大学法学部法律学科卒。ドン・キホーテ、会計事務所勤務を経て2012年税理士登録。ZUU online、マネーの達人、朝日新聞『相続会議』、KaikeiZine、納税通信などで税務・会計の記事を多数執筆。著書に『海外資産の税金のキホン』(税務経理協会、共著)。