あと1年で開始のインボイス…「持続化補助金」「IT導入補助金」を活用しよう

税務ニュース

Contents

インボイスの開始まで1年を切りました。制度に対応するにはお金がかかります。「免税事業者から課税事業者になると、納税負担が増える」だけではありません。請求書や領収書の様式を変えなくてはならないのです。この2つの変化に対応すべく、2つの補助金制度にインボイス枠が設けられました。

インボイスで変わるのは「仕入税額控除」

「インボイス、インボイス」と言いますが、始まると何が大変になるのでしょうか。実はインボイスが始まると、いろいろとコストが増えるのです。コストが増える原因は「仕入税額控除」にあります。

仕入税額控除は条件つき

仕入税額控除とは、納める消費税を計算するときの「支払消費税を差し引く」ことをいいます。次の図の黄色の部分です。この仕入税額控除に、インボイスが大きく影響します。

仕入税額控除は、何もしないでできるわけではありません。次の2つを守らないといけないのです。

- 帳簿と請求書等(請求書や領収書など)を保存すること

- 1の帳簿と請求書等には税法に定めた一定事項が書かれていること

帳簿に書かれていても請求書等が捨てられていたら、仕入税額控除はできません。請求書等があっても必要事項が書かれていなかったら、やはり控除できません。とても厳しいのです。

インボイスの課題①請求書等の記載の条件が増える

請求書等に書く内容は、インボイス開始後より厳格になります。

従来の記載事項は、下の左図のみでした。インボイスが始まると、右図のようになります。5つの事項に加え「消費税額・消費税率」「登録番号」も必要なのです。

請求書等に書くべき内容はこう変わる

| インボイスが始まる前(~2023年9月30日) | インボイスが始まった後(2023年10月1日~) |

|---|---|

※受け取る側が不特定多数なら省略可 |

|

この7つが書かれた請求書等を「適格請求書」と言います。この適格請求書が、巷で言う「インボイス」です。

インボイスの課題②免税事業者は登録番号をもらえない

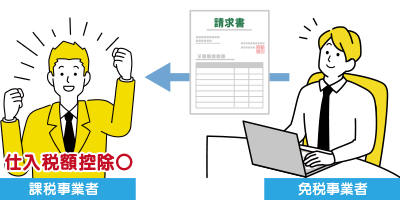

注目したいのが「登録番号」です。これは、適格請求書の発行事業者に登録すればもらえます。ただし登録できるのは課税事業者だけです。免税事業者にはできません。

そのため「2023年10月以降、インボイスを発行できない免税事業者は仕事がなくなるのでは」と言われています。課税事業者の買い手にとっては、損な取引にしかならないからです。

| インボイス制度の開始前 | インボイス制度が始まった後 |

|---|---|

課税事業者:免税事業者からの購入で損をしない |

課税事業者:免税事業者からの購入で損をする |

免税事業者のままだと仕事がなくなるリスクあり

→仕事を続けるなら「免税→課税」になるしかない

インボイス開始で増える2つのコスト

インボイス開始後は、2つのコストが増えます。1つは納税のコスト、もう1つはシステム対応のコストです。

納税のコストは、インボイスを発行できるよう、免税事業者が課税事業者になったときに発生します。システム対応のコストは課税事業者すべての共通課題です。7つの事項が書かれた請求書等を発行できるよう、レジや請求書ソフトを対応させないと、思わぬ損失を被ります。

こういったコストの負担をやわらげ、今後の事業の成長を促すべく設けられたのがインボイス枠です。持続化補助金とIT導入補助金それぞれに新設されました。

インボイス枠①持続化補助金

持続化補助金(正式名称は「小規模事業者持続化補助金」)のインボイス枠は、免税事業者から課税事業者になった小規模事業者のために作られたものです。持続化補助金そのものは、厳しい経営環境にあっても事業拡大に努力する小規模事業者支援のために設けられました

対象者

「インボイスを機に課税事業者になる免税事業者」が対象です。具体的には、次の2つを満たした小規模事業者となります。

- 2021年9月30日から2023年9月30日までの属する課税期間で一度でも免税事業者だった事業者か、免税事業者だと見込まれる事業者

- 適格請求書発行事業者に登録したと確認できた事業者

なお、小規模事業者については全国商工会議所連合会のパンフレットの3ページに書かれています。

補助率・補助上限

補助率は2/3、補助上限額は100万円です。他の枠との併用はできません。

対象経費

補助対象となる経費は次の通りです。

| 補助対象経費科目 | 活用事例 |

|---|---|

| ①機械装置等費 | 補助事業の遂行に必要な製造装置の購入等 |

| ②広報費 | 新サービスを紹介するチラシ作成・配布、看板の設置等 |

| ③ウェブサイト関連費 | ウェブサイトやEC サイト等の構築、更新、改修、運用に係る経費 |

| ④展示会等出展費 | 展示会・商談会の出展料等 |

| ⑤旅費 | 販路開拓(展示会等の会場との往復を含む)等を行うための旅費 |

| ⑥開発費 | 新商品の試作品開発等に伴う経費 |

| ⑦資料購入費 | 補助事業に関連する資料・図書等 |

| ⑧雑役務費 | 補助事業のために臨時的に雇用したアルバイト・派遣社員費用 |

| ⑨借料 | 機器・設備のリース・レンタル料(所有権移転を伴わないもの) |

| ⑩設備処分費 | 新サービスを行うためのスペース確保を目的とした設備処分等 |

| ⑪委託 ・ 外注費 | 店舗改装など自社では実施困難な業務を第3 者に依頼(契約必須) |

※ウェブサイト関連費 は、補助金交付申請額及び交付すべき補助金の額の確定時に認められる補助金総額の 1/4を上限 とします。また ウェブサイト関連費のみによる申請はできません。

※設備処分費は、補助対象経費総額及び交付すべき補助金の額の確定時に認められる補助対象経費の総額の1/2を上限とします。

インボイス枠②IT導入補助金

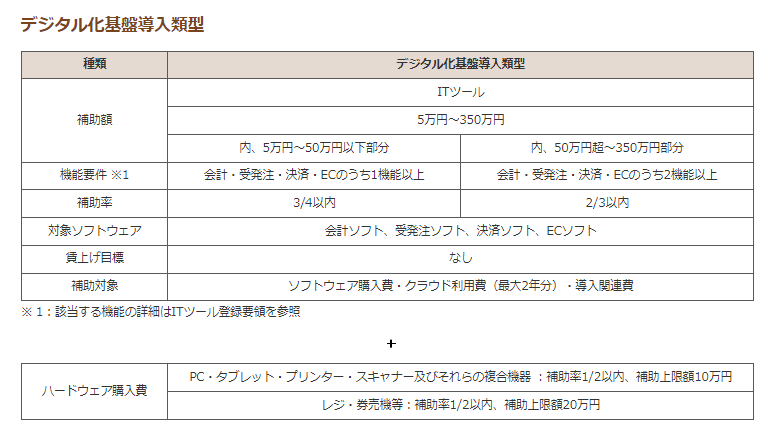

IT導入補助金(正式名称「サービス等生産性向上IT導入補助金」)のインボイス枠は、インボイス対応の会計ソフトや帳票システムなどのコストを補助するためのものです。「デジタル化基盤導入類型」の一つとして設けられました。

IT導入補助金そのものは、生産性の向上と業務効率化のためにITツールを購入したときの費用を補助する制度となっています。

対象者

インボイス制度に対応したシステムを導入しようとしている事業者です。課税事業者か免税事業者かは問われていません。

ここでいう事業者は、小規模事業者だけでなく中小企業も含まれます。詳しくは下記リンクをご確認下さい。

補助対象

会計ソフトや決済システムなどのITツールの他、PC、タブレット、レジなどのデバイス購入費も対象です。なお、クラウド利用料については、最大2年分が補助されます。

補助率・補助上限

ツールごとに次のようになっています。

なお、デバイスだけの購入は補助対象になりません。インボイス対応の会計ソフトやレジシステム(クラウド含む)などをまず購入し、その後でデバイスを買うことになります。

補助金の注意点

補助金活用にあたって、次の点に注意しましょう。

1つ目は「補助金は課税対象である」点です。個人なら所得税・住民税が、法人なら法人税等の課税対象となります。圧縮記帳などで課税の先送りはできますが、免税にはなりません。

2つ目は「交付決定されてから購入する」点です。交付決定前に購入したものは補助の対象外です。

3つ目は「不正をしないこと」です。不正は厳しく追及されます。最悪、詐欺罪として刑事告発されるかもしれません。不正は絶対に止めましょう。

この他にも必要な手続きが細かく定められています。持続化補助金なら地域の商工会や商工会議所に、IT導入補助金はIT導入支援事業者に、早めに相談した方がいいでしょう。

ABOUT執筆者紹介

税理士 鈴木まゆ子

税理士 鈴木まゆ子

税理士・税務ライター|中央大学法学部法律学科卒。ドン・キホーテ、会計事務所勤務を経て2012年税理士登録。ZUU online、マネーの達人、朝日新聞『相続会議』、KaikeiZine、納税通信などで税務・会計の記事を多数執筆。著書に『海外資産の税金のキホン』(税務経理協会、共著)。

みんなのインボイスも是非ご利用ください

令和5年10月1日から、消費税の仕入税額控除の方式としてインボイス制度が開始します。このウェブサイトでは、あなたの会社に適した「インボイス制度の情報提供」と「適格請求書(インボイス)申請登録書」の作成をかんたんに行うことができます。詳しくはこちらをご覧ください。

[democracy id=”291″]