事業承継の際には税負担を軽減できる?特例事業承継税制について

税務ニュース

中小企業は日本の企業数の約99%、従業員数の約69%を占めており、地域経済を支える基盤として重要な役割を担っています「(出典)中小企業庁「中小企業・小規模事業者の数(2016年6月時点)」。一方で、中小企業の経営者のうち65歳以上の経営者が全体の4割を占め、中小企業の経営者の引退年齢が67歳~70歳と言われていることを鑑みると、今後5年から10年で中小企業の約半数が世代交代の時期に差し掛かるとみられています。日本経済の基盤である中小企業がこれまで培ってきた経営資源を次世代に承継していくことは喫緊の課題であり、事業承継は社会的な問題といえます。

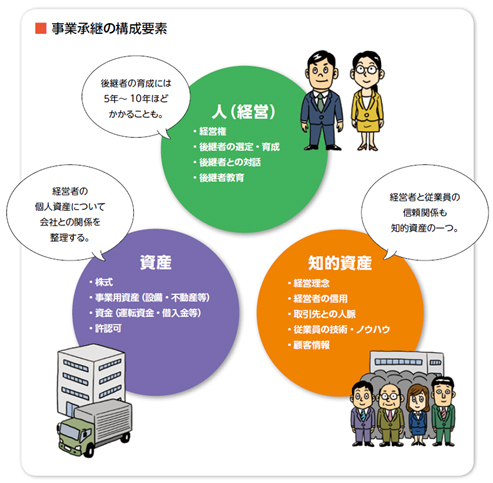

1. 事業承継とは

事業承継とは文字通り「事業」そのものを「承継」する取組であり、会社の経営権を後継者に引き継ぐことです。事業承継で引き継ぐものとしては、「人」「資産」「知的資産」の三つの要素があります。「人」とは経営にあたる後継者を指し、「資産」とは自社の株式、事業用資産、資金等、「知的資産」とは目に見えない(形がない)資産で、経営理念、人脈や顧客との信頼関係、チームワークや組織力、ブランドや人材力などがそれにあたります。

このうち、「資産」の承継、とりわけ自社株式の承継では、自社株式の取得に伴う相続税や贈与税の負担を検討する必要があります。自社株式を贈与・相続により承継する場合、資産の状況によっては多額の税負担が発生し、後継者に資金力がなければ、税負担を回避するため、株式を分散して承継し、事業承継後の経営の安定が危ぶまれる可能性があります。

こうした問題を解決するために、2008年に事業承継に伴う税負担の軽減や民法上の遺留分への対応等、事業承継を円滑化するための総合的に支援を講ずる「中小企業における経営の承継の円滑化に関する法律」(以下「経営承継円滑化法」という)が成立し、一定の要件を満たすことで事業承継に伴う税負担の軽減を受けることができるようになりました。

2. 特例事業承継税制の概要

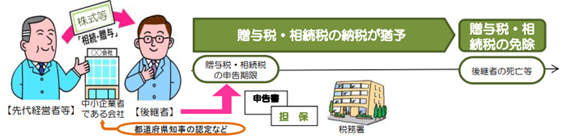

2008年(平成20年)に成立した経営承継円滑化法に基づき、平成21年度税制改正では「非上場株式等についての相続税及び贈与税の納税猶予・免除制度」(以下「事業承継税制」という)が創設されました。事業承継税制は、事業承継に伴って発生する相続税・贈与税の負担により事業継続に支障が生ずることを防止するため、一定の要件のもと、その納税を猶予・免除する制度です。

また、平成30年度税制改正では、この事業承継税制について、これまでの措置(以下「一般措置」という)に加え、10年間の時限措置として、納税猶予の対象となる非上場株式等の制限(総株式数の最大3分の2まで)の撤廃や、納税猶予割合の引上げ(80%から100%)等の特例措置(以下「特例措置」という)が創設されました。事業承継税制を利用した場合、株式の承継に伴う大きな税負担の軽減効果が期待できます。

また、事業承継税制では、相続税と贈与税の納税猶予及び免除制度を組み合わせて活用することで、相続のみならず生前贈与による株式の承継に伴う税負担を軽減することができ、将来にわたる円滑な事業承継が可能となります。

特例措置と一般措置との違いは次のとおりになります。

| 特例措置 | 一般措置 | |

|---|---|---|

| 事前の計画策定等 | 2018年4月1日から 2024年3月31日まで |

不要 |

| 適用期限 | 2018年1月1日から 2027年12月31日まで |

なし |

| 対象株式 | 全株式 | 総株式総数の3分の2まで |

| 納税猶予割合 | 100% | 贈与100% 相続80% |

| 承継パターン | 複数の株主から最大3人の後継者 | 複数の株主から1人の後継者 |

| 雇用確保要件 | 弾力化 | 承継後5年間 平均8割の雇用維持が必要 |

| 事業の継続が困難な事由が生じた場合の免除 | あり | なし |

特例措置は一般措置に比して、要件等が緩和されており、適用しやすく、かつ有利になり、リスクも低減されています。なお、特例措置は10 年間という時限措置であり、適用の前提となる承継計画の提出期限は2024年3月31日までです。適用の可能性がある場合には速やかに検討することが望ましいと言えます。

特例措置の主な適用要件は次の通りになります。

① 会社の要件

- 「中小企業基本法」で規定された中小企業であること

- 資産保有型会社(1)及び資産運用型会社(2)に該当しないこと

(1)資産の帳簿価額の総額に占める特定資産(有価証券、現に自らが使用していない不動産、絵画貴金属等)の帳簿価額の総額の割合が、70%以上の会社

(2)会社の総収入金額(売上高+営業外収益+特別利益)に占める特定資産の運用収入の割合が、75%以上である会社

② 先代経営者の要件

- 会社の代表者であったこと

- 先代経営者と同族関係者で総株主等議決権の50%超の株式等を保有し、かつ、 その同族関係者(特例経営承継者等を除く)の中で筆頭株主であったこと

③ 後継者の要件

- 会社の代表者であること

- 18歳以上であること

- 同族関係者と合わせて総株主等議決権数の過半数を保有し、かつ、その同族関係 者の中に保有株式数の上位者がいないこと

- 認定申請日まで引き続き取得した株式のすべてを保有していること

④ 雇用維持要件

- 雇用の8割以上を5年間平均で維持すること等

上記が適用を受けるための主な要件です。実際に適用を受けるにあたっては、認定経営革新等支援機関の専門家の助言を受けて進める必要があるといえます。

3. 注意点

事業承継に伴う税負担の軽減が図られ、また適用要件が緩和されている特例措置ですが、様々なリスクも存在しています。

まず、認定・納税猶予を受けていたとしても、後継者が会社の代表権を有しなくなった場合や会社が資産保有型会社等に該当した場合は、納税猶予が取り消されることとなります。また、継続届出書の申請期限が守られない場合も認定取消となり、納税猶予が受けられなくなります。納税猶予が受けられなくなった時点で猶予額と利子税の納税義務が生じることとなります。

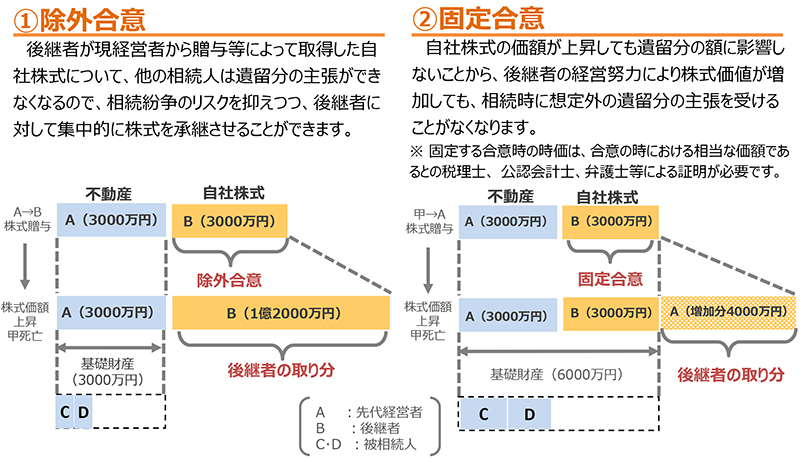

また、先代経営者から後継者へ承継された自社株式について、相続時に他の相続人から遺留分を主張される場合があります。民法上、遺族の生活の安定や最低限度の相続人間の平等を確保するために、法定相続人(兄弟姉妹及びその子を除く) に最低限の相続の権利を保障しており、これを遺留分といいます。推定相続人が複数いる場合、後継者に自社株式を集中して承継させようとしても、遺留分を侵害された相続人から、その遺留分の侵害額に相当する金銭の支払を求められた結果、その支払のために後継者が承継した自社株式や事業用資産を売却せざるを得ない事態が生じる場合があります。

これを防止するために経営承継円滑化法では「遺留分に関する民法特例」が設けられています。この民法特例を活用すると、後継者及び現経営者の推定相続人全員の合意の上で、現経営者から後継者に贈与等された自社株式について①②を行うことができます。

② 遺留分算定基礎財産に算入する価額を合意時の時価に固定(固定合意)

将来の争族対策のためにも、また後継者の安定した経営のためにもこうした制度の活用を検討することは必要といえます。

4. 最後に

中小企業における事業承継の円滑化のために、事業承継税制、遺留分に関する民法の特例のほかに、経営承継円滑化法に基づく金融支援、所在不明株主に関する会社法の特例といった基盤的な制度が整備されています。さらに、事業承継を支援するために、事業承継・引継ぎ支援センターやよろず支援拠点も全国に設置されています。

また、事業承継を円滑に行うことができれば事業の成長の契機とすることができます。事業承継時の年齢が若いほど成長率が高い傾向にあることも報告されており、事業承継は単なる経営者交代の機会ではなく、企業のさらなる成長・発展の機会にもなりえます。事業承継を検討されている方は、まず税理士等の経営革新等支援機関に相談してはいかがでしょうか。

ABOUT執筆者紹介

税理士 三河真也

税理士 三河真也

2013年マスエージェント入社、2020年税理士登録。

若手ながら、税務に関する幅広い知識は社員やお客様からの信頼も篤く、税務コラムの執筆なども担当する。現在は事業承継や企業の合併・M&Aなど高度税務の分野で社内の中心となって活躍している。得意分野は法人税・消費税。座右の銘は「努力に勝る天才なし」。

[democracy id=”299″]