【消費税の確定申告】第3回:「収入=課税」とは限らない?消費税がかかる取引の見分け方(その2)

税務ニュース

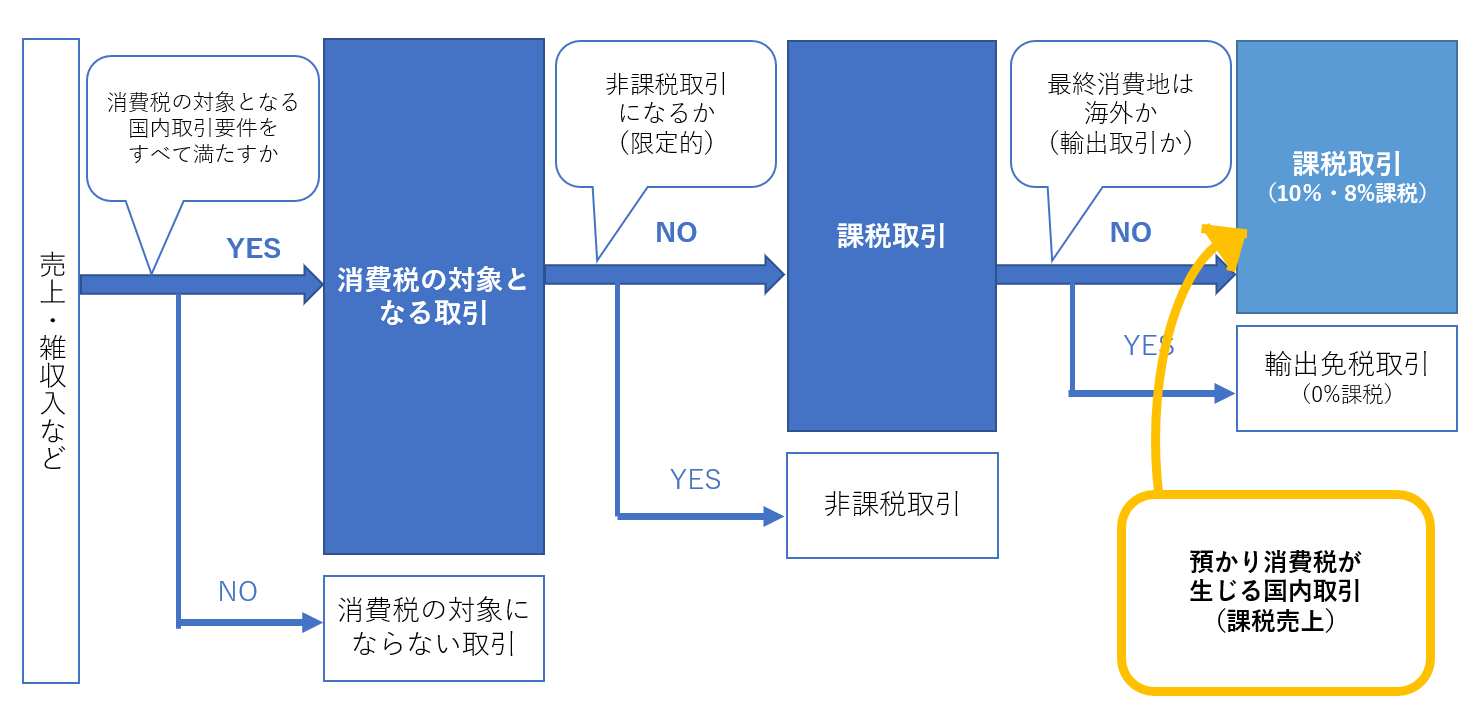

前回に引き続いて「消費税がかかる取引の見分け方」2回目です。今回は、非課税取引・免税取引、そして10%・8%の取引内容の違いを解説します。判断のポイントを押さえ、インボイスに登録した後の消費税の確定申告に備えましょう。

見分けるステップ2:非課税取引かどうか

消費税のかかる取引を見分けるときの第2段階は「非課税取引かどうか」です。

「消費税の対象となる取引=10%・8%の消費税がかかる取引」とは限りません。消費税を課すのになじまないものや社会政策的な配慮が必要なものは、非課税とされています。

非課税取引となるもの

非課税取引は、消費税法で限定的に定められています。国内で行う資産の譲渡等で非課税取引となるものは次の通りです。

- 土地の譲渡及び貸付

- 有価証券等の譲渡

- 支払手段の譲渡

- 預貯金の利子、保険料を対価とする役務の提供

- 一定の場所で行われる切手や印紙、証紙の譲渡

- 商品券やプリペイドカードなどの譲渡

- 行政手数料

- 外国為替業務など

- 社会保険医療の給付等

- 介護保険サービスの提供等

- 社会福祉事業等によるサービスの提供等

- 助産にかかわるサービスの提供等

- 火葬料、埋葬料を対価とする役務の提供

- 車いすなど身障者用物品の譲渡や貸付等

- 学校の授業料、入学金など

- 教科用図書の譲渡

- 住宅の貸付

範囲は限定だが判断は難しい

この17の項目を見ると、とてもシンプルに思えます。しかし、実際はより細かく規定されています。たとえば、次のようなものです。

土地の譲渡及び貸付

- 土地には借地権など土地の上に存する権利を含める

- 1カ月未満の土地の貸付や駐車場など施設利用にともなう土地の貸付は対象外

支払手段の譲渡など

- 通貨や小切手、約束手形の他、ビットコインなどの暗号資産も含める

- 収集品としての譲渡は対象外

- ビットコインなど暗号資産のレンディング収入は対象外(預貯金の利子等に該当しないため)

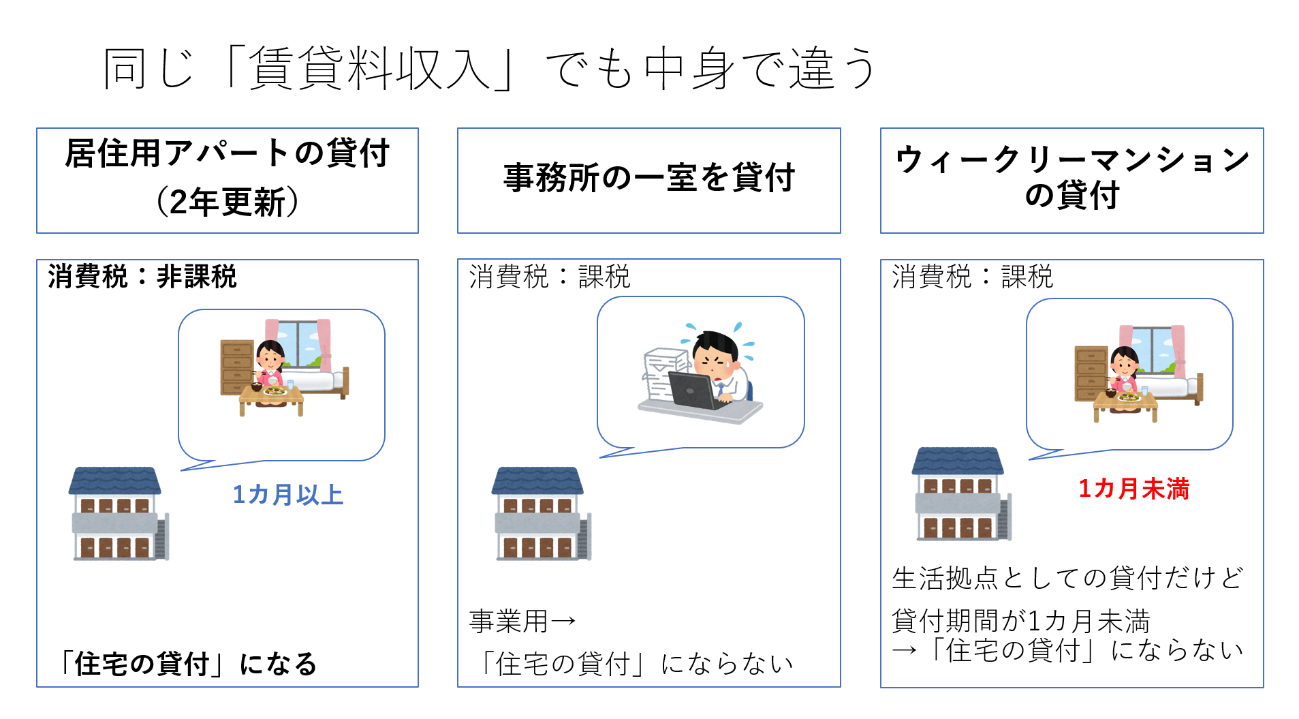

住宅の貸付け

- 基本的に契約で居住用であることが明確にされているもの。明確でなければ状況から判断

- 1カ月未満の利用は対象外(ウィークリーマンションなど)

具体例

具体的な例で考えてみましょう。例えば不動産の賃貸料収入です。

住まいとしてのアパートやマンションの賃貸料収入は非課税ですが、事務所用・店舗用としての貸付は10%の消費税がかかります。なお、住まい用だろうと事業用だろうと、建物を売ったら10%消費税がかかります。建物を売ることは「住宅の貸付け」ではないからです。

また、居住用のアパートやマンションでも駐車場代は原則、10%の消費税がかかります。しかし、次の3つすべてに当てはまるなら「「駐車場も含めて住宅の貸付」とされ、非課税になります。

- 入居者1戸あたり1台以上、駐車スペースが確保されている

- 車の有無に関係なく割り当てられる

- 住宅の賃貸料収入とは別に駐車場代をもらっていない

インボイス登録を機に消費税の申告をする人が、居住用物件も事業用物件も貸し出しているのなら、課税・非課税を分けた上で消費税を計算しなくてはなりません。

見分けるステップ3:免税取引かどうか

次に、免税取引かどうかを確認します。ここでいう「免税」とは「基準期間の課税売上高が1000万円以下の免税事業者の『人』」という意味ではありません。「消費税の課税が免除される『取引』」という意味です。

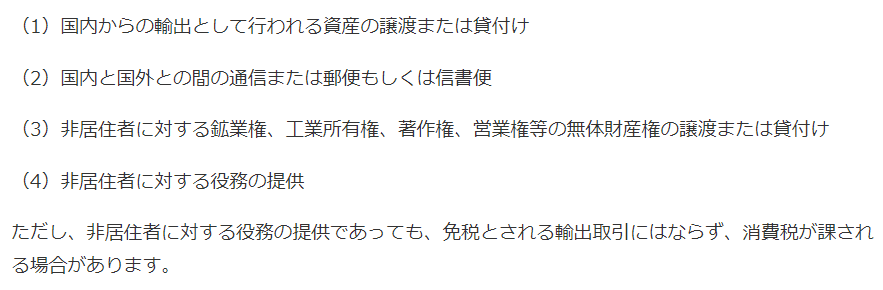

免税取引とは

免税取引とは、商品の輸出や海外にむけてのサービスなど、モノの譲渡や貸付、サービスの提供が日本国外となるような取引をいいます。具体的には、次のような取引です。どれかに当てはめると、消費税は「0%課税」つまり免除されることとなります。

なぜ、消費税が免除されるのでしょうか。それは消費地が海外だからです。

日本の消費税法が税負担を求めているのは、あくまで日本国内での消費行為です。海外で消費されるものではありません。また、海外では輸入時に現地の税金が課されます。日本の消費税も課すとしてしまうと、二重課税となってしまうのです。また、税金の分だけ商品価格が高くなり、商品としての競争力が落ちます。

こういったことから、海外で消費されるモノやサービスは、消費税が免税とされています。ただし非課税と違い「消費税を課さない」ではなく「消費税は課されているんだけど税率は0%」というイメージです。

なお、国境を越えてインターネットなどを介して行われる電子書籍や音楽、広告などの配信は、輸出免税ではなく、別の判断をすることになります(今回は割愛)。

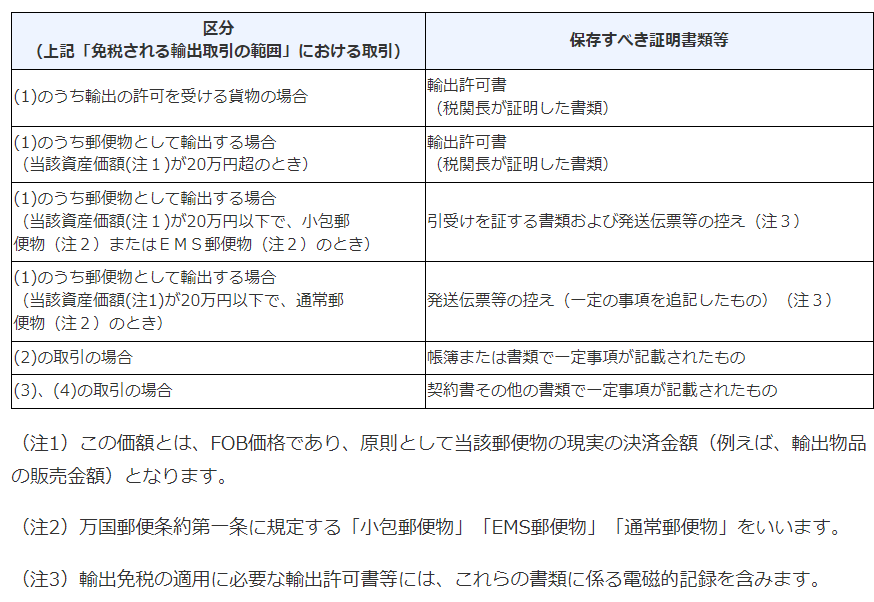

免税となる条件

ただし、無条件で免税となるわけではありません。次の証明書等を7年間保存することが必要です。

注意点

非課税取引による売上を「非課税売上」、免税取引による売上を「免税売上」と言います。どちらも預かり消費税は0円です。しかし、次のような違いがあります。

| 非課税売上 | 免税売上 | |

|---|---|---|

| 共通点 | 消費税の対象となる取引ではある(対価性はある、不課税ではない) | |

| 違う点 | 消費税を「あえて」課さない (税の性格や社会的配慮から) |

消費税はかかるけど0% (消費地が国外なので) |

| 支払った消費税を差し引けるか | できない | できる |

なお、免税売上は10%・8%の課税売上とあわせ、消費税の納税義務や簡易課税が使えるかどうかの判定で使います。また、免税売上と非課税売上は「消費税のかかる売上が全体のうちにどれくらい占めるか」を計算する際に用います。複雑なので今回は説明を割愛しますが、非課税売上・免税売上は不課税とは異なる点に注意が必要です。

次回は、課税取引のうち、10%(標準税率)と8%(軽減税率)の違いを解説します。

ABOUT執筆者紹介

税理士 鈴木まゆ子

税理士 鈴木まゆ子

税理士・税務ライター|中央大学法学部法律学科卒。ドン・キホーテ、会計事務所勤務を経て2012年税理士登録。ZUU online、マネーの達人、朝日新聞『相続会議』、KaikeiZine、納税通信などで税務・会計の記事を多数執筆。著書に『海外資産の税金のキホン』(税務経理協会、共著)。