インボイス制度開始後に免税事業者と取引するとどうなる?~3つのケースについて影響を解説

税務ニュース

インボイス制度が始まる2023年10月以降は、課税事業者は免税事業者との取引について注意が必要です。本記事では、免税事業者と取引をした場合について、3つのケース別に影響を解説します。

1.消費税の仕組みとインボイス制度

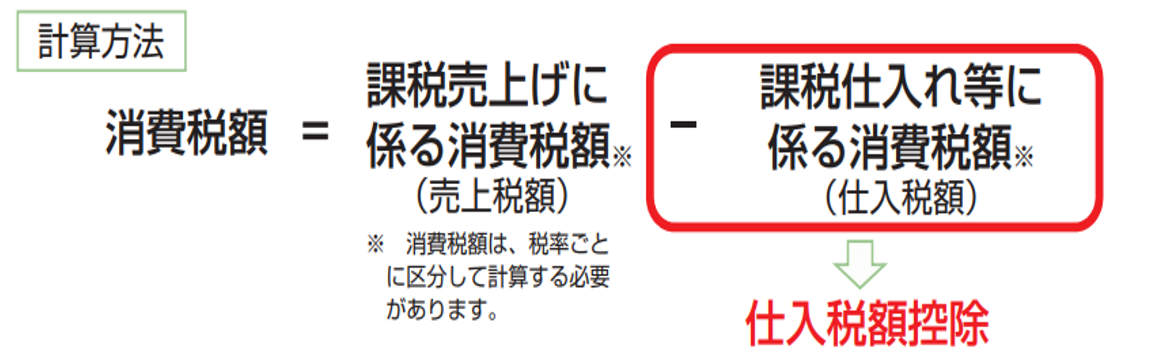

消費税は課税売上げに係る消費税額(売上税額)から、課税仕入れに係る消費税額を差し引いて納付します。そして、課税売上げから課税仕入に係る消費税額を差し引くことを「仕入税額控除」といいます。

インボイス制度が始まると、原則課税方式により消費税計算を行っている場合、適格請求書(インボイス)がないと原則として仕入税額控除ができなくなります。

これまでは、免税事業者との取引でも、請求書などの帳票があれば、仕入税額控除できました。ところが、インボイス制度下では、インボイスがないと仕入税額控除ができなくなります。インボイスを発行できるのは、「適格請求書発行事業者の登録をした事業者」であり、登録ができるのは消費税の課税事業者です。つまり、免税事業者など登録をしていない事業者との取引の場合、インボイスを受け取ることができません。

2.免税事業者と取引をするとどうなるか?3つのケース別に解説

インボイス制度開始後に、免税事業者へ資産の購入代金・仕入や経費の支払いをした場合、仕入や経費を支払う事業者側が消費税をどのように計算しているかにより影響が異なります。

納付する消費税の計算方式は、原則課税、簡易課税、インボイス発行事業者となる小規模事業者に対する負担軽減措置(「2割特例」)の3つがあります。それぞれのケースで、免税事業者と取引を行った場合の影響は、次の通りです。

ケース1:原則課税の場合

原則課税の概要

原則課税は、基準期間※の課税売上高が5,000万円を超える場合、また基準期間の課税売上高が5,000万円以下であっても簡易課税等より原則課税の方が有利となる事業者が使用する計算方式です。課税売上割合等によって、一定の調整が入る場合がありますが、納付する消費税は、実際の売上税額から実際の課税仕入や経費に係る消費税額を差し引いて計算、つまり実額により計算します。

※基準期間 個人の場合は前々年、法人の場合は前々事業年度です。

原則課税の場合のインボイス制度の影響

原則課税の場合は、仕入税額控除をするために、原則としてインボイスの保存が必要です。インボイスがないと仕入税額ができなくなります。

ただし、インボイス制度が始まって直ちに全額が控除できなくなると影響があまりに大きいため、経過措置といって期間限定の影響を緩和する措置等があります。また、インボイス制度による事務負担を軽減する観点から期間限定の少額特例もあります。

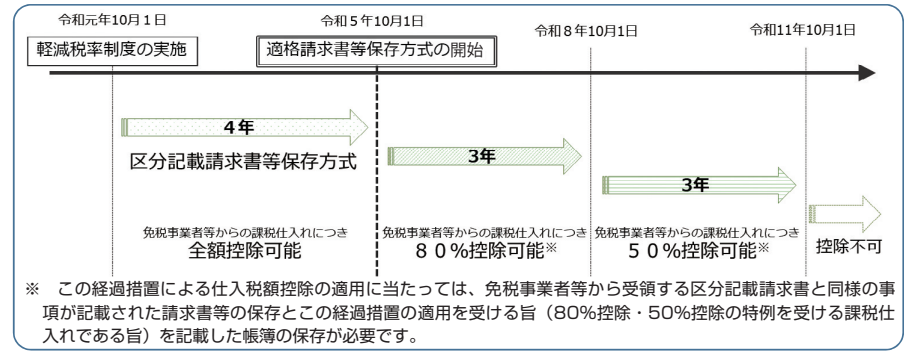

経過措置

令和5年10月から3年間は仕入に係る消費税に相当する金額の80%を控除。そして、その後令和8年10月から3年間は仕入に係る消費税額に相当する額の50%を控除できます。合計6年間の経過措置の期間を経た令和11年10月以降は、全額仕入税額控除できなくなります。

一定規模以下の事業者に対する事務負担の軽減措置(少額特例)

少額特例は、令和5年度税制改正で新しくできた期間限定の措置です。

| 対象者 | 基準期間の課税売上高1億円以下又は特定期間における課税売上高(※)が5,000万円以下の事業者 ※特定期間における課税売上高は、納税義務の判定における場合と異なり、課税売上高に代えて給与支払額の合計額による判定はできません。 |

|---|---|

| 内容 | 税込1万円未満の仕入・経費についてインボイス不要、帳簿のみで仕入税額控除が可能 ※1万円未満の判定は、1取引ごとに行います。 ※税込1万円未満の判定単位に注意が必要です。 1商品ごとではなく、1回の取引ごとに判定します。5,000円の商品と7,000円の商品を 別々に購入した場合…1回の取引はそれぞれ税込1万円未満のため少額特例の対象=帳簿を保存すれば仕入税額控除可 同時に購入した場合…1回の取引金額は税込1万円以上のため少額特例の対象外 |

| 期間 | 2023年10月から6年間 |

なお、インボイスの交付義務が免除される取引として指定されている取引については、インボイスがなくても帳簿のみの保存で仕入税額控除ができます。例えば、3万円未満の公共交通機関の運賃などが該当します。

原則課税の場合の影響をまとめると、インボイスがないと原則として仕入税額控除ができなくなります。つまり、原則課税の場合、インボイスを受け取れないと、納付する消費税額が増えます。

ケース2:簡易課税の場合

簡易課税の概要

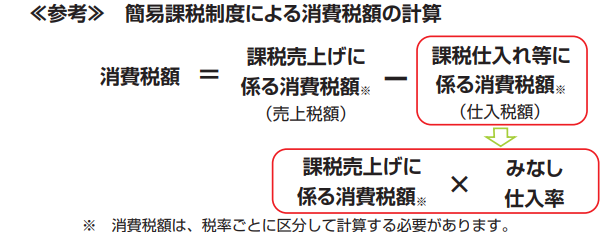

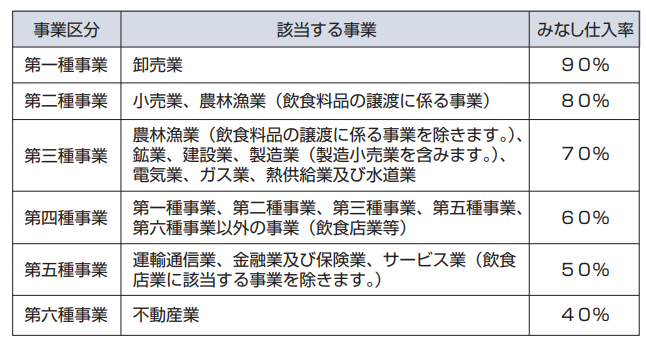

原則課税は仕入や経費の消費税区分の確認が必要となる等事務負担が大きいため、一定規模以下の中小事業者には「簡易課税」といって簡便的な計算方法が認められています。具体的には、基準期間の課税売上高が5,000万円以下で、かつ期日までに簡易課税制度選択届出書を提出した場合に簡易課税を適用することができます。簡易課税では、売上税額から差し引く消費税額は、売上税額に業種に応じたみなし仕入率をかけて計算します。

みなし仕入率

簡易課税制度における業種ごとのみなし仕入率は以下の通りです。

簡易課税の場合のインボイス制度の影響

簡易課税の場合は、インボイスの保存が要件とされておらず、インボイスがなくても納める税額には影響しません。ただし、基準期間の課税売上高が5,000万円を超えた場合は簡易課税が使えなくなり、原則課税により計算することになります。原則課税の場合、免税事業者と取引をすると、前述の原則課税のケースのように免税事業者からの仕入れ等については原則として仕入税額控除ができないため、納付する消費税額が増えます。

ケース3:2割特例の場合

2割特例の概要

2割特例は、「インボイスを機に免税事業者から課税事業者になる事業者向け」の小規模事業者に対する期間限定の負担軽減措置です。納付する消費税額は、売上税額の2割です。事前の届出は不要で、消費税の確定申告書に2割特例を選択して申告する旨の記載をします。なお、2割特例を適用できる期間は、令和5年10月1日から令和8年9月30日までの日の属する各課税期間です。

例えば、個人事業者の場合、令和5年分(10~12月)から令和8年分の申告までの計4回の申告が対象です。

2割特例の場合のインボイス制度の影響

2割特例の場合、インボイスがなくても納める税額に影響はしません。ただし、2割特例は期間限定の措置のため適用期間が終わった場合、また課税売上高が増えて基準期間の課税売上高が1,000万円を超える場合は、2割特例を適用できなくなります。その場合、下記のいずれかになります。

①基準期間の課税売上高が5,000万円未満で簡易課税の方が原則課税より有利と見込まれる場合、期日までに簡易課税制度選択届出書を提出し、簡易課税を選択

②原則課税を適用

なお、簡易課税及び原則課税の場合の影響は、上記の通りです。

以上が、インボイス制度開始後に免税事業者と取引をした場合における3つのケース別の影響です。この他、独占禁止法や下請法にも注意する必要があります。詳しくは、公正取引委員会のウェブサイトでどのような行為が問題となるかご確認ください。

この情報は2023年7月1日時点の情報に基づきます。

簡易課税制度について、詳しく知りたい方は下記もご参考にしてください。

ABOUT執筆者紹介

税理士 油谷景子

税理士 油谷景子

油谷景子税理士事務所 代表

『よりよく』をモットーに法人や事業者の税務及び会計を支援する愛知県名古屋市の開業税理士。相続税や不動産譲渡などの資産税にも対応。

四大税理士法人等(東京・名古屋)で上場企業等向け税務申告、連結納税や国際税務、コンサルティング業務に従事。また、個人税理士事務所で中堅中小企業向け税務会計サービス、相続税等の申告・相談など様々な実務経験を積んだ後、名古屋市で独立開業。ITや新しい技術を積極的に活用。自計化支援にも取り組んでいる。

1級ファイナンシャル・プランニング技能士(FP1級)

著書『図解とポイントでしっかり学ぶ 法人税の教科書』(2025年 清文社)、『スタートアップ企業の税金To Doリスト』(2024年 中央経済社)

著書『図解とポイントでしっかり学ぶ 法人税の教科書』(2025年 清文社)、『スタートアップ企業の税金To Doリスト』(2024年 中央経済社)