【インボイス制度】2023年中に登録申請する個人事業主、何をいつまでにすべき?登録申請、登録の取消、2割特例、簡易課税の期限を解説

税務ニュース

Contents

インボイス登録をする際、気になるのが登録などの期限です。1日遅れれば取り返しのつかないことになります。今回は2023年中に登録する個人事業主に向けて、登録申請や登録取消、2割特例、簡易課税の届出の期限について解説します。

インボイスの登録申請の期限

2023年10月1日を過ぎて登録申請をする場合、登録申請する個人事業主自身で扱いが変わります。つまり「元から課税事業者か」「登録で免税から課税に転換する事業者か」で期限の有無が異なるのです。

課税事業者の場合の登録申請の期限

登録申請に期限はありません。登録された日からインボイスを発行できます。ただし「登録日=通知日」とは限りません。

「免税事業者→課税事業者」の登録申請の期限

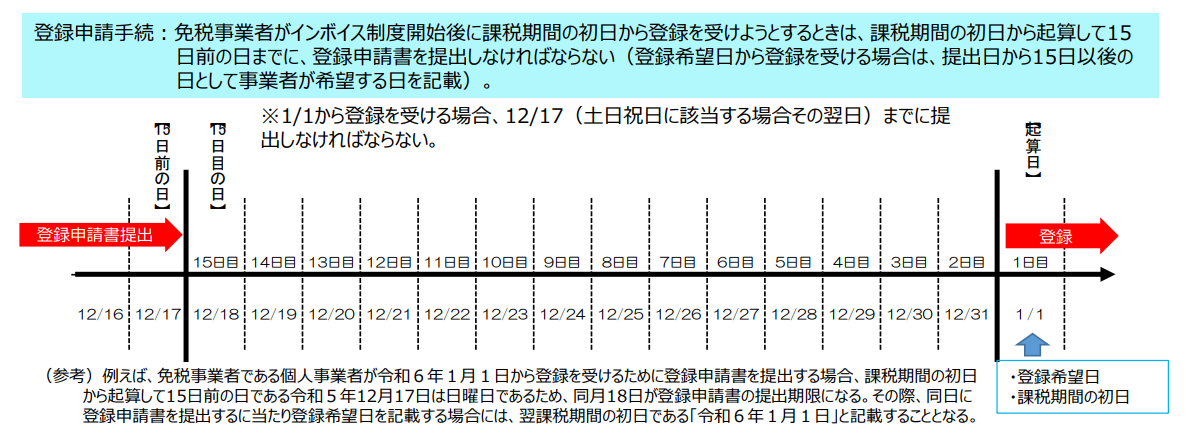

こちらも基本的には登録申請に期限はありません。ただし、登録日を設定することはできます。登録希望日は、登録申請をして15日経過した日以後の日にしなくてはなりません。

なお、翌年の1月1日を登録日としたいケースは注意が必要です。「登録日=課税事業者になる日(課税期間のスタート日)」であるため、登録申請に期限が設けられています。1月1日から起算して15日前の日までに、登録申請書を提出しなくてはなりません。

2024年1月1日から登録するなら、2023年12月17日は日曜日なので、翌日12月18日月曜日が登録申請の期限となります。

インボイス登録取消の期限

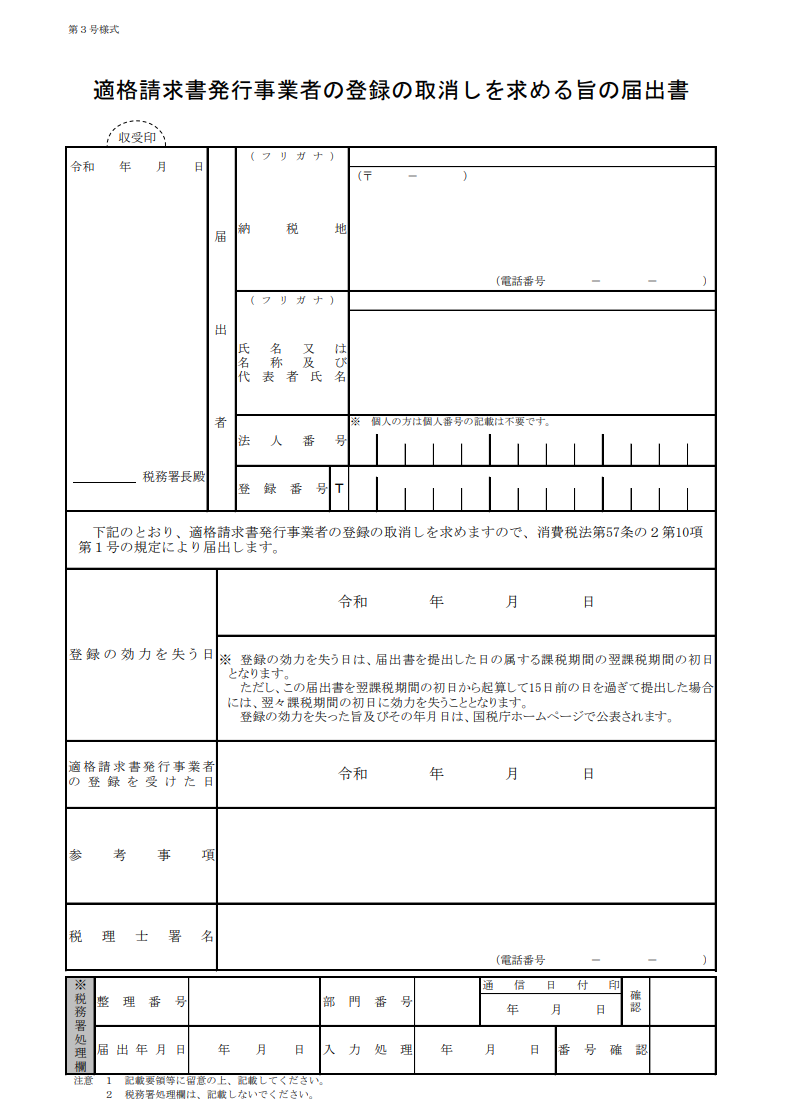

インボイスの発行事業者にいったん登録したものの「やっぱりやめたい」と思うことがあるかもしれません。そういったときは登録取消の届出が必要です。下記書類を提出します。

「基準期間の課税売上高が1000万円を超えていた」など、インボイスの登録がなくても課税事業者となっていた場合、基本的には取消の届出書を提出した年の翌年からインボイス発行ができなくなります。

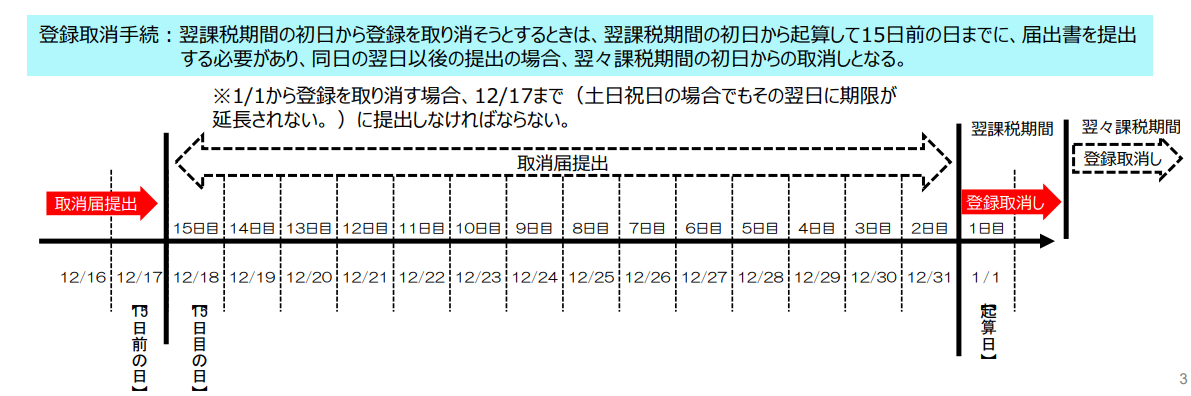

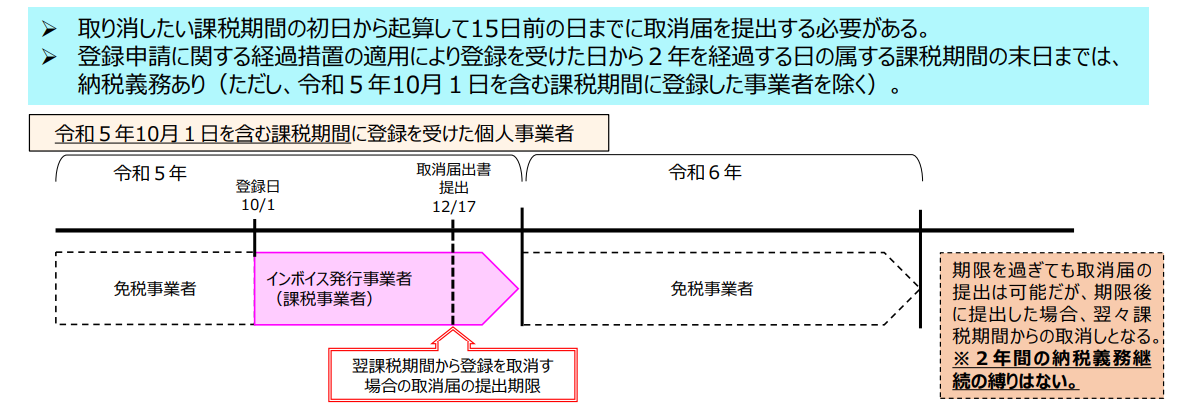

ただし「1月1日~12月31日」という個人事業主の課税期間に合わせて取消もしたいのなら、提出日に注意が必要です。インボイス発行をやめたい年の1月1日から起算して15日前までに取消の届出書を提出して初めて翌年1月1日からインボイスの効力がなくなります。これは元から課税事業者であったケースでも、インボイス登録で「免税→課税」となったケースでも同じです。

なお、2023年中にインボイス登録をしたことで「免税→課税」となった個人事業主は、上記の期限を守って2023年12月17日までに登録取消の届出書を提出すると、2024年1月1日からインボイスの発行事業者ではなくなります。なおかつ、免税事業者にも戻れます。

2割特例の適用を受けるときの期限

2割特例にかかわる期限については、次の2点がポイントとなります。

2割特例そのものは事前届出がいらない

インボイス登録をして初めて「免税→課税」となる事業者は、2割特例の適用を受けられます。

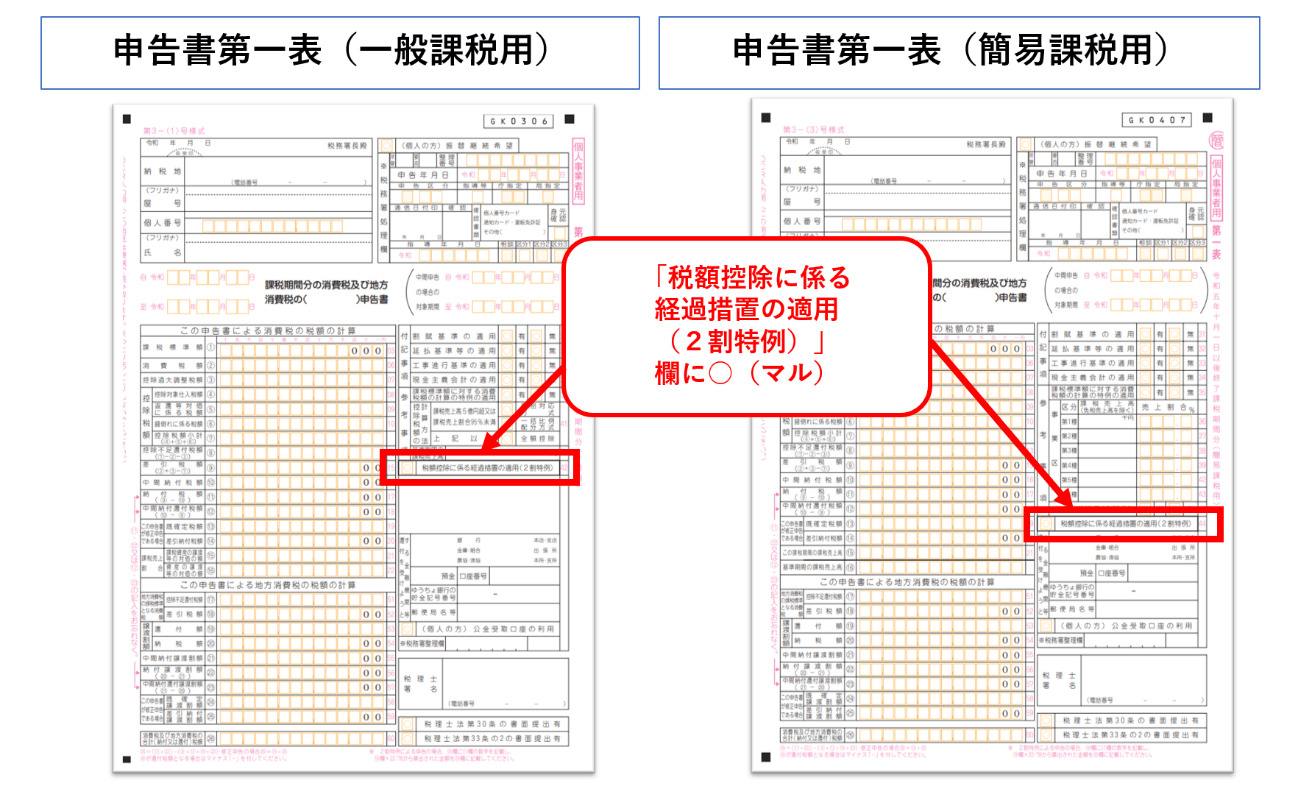

2割特例を使う場合、事前の手続きは不要です。消費税の確定申告書の第一表にある「税額控除に係る経過措置の適用(2割特例)」に○(マル)をします。

個人事業主の2割特例は2026年12月31日まで

注意したいのが「2割特例は永久に使えるわけではない」という点です。2023年10月1日から3年を経過する日の属する課税期間までとなっています。個人事業主は、2023年10月1日から12月31日まで、2024年、2025年、2026年の3年3か月しか使えません。

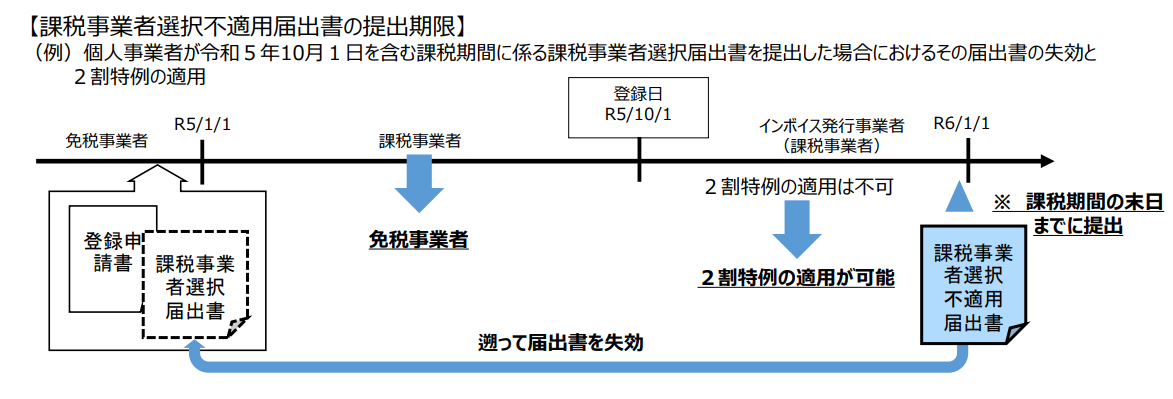

課税事業者選択届出書を提出してしまった場合

2割特例は「インボイス登録がなければ免税事業者のままだった」事業者が対象です。そのため、基準期間や特定期間の課税売上高が1000万円以下だったけど、課税事業者選択届出書を出して2023年から課税事業者となっている人は、本来、2023年分は2割特例の対象になりません。しかし、2023年12月31日までに、課税事業者選択不適用届出書を提出すれば、2023年10月1日から12月31日分は2割特例を受けられることになります。

参照:インボイス制度において事業者が注意すべき事例集(令和5年7月)|国税庁

なお、課税事業者選択不適用届出書を提出しなくても、基準期間や特定期間の課税売上高が1000万円以下なら、2024年分から2割特例を受けられます。「不適用届出をしないと2割特例を使えない」のは2023年10月1日から12月31日までの分だけです。

簡易課税制度選択届出書の提出期限

簡易課税制度選択届出書については、次がポイントとなります。

課税事業者の場合

課税事業者である個人事業主については、これまで通りのルールが適用されます。すなわち、簡易課税で納税額を計算したいのなら、対象としたい年の前年12月31日までに簡易課税制度選択届出書を提出しなくてはなりません。

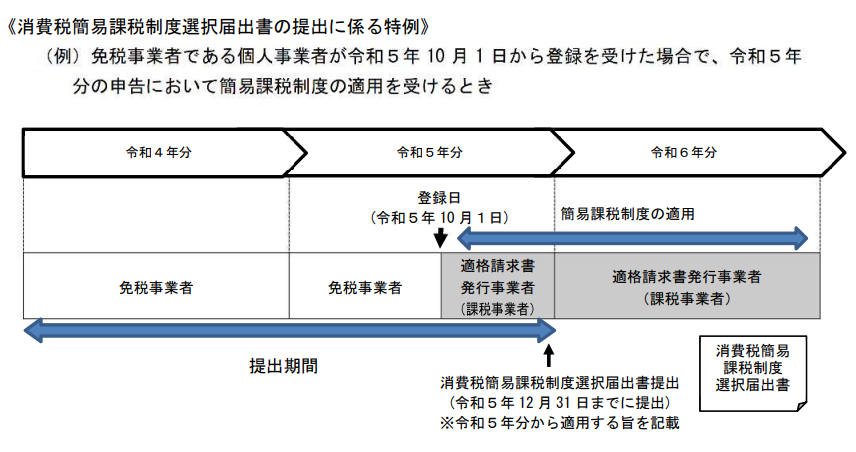

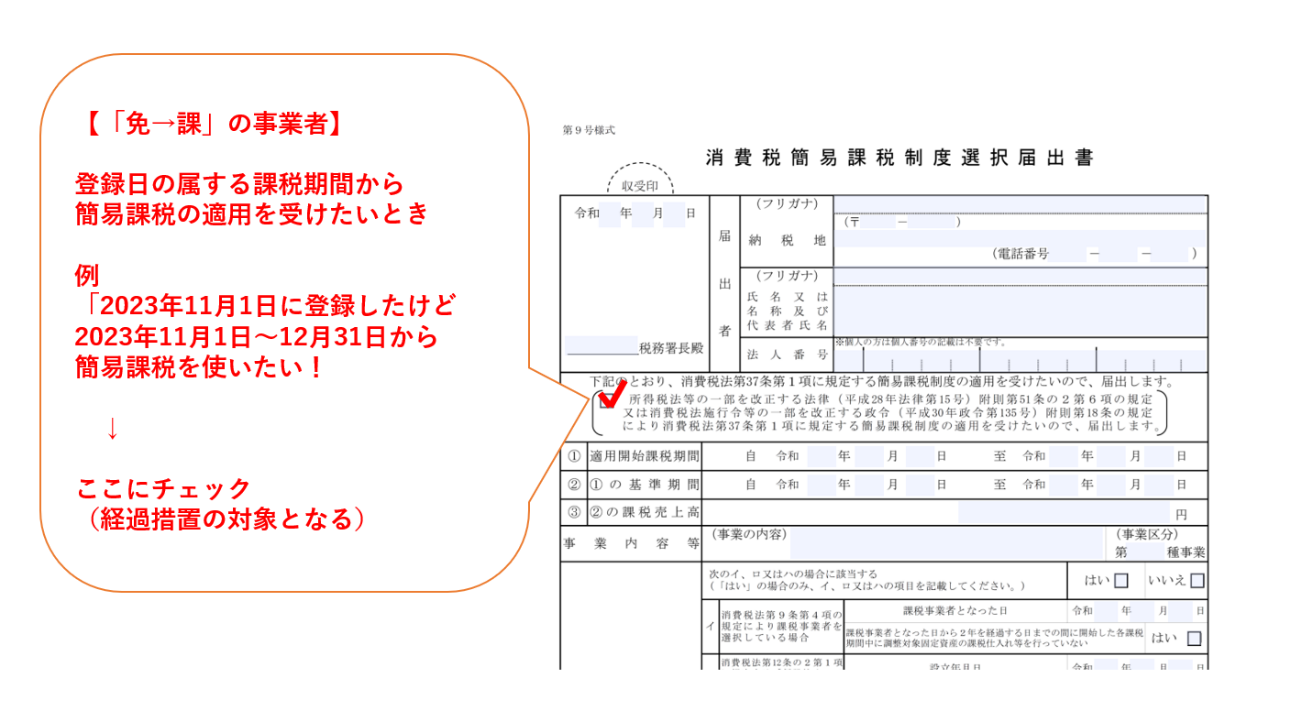

インボイス登録で「免税→課税」になる場合

インボイス登録で課税事業者となる個人事業主は、2023年中に簡易課税制度選択届出書を提出すれば、2023年10月1日からの3か月分を簡易課税で計算できます。つまり、2割特例との選択適用が「一般課税か2割特例か」ではなく「簡易課税か2割特例か」になるのです。

簡易課税選択届出書を出すときはチェック欄にチェックをつけてから提出します。

※赤字のチェックとコメントは筆者作成

簡易課税は納める消費税の計算がシンプルな反面、支払い分の消費税が売上分の消費税より多くなったとしても、還付を受けられないという欠点があります。一度選ぶと2年間は止められないので、慎重な検討が必要です。

なお、2023年に登録して「免税→課税」となった個人事業主が「2024年から簡易課税を選びたい」と考えるのなら、2023年12月31日までに簡易課税の選択届出書を提出する必要があります。

まとめ:手続き前に国税庁の情報をあらためて確認を

インボイス制度は経過措置が多く、非常に複雑です。1日でも手続き期限を間違えると取り返しがつかなくなります。手続き前に下記の情報を再度チェックしておきましょう。

- 消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&A(平成30年6月)(令和5年10月改訂)

- インボイス制度において事業者が注意すべき事例集(令和5年7月)

- お問合せの多いご質問(令和5年11月13日更新)

ABOUT執筆者紹介

税理士 鈴木まゆ子

税理士 鈴木まゆ子

税理士・税務ライター|中央大学法学部法律学科卒。ドン・キホーテ、会計事務所勤務を経て2012年税理士登録。ZUU online、マネーの達人、朝日新聞『相続会議』、KaikeiZine、納税通信などで税務・会計の記事を多数執筆。著書に『海外資産の税金のキホン』(税務経理協会、共著)。