「定額減税」って何?2024年6月からの源泉徴収と年末調整はどうすべき?②

税務ニュース

Contents

前回に引き続いて「定額減税」のお話です。定額減税が始まるのは、今年の6月からです。大変なのは現場で給与計算を行う担当者でしょう。なぜなら月次の源泉徴収で定額減税をしないといけないから。今回は、給与計算での定額減税の流れや注意点を解説します。

登場人物

よっちゃん(以下「よ」):まゆこの夫。行政書士。仕事はできるが税金はくわしくない。特技は料理と釣り。夢は釣り三昧の日々。

よっちゃん(以下「よ」):まゆこの夫。行政書士。仕事はできるが税金はくわしくない。特技は料理と釣り。夢は釣り三昧の日々。

まゆこ(以下「ま」):税理士・税務ライター。「こむずかしい税金をいかに分かりやすく表現するか」ばかり考えている。趣味は、よっちゃんのごはんを食べること。

まゆこ(以下「ま」):税理士・税務ライター。「こむずかしい税金をいかに分かりやすく表現するか」ばかり考えている。趣味は、よっちゃんのごはんを食べること。

給与計算は「6月からの源泉徴収」に注意

よ「定額減税で6月からの給与計算がめんどくさい…ってどういうこと?」

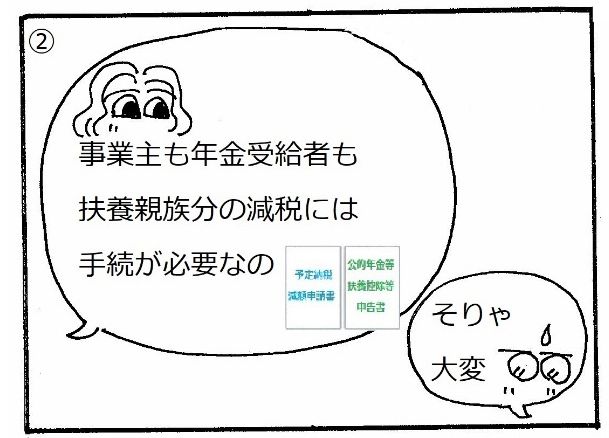

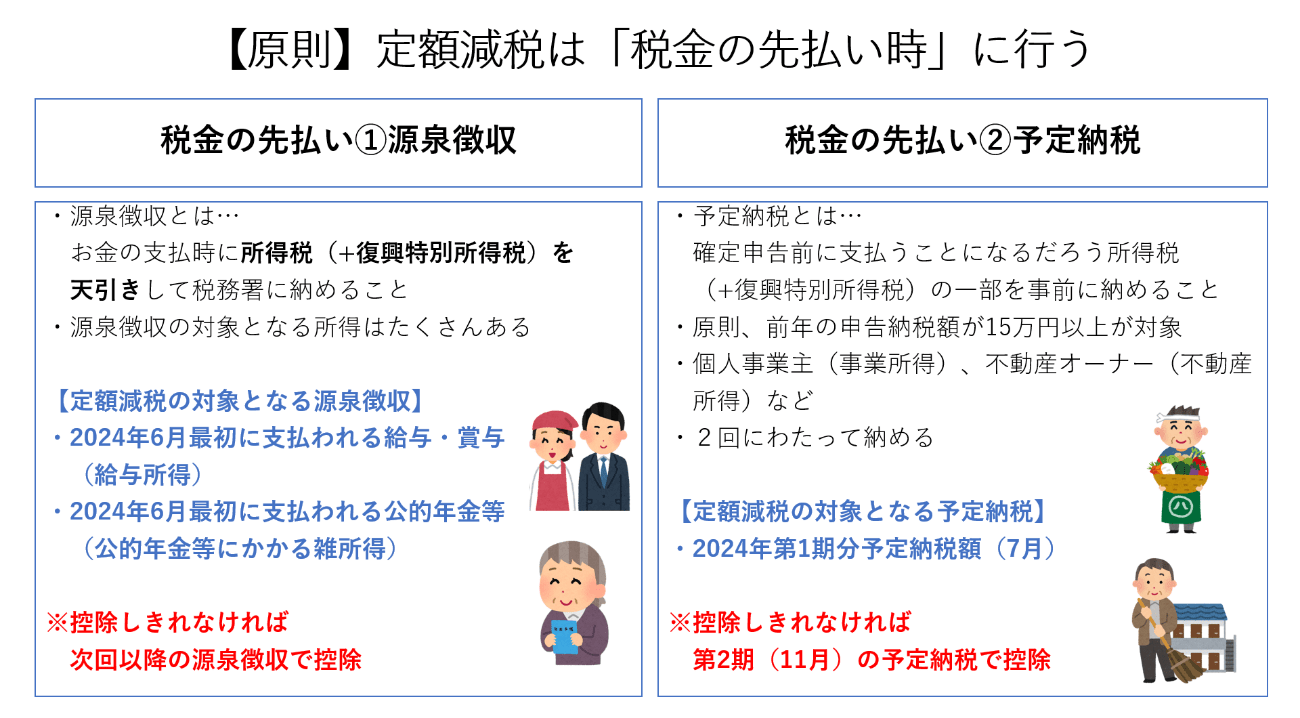

ま「覚えている?所得税の定額減税は『給与・賞与からの源泉徴収』『公的年金等からの源泉徴収』『予定納税』で行うって」

ま「それぞれ、誰が定額減税をやる?」

よ「給与・賞与は基本、会社。公的年金等は年金機構とか…。予定納税は税務署から通知書が届くよね」

ま「つまり?」

よ「給与所得での定額減税は、会社が大変になる」

ま「そういうこと。給与計算担当者がすごく大変なわけよ。ミスしたら恐怖」

よ「定額減税は6月スタート。つまり6月からの給与計算が大変になると…(汗)」

源泉徴収で定額減税を受けるのは「6月1日に会社にいる甲欄の人」

よ「定額減税は、6月1日以降の最初に支払われる給与か賞与での源泉徴収で行われるんだよね?」

ま「うん。『3万円×(納税者本人+同一生計配偶者+扶養親族』分だけ、源泉徴収される所得税が少なくなるの」

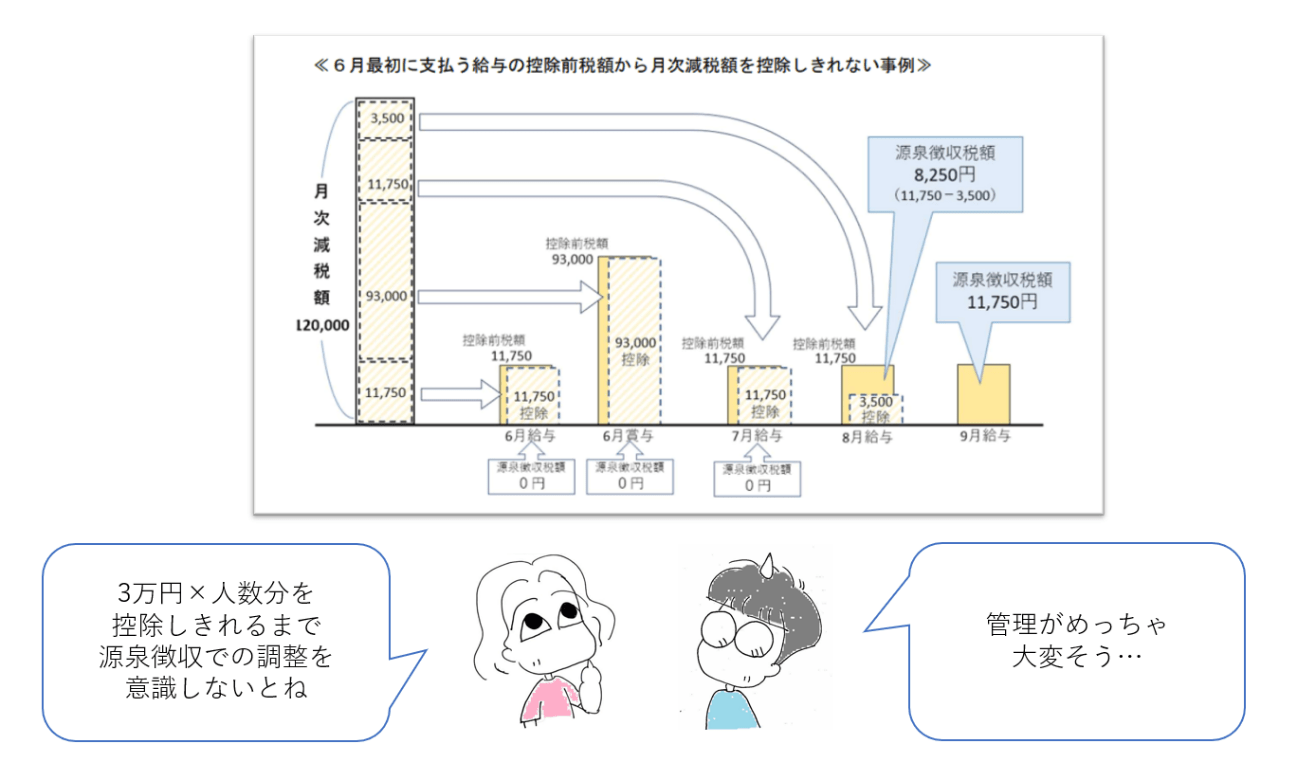

よ「1回目の給与・賞与支払時の源泉徴収で引ききれなかったら?」」

ま「2回目以降の源泉徴収で差し引くのよ」

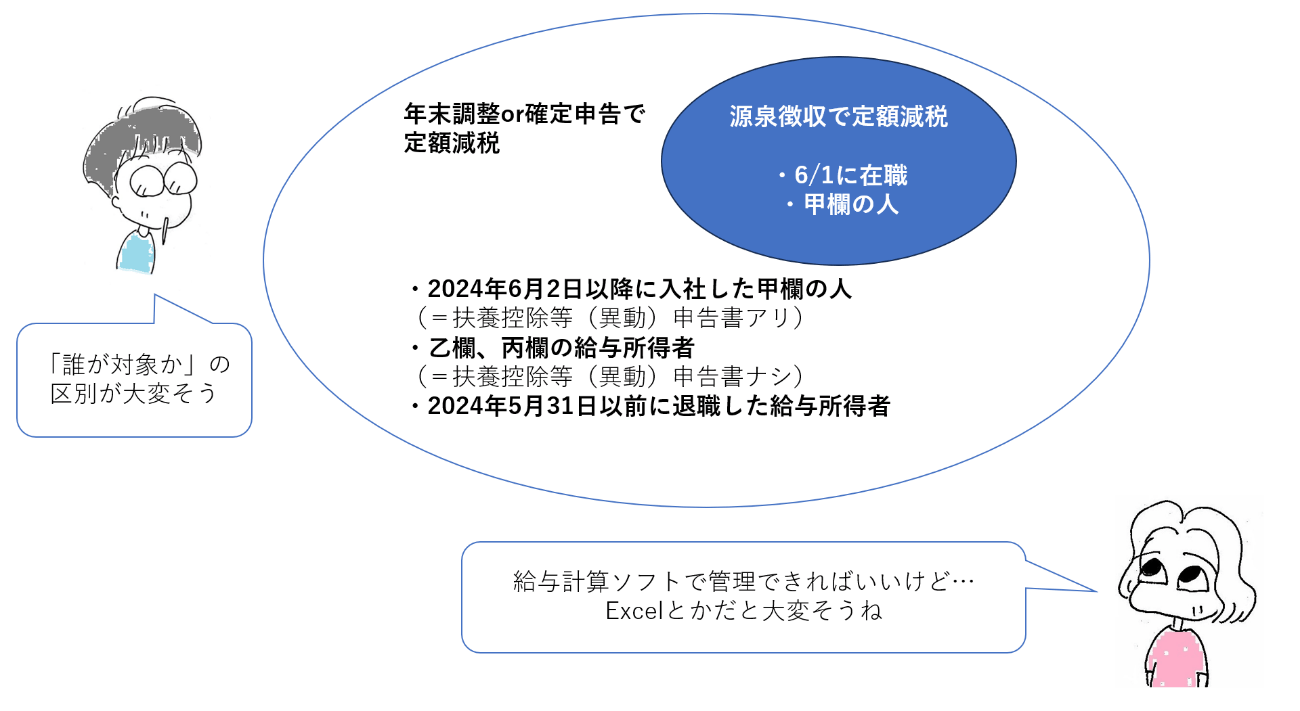

よ「6月以降の源泉徴収で定額減税…って会社で働いている人全員?」

ま「違うよ。この2つの条件に当てはまる給与所得者だけが対象」

- 2024年6月1日に会社に在籍

- 給与・賞与で天引き(源泉徴収)される所得税は「甲欄」で計算

「甲欄」とは「扶養控除等(異動)申告書」を出していること

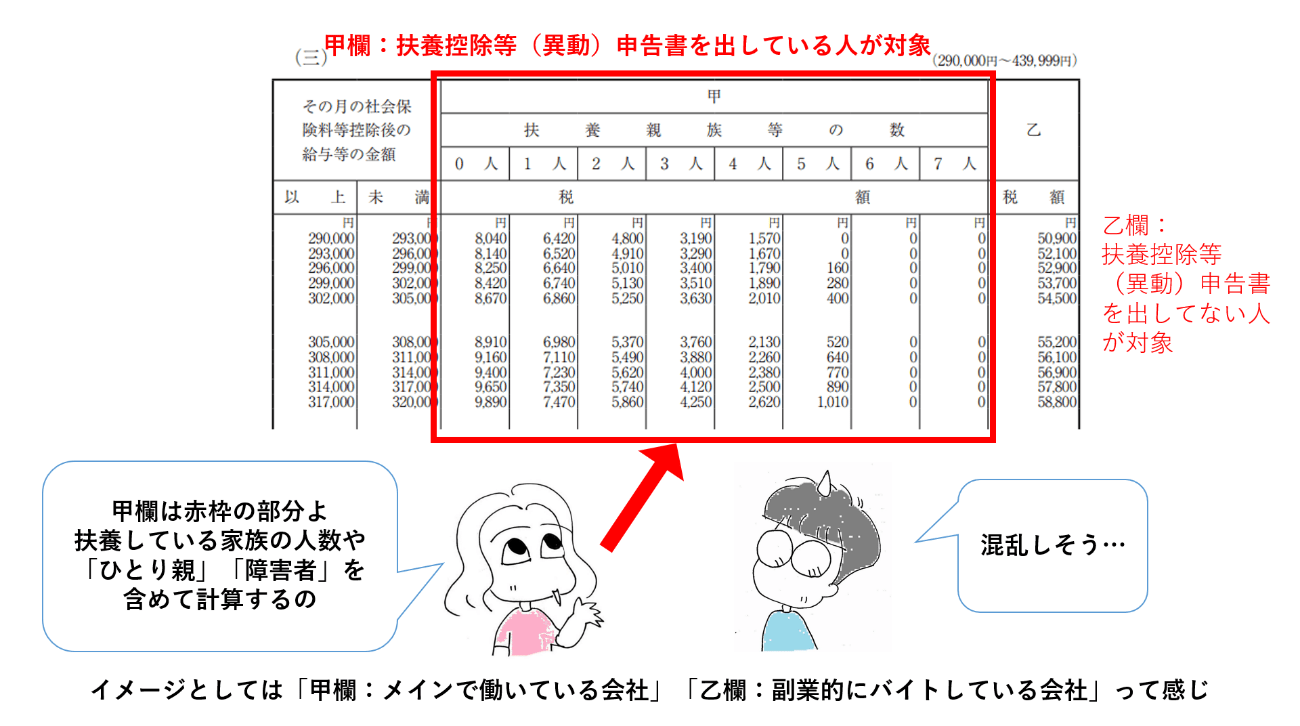

よ「甲欄って何?亀の甲羅?」

ま「違う(笑)。甲欄って言うのは、源泉徴収する所得税額の計算の仕方の一つ。国税庁の源泉徴収税額表のこの赤枠の部分で確認するの」

ま「この甲欄だと源泉徴収税額が安くなるの」

よ「ほほう」

ま「甲欄で計算するには扶養控除等(異動)申告書を出してもらわないといけないの。本人や扶養している家族の状況を知るためにね」

「扶養控除等(異動)申告書」だけでは足りない人も

ま「ただ、今年6月以降に限っては、扶養控除等(異動)申告書の他に書類を出さないといけない人も出てくるよ」

よ「なんで?」

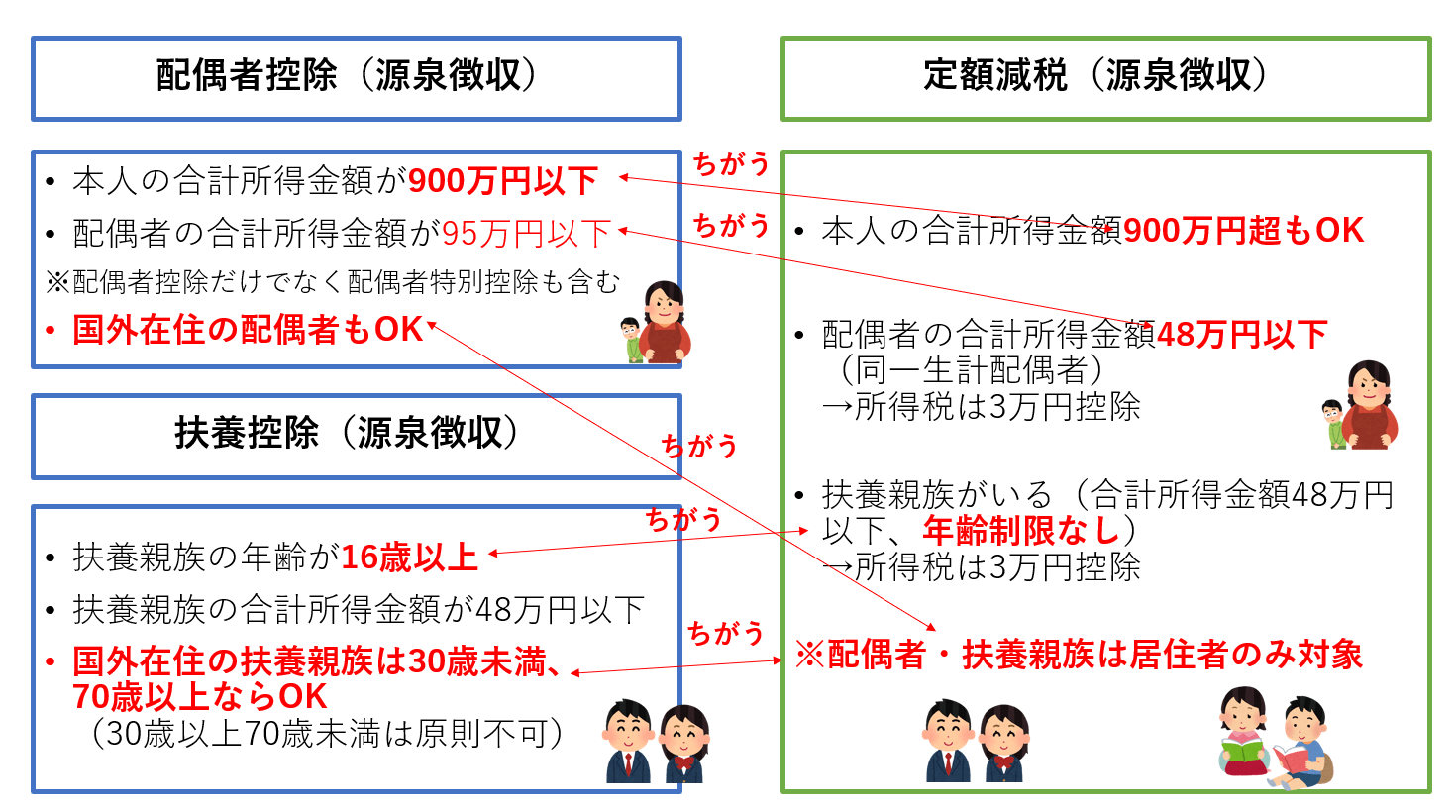

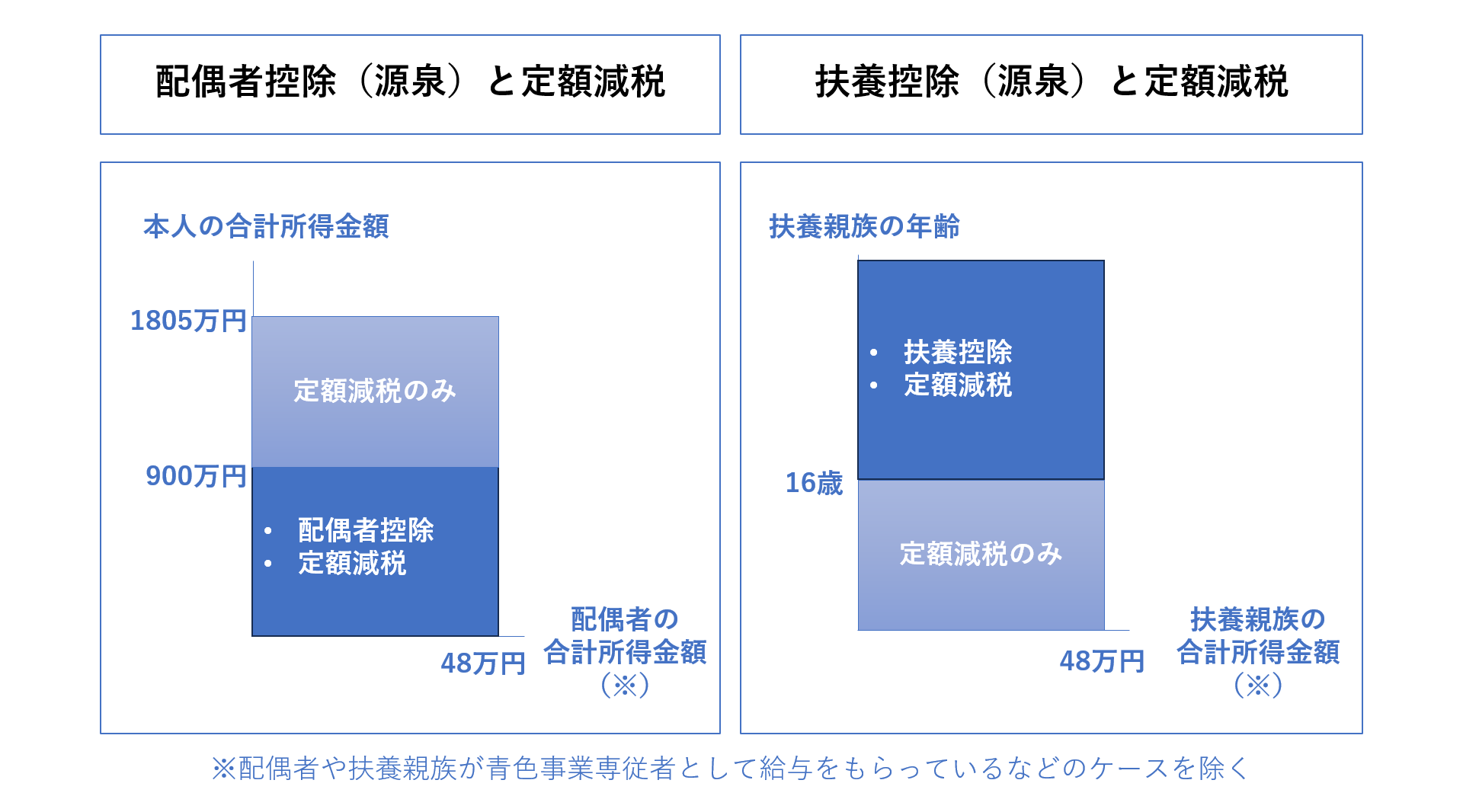

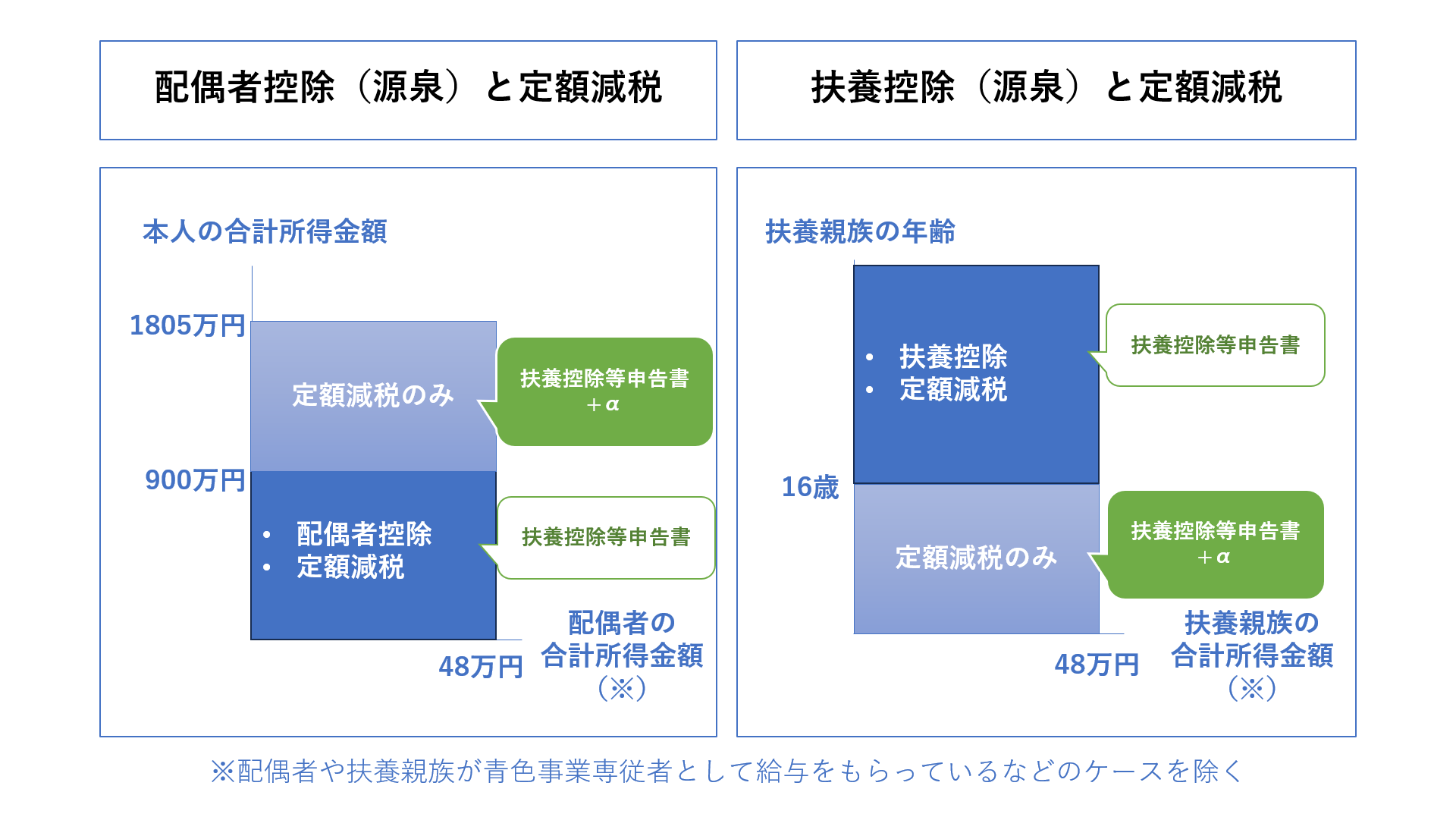

ま「所得控除の要件と定額減税の要件がズレているから。こんな感じ」

ま「『配偶者控除』『扶養控除』という所得控除は、毎月の源泉徴収にもあるの。要件に合うかどうかは、扶養控除等(異動)申告書で確認する」

よ「扶養控除等(異動)申告書だけで定額減税を受けられないの?」

ま「難しい。扶養控除欄に16歳未満の扶養親族を書かないしね。本人の合計所得金額が1000万円超えると、配偶者控除欄はだいたい無記入」

よ「そういう人が扶養控除等(異動)申告書だけで定額減税を受けるのは難しいね。条件を確認できない」

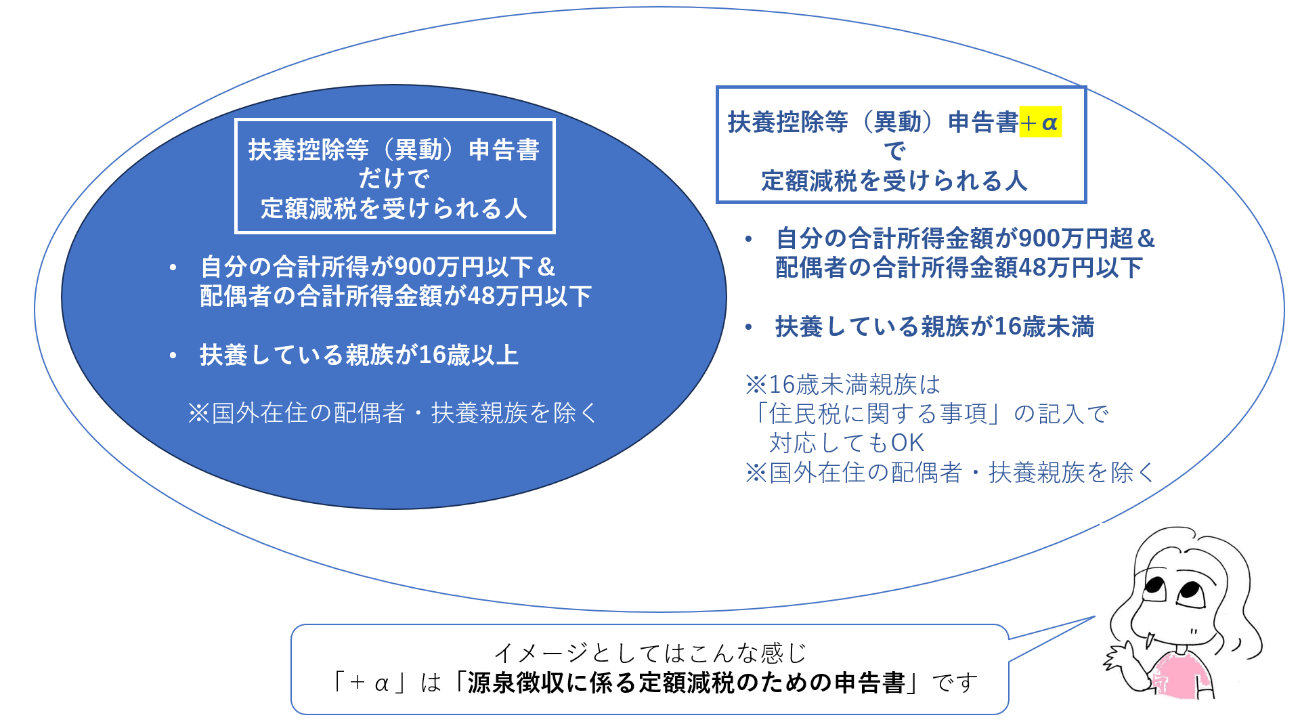

ま「そうなの。だからそういうケースは『扶養控除等(異動)申告書+α』、つまり定額減税用の書類が別途必要ってわけ」

よ「ごちゃごちゃするねぇ。定額減税を受けられる条件、配偶者控除や扶養控除よりゆるいからしょうがないか」

ま「ざっくりイメージはこんな感じ」

最後は年末調整か確定申告で精算

よ「『6月1日に在籍』『甲欄で計算』が月次の定額控除の要件だよね。どっちかを外すとどうなるの?」

ま「年末調整か確定申告で減税することになる。それはそれで大変よ」

よ「たとえば?」

ま「さっき『扶養控除等(異動)申告書+α』の話をしたよね。この「+α」の書類、月次の源泉徴収のときは『源泉徴収に係る定額減税のための申告書』なの。年末調整だと『年末調整に係る定額減税のための申告書』が必要になる」

よ「同じじゃないんだ…」

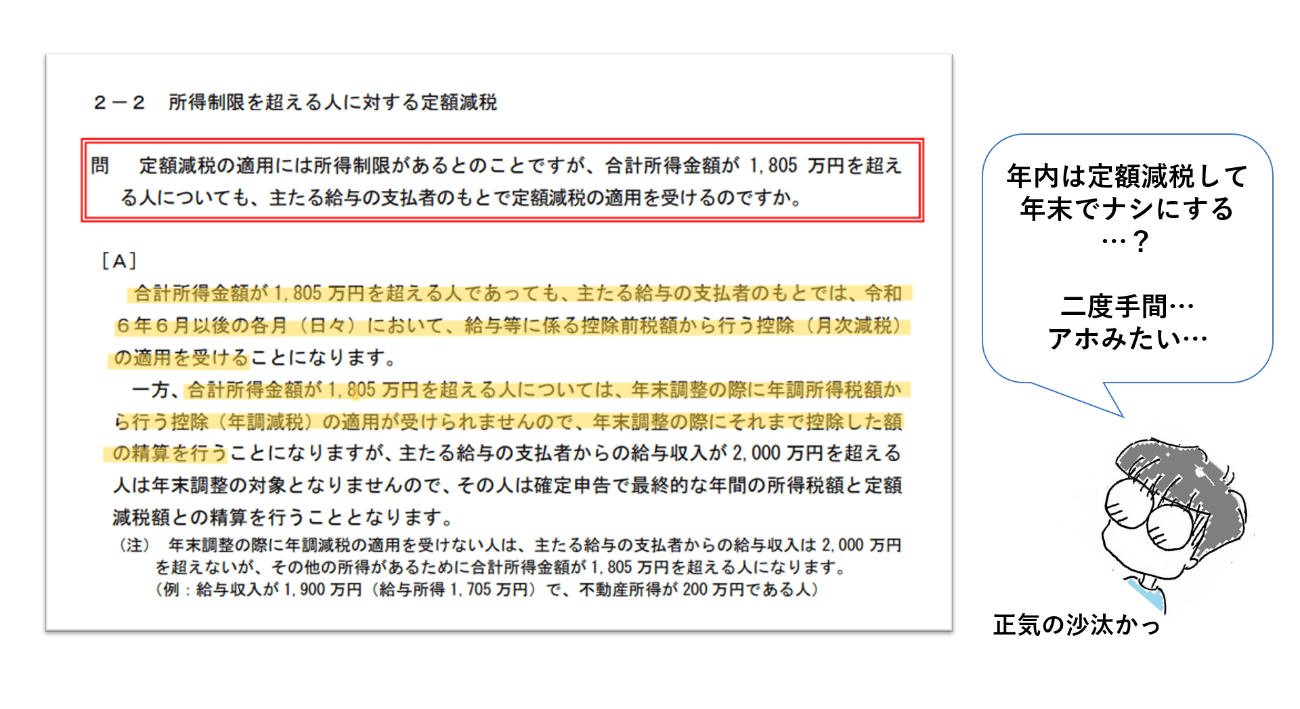

高所得者の定額減税:源泉徴収で受けても年末調整か確定申告でナシに

ま「あと、源泉徴収の段階で定額減税を受けた人を『定額減税ナシ状態』に戻して年末調整をする」

よ「は?何それ」

ま「言ったでしょ。『定額減税は本人の合計所得金額が1805万円以下でないと受けられない』って。でも月次の源泉徴収では、「本人分+扶養家族分」で一律定額減税するの。合計所得金額は12月31日過ぎないと確定しないから。だから、所得額の高い人は、いったん受けた定額減税を年末調整か確定申告でナシにしないとわけ」

よ「何それ!ムダ!」

ま「だって国税庁が『やれ』って言っているんだもん」

本人や扶養家族の事情の変更でも減税額が変わる

ま「あと『専業主婦と結婚した』『扶養していた親が亡くなった』でも減税額が変わるの」

よ「そういうのは月次の源泉徴収で処理するんじゃないの?」

ま「本来はそうあるべきだけど…実際は年末調整で対応すると思うよ」

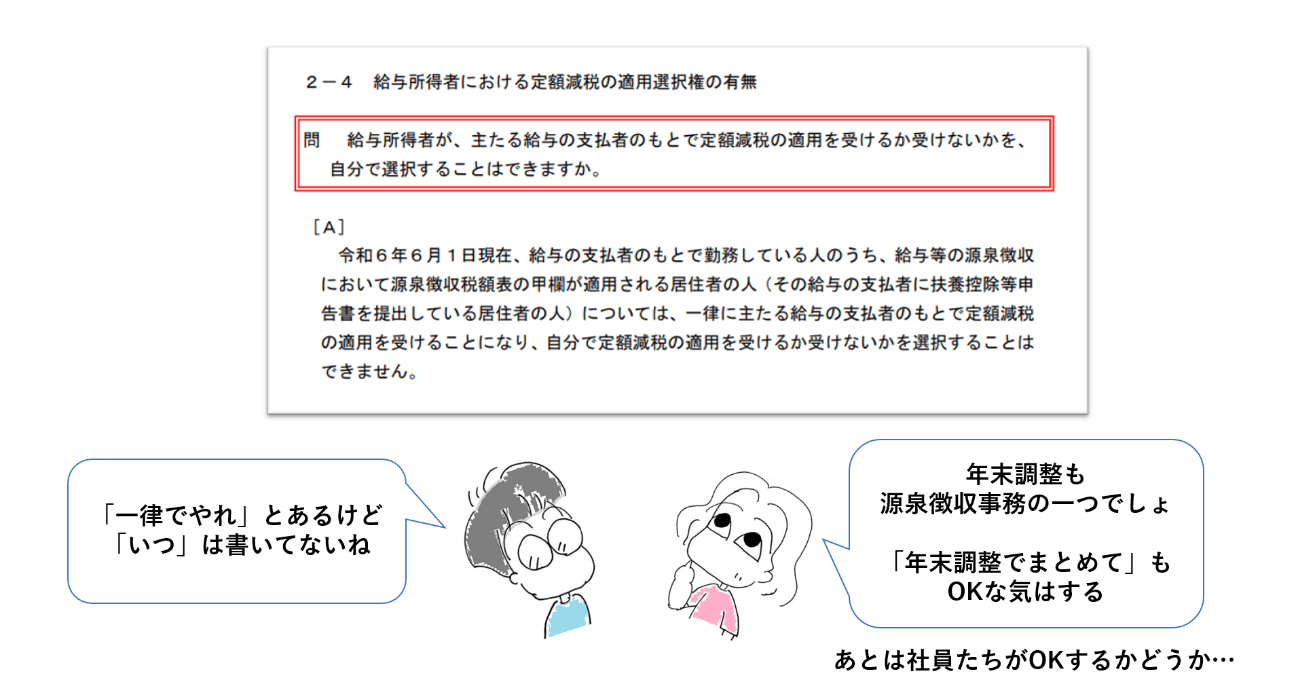

よ「『年内の源泉徴収でアレコレやっても年末調整の定額減税が正解』なら、最初から年末調整で定額減税すればいいのに。それはダメなの?」

ま「国税庁Q&Aには『定額減税を受けないという選択肢はない』とあるけど『何が何でも源泉徴収で定額減税しろ』とは書いてない。だから一見、できそうな気がするの。」

ま「でもね…所得税法等の一部を改正する法律案を見ると『源泉徴収すべき所得税の額は、定額減税をした後の所得税の金額だ』てな感じで書いてあるのよ。だいぶ厳しいわ。」

よ「現場の負担が多少なりとも軽くなるような税制にしてほしいね。」

おまけ

ABOUT執筆者紹介

税理士 鈴木まゆ子

税理士 鈴木まゆ子

税理士・税務ライター|中央大学法学部法律学科卒。ドン・キホーテ、会計事務所勤務を経て2012年税理士登録。ZUU online、マネーの達人、朝日新聞『相続会議』、KaikeiZine、納税通信などで税務・会計の記事を多数執筆。著書に『海外資産の税金のキホン』(税務経理協会、共著)。