【定額減税】定額減税で年末調整はどう変わる?定額減税に伴う年末調整の注意点を税理士が解説

税務ニュース

Contents

1. 定額減税と令和6年分年末調整

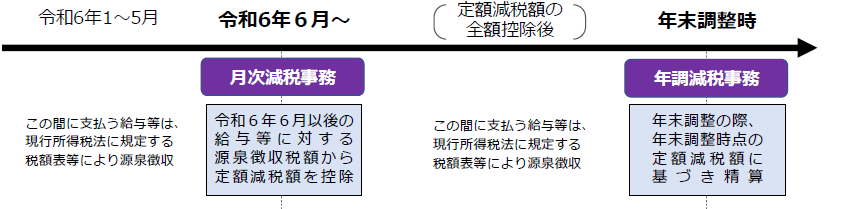

2024年6月以降支給の給与から開始した定額減税。毎月の給与や賞与で所得税の減税額の計算を行ってきましたが、年末に実施する令和6年分年末調整も通常年とは異なる取扱いがあるため留意が必要です。

本記事では、定額減税により令和6年分の年末調整がどのように変わるか概要とポイントを解説します。早めに確認して、令和6年分の年末調整に備えていきましょう!

≪月次減税と年調減税のイメージ図≫

2. 年調減税事務の手順

年末調整時に行う定額減税に係る事務を年調減税事務と言います。令和6年分年末調整の際は、年末調整時点の定額減税額を計算し精算を行う必要があります。

年調減税事務は次の流れで行います。

≪年調減税事務の流れ≫

(1)対象者の確認

↓

(2)年調減税額の計算

↓

(3)年調減税額の控除

(1)対象者の確認

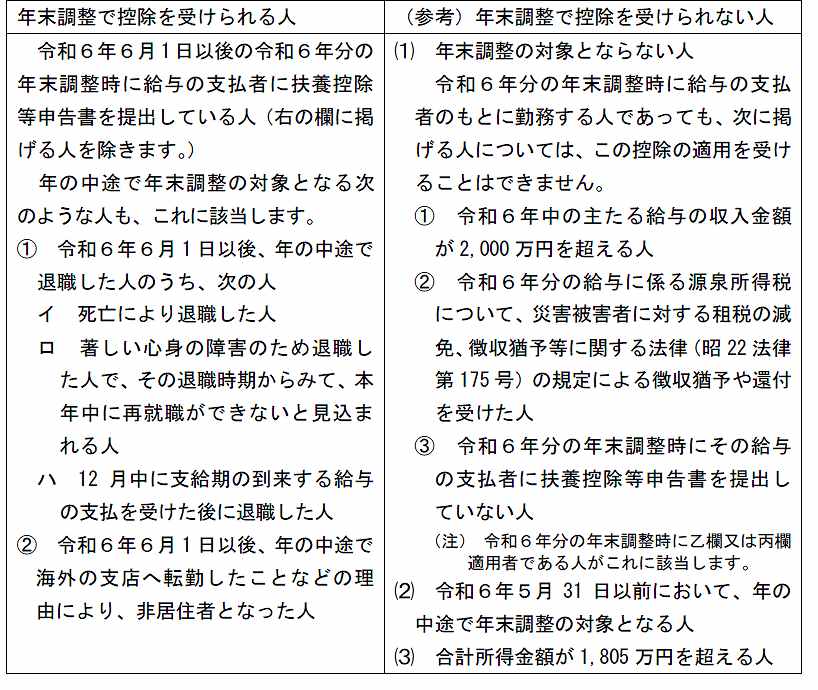

年調減税事務の対象となる人を確認します。

年末調整の対象者が、原則として年調所得税額(※1)から年調減税額を控除する対象になります。

ただし、年末調整の対象者のうち、給与所得以外の所得を含めた合計所得金額が1,805万円を超えると見込まれる人は、年調減税額を控除せずに年末調整を行います(※2)。

※1 年末調整により算出された所得税額で、住宅借入金等特別控除の適用を受ける場合は、その控除後の金額。

※2 年末調整において合計所得金額が1,805万円を超えるかどうかは、基礎控除申告書により把握した合計所得金額を用いて判定します。

年末調整の際に年調減税(定額減税)の適用が受けられる給与所得者

(2)年調減税額の計算

対象者ごとに年調減税額を計算します。「扶養控除等申告書」や「配偶者等控除申告書」などから、年末調整を行う時の現況における同一生計配偶者の有無や扶養親族(いずれも居住者に限る)の人数を確認し、「本人30,000円」と「同一生計配偶者と扶養親族1人につき30,000円」との合計額を計算します。

なお、年調減税額の計算の含める同一生計配偶者は以下のいずれかです。

①「配偶者控除等申告書」に記載された配偶者

②合計所得金額が48万円以下の配偶者のうち、年調減税額の計算に含める配偶者として「年末調整に係る定額減税のための申告書」(※)に記載された配偶者

※令和6年中の所得金額の見積額が 1,000万円超の給与所得者の同一生計配偶者について、 年調減税額の計算に含める場合は、「年末調整に係る申告書」を年末調整時までに提出する必要があります。

なお、基礎控除申告書、配偶者控除等申告書及び所得金額調整控除申告書と「年末調整に係る申告書」との兼用様式「令和6年分給与所得者の基礎控除申告書 兼給与所得者の配偶者控除等申告書 兼年末調整に係る定額減税のための申告書 兼所得金額調整控除申告書 」が令和6年9月下旬に国税庁ホームページに掲載される予定です。

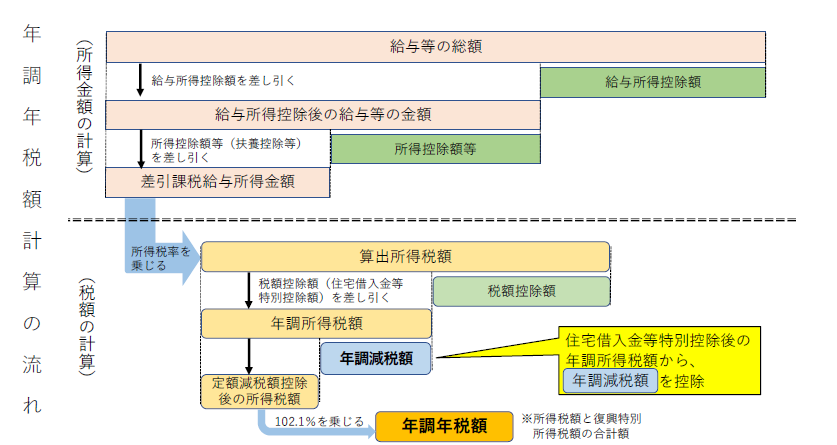

(3)年調減税額の控除

対象者ごとに(2)で求めた年調減税額を控除します。

対象者ごとの年末調整における年調減税額の控除は、住宅借入金等特別控除後の所得税額(年調所得税額)から、その住宅借入金等特別控除後の所得税額を限度として行います。その後、年調減税額を控除した金額に102.1%を乗じて復興特別所得税を含めた年調年税額を計算します。

なお、年調減税額の控除の計算はシステムを利用するほか、国税庁では年末調整計算シートを使用する方法、源泉徴収簿を利用する方法を紹介しています。

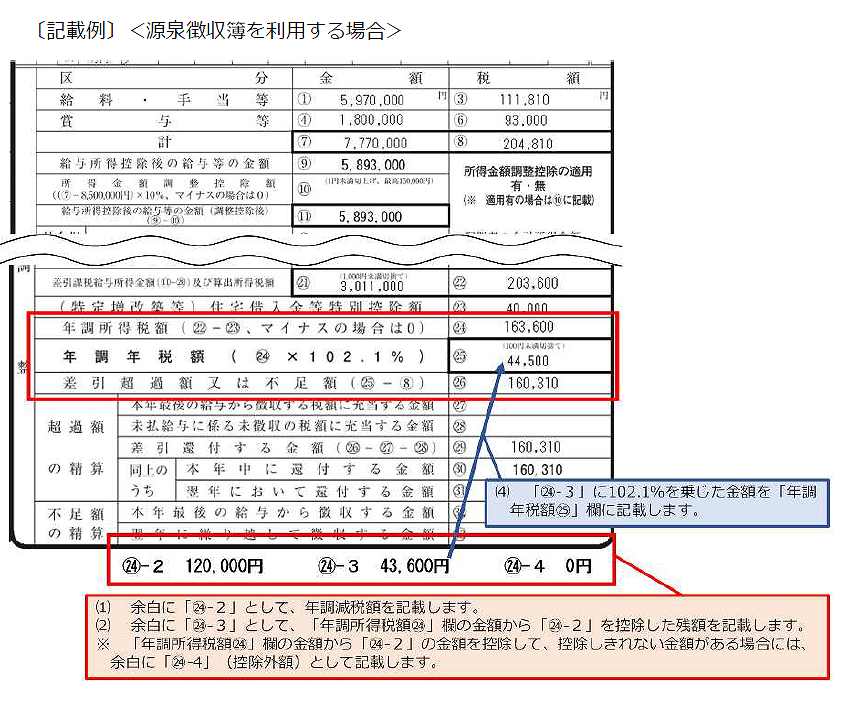

3. 定額減税実施年の源泉徴収簿の記載例

(源泉徴収簿を用いて定額減税額の控除を行う場合)定額減税の対象者の源泉徴収簿の記載例は次の通りです。

㉔年調所得税額には、課税給与所得に基づき計算した所得税額に住宅借入金等特別控除がある場合は、その金額を控除した金額を記載します。

㉕年調年税額は定額減税後の所得税額を記載します。

この事例では120,000円の定額減税があるため、下記の計算を行っています。

1.㉔年調所得税額163,600‐年調定額減税額120,000=43,600

2.43,600×102.1%=44,500円(100円未満切捨て)

事例では、年調減税額の計算を源泉徴収簿の余白で行っていますが、年調減税額の控除計算は、別紙等で行うこともできます。

Q&A:定額減税に係る源泉徴収簿の記載方法は決まっている?

国税庁が作成している源泉徴収簿は、源泉徴収事務の便宜を考慮して作成したものであり、その記載方法も含めて、法令で定められたものではありません。また、「令和6年分給与所得にする源泉徴収簿」は、年調減税額の計算に対応していないため年調減税額の控除計算内容については別紙等を使用して記載してよいとされています。なお、年調減税の適用を受けない人は、余白等への記載は不要です。

また、国税庁では、 年調減税額の計算に対応した「令和6年分年末調整計算表」を令和6年9月下旬から国税庁ホームページに掲載予定です。この計算表は、令和6年10月下旬から国税庁で配付する「令和7年分給与所得に対する源泉徴収簿」の裏面にも印刷される予定です。

4. 定額減税に係る源泉徴収票の記載

年末調整対象者の「給与所得の源泉徴収票(以下、源泉徴収票)」への記載は、定額減税に関する記載が必要であるため留意が必要です。

(1)年末調整済みの源泉徴収票

源泉徴収票の「(摘要)」欄に、定額減税関係の記載が必要です。記載内容は以下のとおりです。

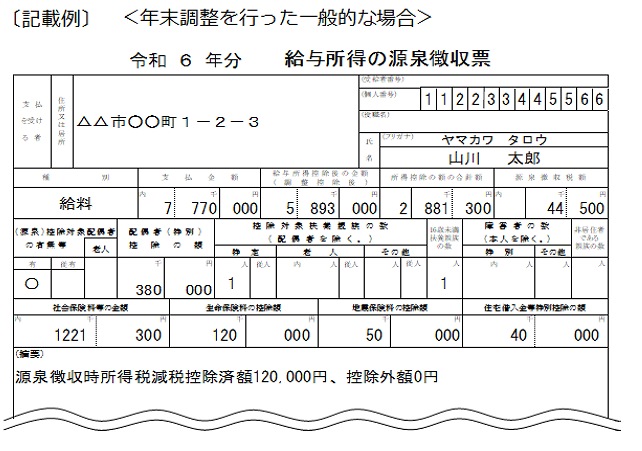

①実際に控除した年調減税額

対象者:年末調整実施者全員

実際に控除した年調減税額を「源泉徴収時所得税減税控除済額×××円」と記載します。

例えば、年末調整時に計算した定額減税額が120,000円あり、年間所得税額が160,000円の場合、120,000円の定額減税額を控除するため、「源泉徴収時所得税減税控除済額120,000円」と記載します。

②年調減税額のうち年調所得税額から控除しきれなかった金額

対象者:年末調整実施者全員

年調減税額のうち年調所得税額から控除しきれなかった金額を「控除外額×××円」と記載します。控除しきれない金額がないときは、「控除外額0円」と記載します。

例えば、年末調整時に計算した定額減税額が120,000円あり、年間所得税額が100,000円の場合、「控除外額20,000円」と記載します。

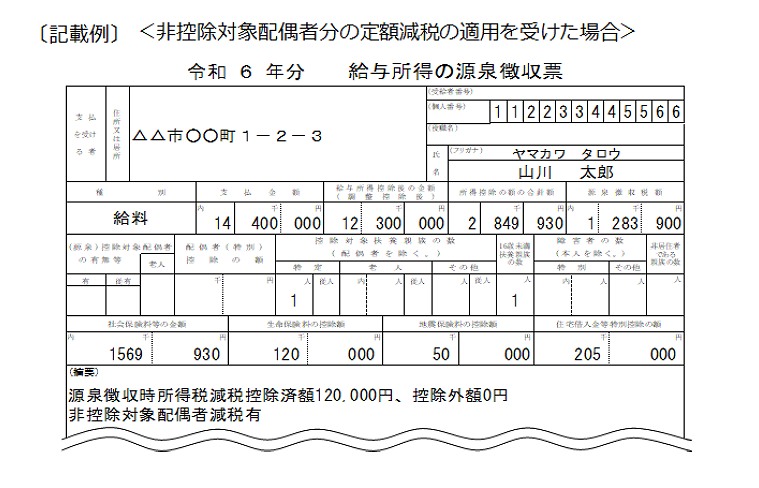

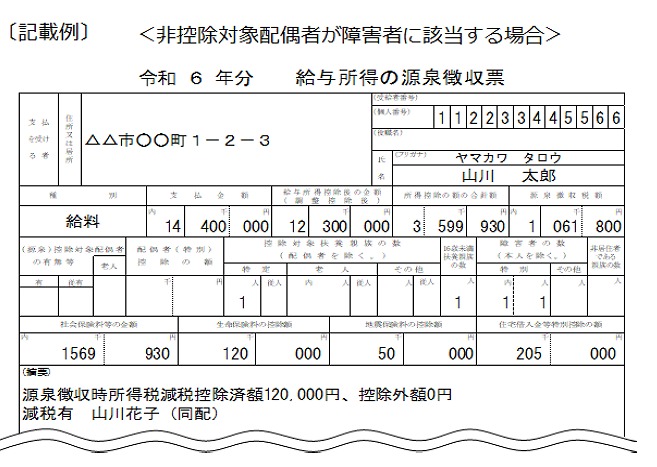

③合計所得金額が1,000万円超である居住者の同一生計配偶者を年調減税額に含めた場合

対象者:該当者のみ

合計所得金額が1,000万円超である居住者の同一生計配偶者(以下「非控除対象配偶者」という)分を年調減税額の計算に含めた場合、①②に加えて「非控除対象配偶者減税有」と記載します。※その同一生計配偶者が障害者である場合、下記ケース3の記載をします。

Q&A 源泉徴収票の「控除外額」に記載された金額が給付金として給付される?

源泉徴収票の「控除外額」は定額減税と併せて実施される「調整給付」(所得税額から定額減税で引ききれないと見込まれる人への給付)のうち、令和7年に実施する不足額給付の額を算出する際に使用されます。

ただし、一定のケースに該当する場合等は、「控除外額」に記載された金額と調整給付の額が一致しないケースもあります。

≪源泉徴収票の記載例≫

ケース1:年末調整を行った一般的な源泉徴収票の例

ケース2:合計所得金額が1,000万円超である居住者の同一生計配偶者を年調減税額に含めた場合の源泉徴収票の記載例

ケース3:合計所得金額が1,000万円超である居住者で障害者である同一生計配偶者を年調減税額に含めた場合の源泉徴収票の記載例

(2)年末調整を行っていない源泉徴収票

令和6年分の給与収入金額が2,000万円を超えるなどにより年末調整の対象とならなかった給与所得者については、その方の源泉徴収票の「(摘要)」欄には、定額減税等を記載する必要はありません。

この場合において、「源泉徴収税額」欄には、控除前税額から月次減税額を控除した後の実際に源泉徴収した税額の合計額を記入します。

㊟令和6年分の給与収入金額が2,000万円以下で、給与以外の収入があり令和6年分の合計所得金額が1,805万円を超える給与所得者の源泉徴収票の摘要欄は、「源泉徴収時所得税減税控除済額0円、控除外額0円」と記載します。

5. 定額減税年の年末調整【簡易】チェックリスト

□年末調整時点の情報に基づき同一生計配偶者や対象となる扶養親族の確認を行ったか

月次減税の計算時とは、異なる場合もあるため注意が必要です

□年調減税額の控除額の計算資料は保存しているか

システムを使用する、年末調整計算シートや源泉徴収簿、その他別紙による記載など

□源泉徴収票に「源泉徴収時所得税減税控除済額」の記載を行っているか(年末調整対象者全員)

実際に控除した年調減税額を記載します

□源泉徴収票に「控除外額」の記載を行っているか(年末調整対象者全員)

年調減税額のうち年調所得税額から控除しきれなかった金額を記載します。控除しきれない金額がない時は、「控除外額0円」と記載します。

□合計所得金額が1,000万円超である居住者の同一生計配偶者を年調減税額に含めた場合、源泉徴収票に「非控除対象配偶者減税有」の記載を行っているか(対象者のみ、上記ケース2参照)

□合計所得金額が1,000万円超である居住者で障害者である同一生計配偶者を年調減税額に含めた場合、源泉徴収票に記載を行っているか(対象者のみ、上記ケース3参照)

以上、定額減税の年調減税と令和6年分の年末調整についてのポイント解説でした。

本記事では、2024年9月15日時点の令和6年年分年末調整について解説しています。

まずは、年調減税の概要やポイントを確認しておきましょう。追加情報等は国税庁ウェブサイト年末調整コーナー等をご確認ください。

ABOUT執筆者紹介

税理士 油谷景子

税理士 油谷景子

油谷景子税理士事務所 代表

『よりよく』をモットーに法人や事業者の税務及び会計を支援する愛知県名古屋市の開業税理士。相続税や不動産譲渡などの資産税にも対応。

四大税理士法人等(東京・名古屋)で上場企業等向け税務申告、連結納税や国際税務、コンサルティング業務に従事。また、個人税理士事務所で中堅中小企業向け税務会計サービス、相続税等の申告・相談など様々な実務経験を積んだ後、名古屋市で独立開業。ITや新しい技術を積極的に活用。自計化支援にも取り組んでいる。

1級ファイナンシャル・プランニング技能士(FP1級)

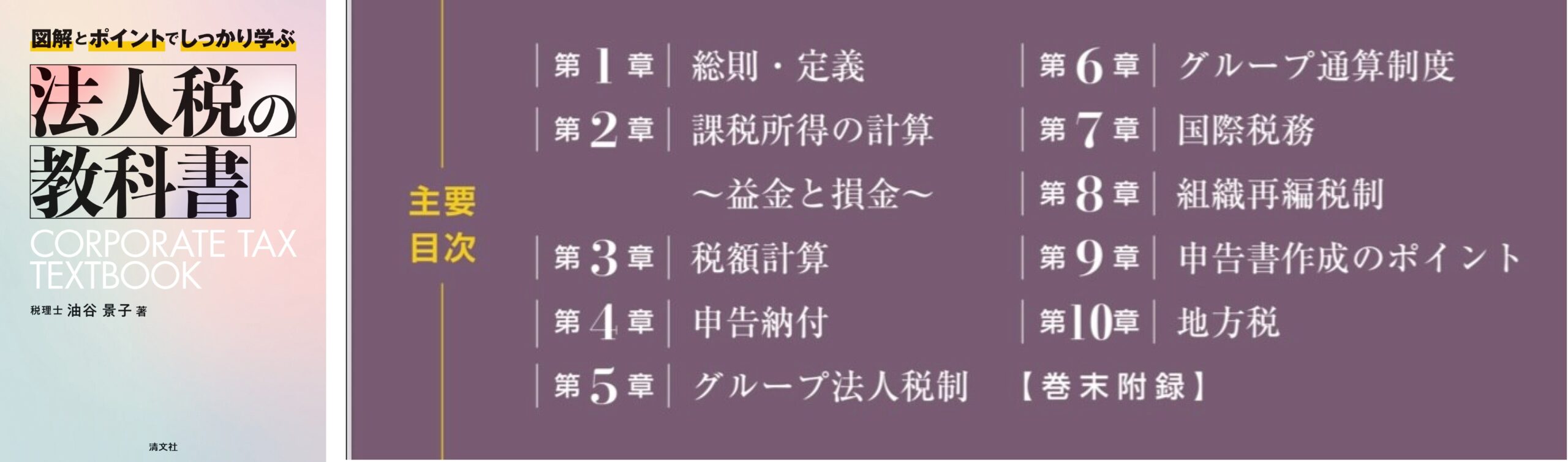

著書『図解とポイントでしっかり学ぶ 法人税の教科書』(2025年 清文社)、『スタートアップ企業の税金To Doリスト』(2024年 中央経済社)

著書『図解とポイントでしっかり学ぶ 法人税の教科書』(2025年 清文社)、『スタートアップ企業の税金To Doリスト』(2024年 中央経済社)