特定親族特別控除を受けると、ひとり親控除がなくなるのはなぜ?大学生を扶養するシングルの税リスクを解説

税務ニュース

Contents

2025年度税制改正では、配偶者控除・扶養控除・ひとり親控除・寡婦控除などの所得要件も変更となりました。ここで注意したいのが「大学生相当の子が稼ぎすぎること」です。「19歳以上23歳未満の子が稼ぎすぎても特定親族特別控除があるから大丈夫」__そう思っていると、親がひとり親控除を受けられなくなるかもしれません。今回は、大学生相当の子がいるシングルペアレントが注意したい税リスクを解説します。

ひとり親控除とは?要件を確認

ひとり親控除とは、所得者本人がシングルペアレントである場合に受けられる所得控除です。

次の要件を満たせば、所得税では35万円、個人住民税では30万円を税額計算の基準となる所得額から差し引けます。なお、以下の要件は2025年分の所得税・2026年度分の住民税から適用されます。

- 所得者本人の所得額(合計所得金額)が500万円以下であること

- その年の12月31日時点で所得者本人「法律婚の妻や夫がいないか、妻や夫が生死不明」「事実婚の妻や夫もいない」状態であること

- 生活を共にする子がいて、その子の所得(総所得金額等)が58万円以下であること(バイト・パートなどの給与年収ならば123万円以下)

ここで特に注目すべきは「子の所得が58万円以下」です。2024年分の所得税(住民税は2025年度分)までは、48万円以下でしたが2025年度税制改正で引き上げられました。

2025年度税制改正で創設された特定親族特別控除とは

2025年度税制改正では年収の壁の引き上げのほか、新たな所得控除の制度が設けられました。「特定親族特別控除」です。

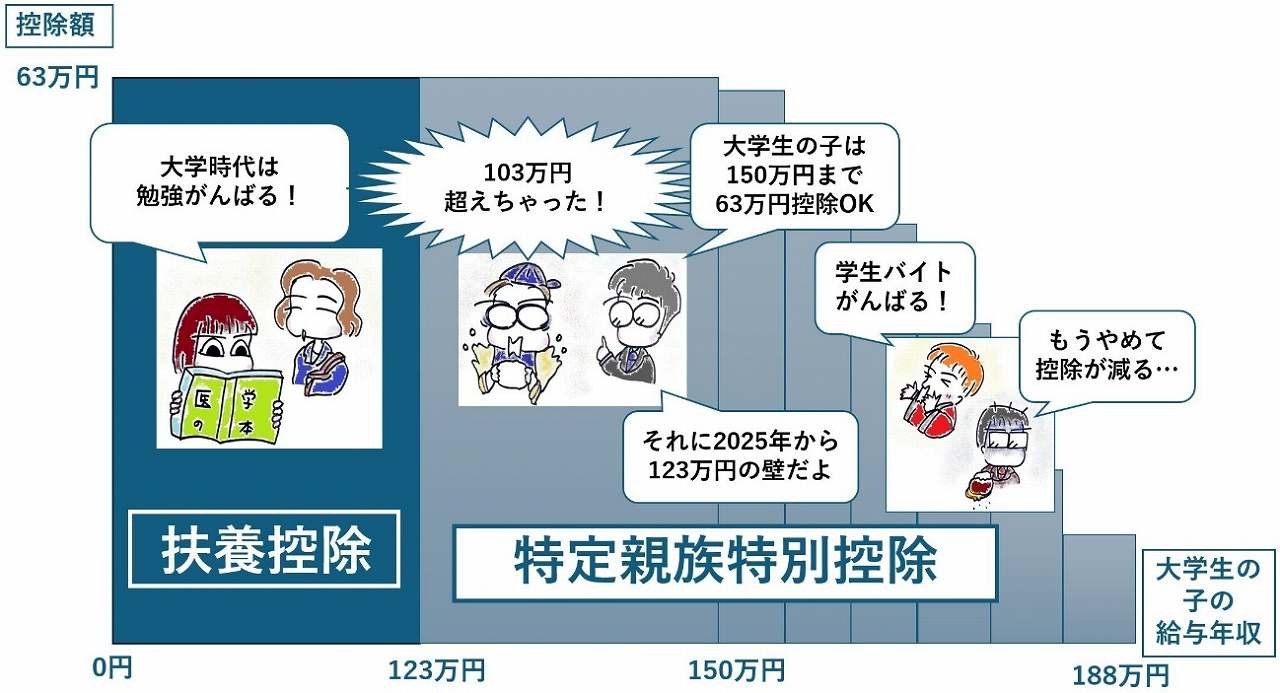

これまで、大学生がバイトで稼いでも、年収の壁(2024年までは103万円)までに抑えないと、親は63万円の所得控除が受けられませんでした。しかし、特定親族特別控除により、子が年収103万円を超えて働いても、150万円以内なら子は年収の壁(2025年から123万円)を受けられるのです。

ここで注目したいのが特定親族特別控除の要件の1つである「特定親族の所得」です。次のようになっています。

(給与年収だと123万円超188万円以下)

なお、大学生がいる場合の扶養控除と同じく63万円控除を受けたいのなら、子の合計所得金額は95万円以下(給与年収150万円以下)に抑える必要があります。

「一人で僕を育ててくれたお母さんのために、たくさん稼ぐぞ!」と決めて大学生の子が稼いでも、親は所得控除を受けられるわけです。ただ、残念な話ですが、この所得要件はシングルペアレントが税制優遇を受けるにあたり、不利になる原因となります。

ちなみに、特定親族とは、子や孫などの親族のほか、里子も含めます。いずれも19歳以上23歳未満です。このあたりも押さえておく必要があります。

大学生相当の子が稼ぎすぎると親が税金で損をする理由

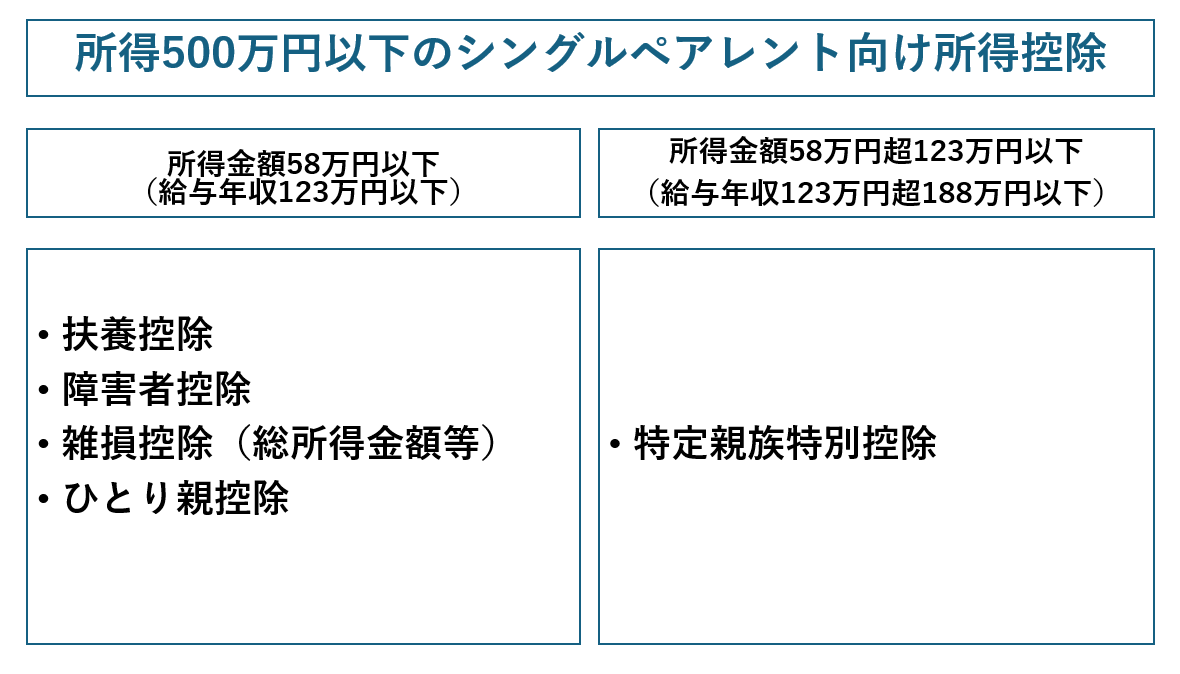

現在の日本の所得控除には特定親族特別控除以外にもいくつかあります。しかし、そのすべてに「親族等の所得要件」があります。ひとり親控除を受けられるようなシングルペアレントだと、次のようになっています。

障害者控除やひとり親控除は、子のバイト年収が123万円以下だと受けられます。つまり「扶養控除の対象になるレベルならば他の控除もOK」というわけです。しかし、子のバイト年収が123万円を超えてしまうと、親の受けられる所得控除は特定親族特別控除くらいです。ほかの「人の特性にかかわる所得控除」はありません。ひとり親控除も、です。なぜなら大学生の子のバイト年収が123万円を必ず超えているからです。

その他の注意点

シングルの方が特定親族特別控除を受けるにあたっては、このほか、次のような注意点もあります。

おい・めいや孫を扶養する離婚した独身女性も要注意

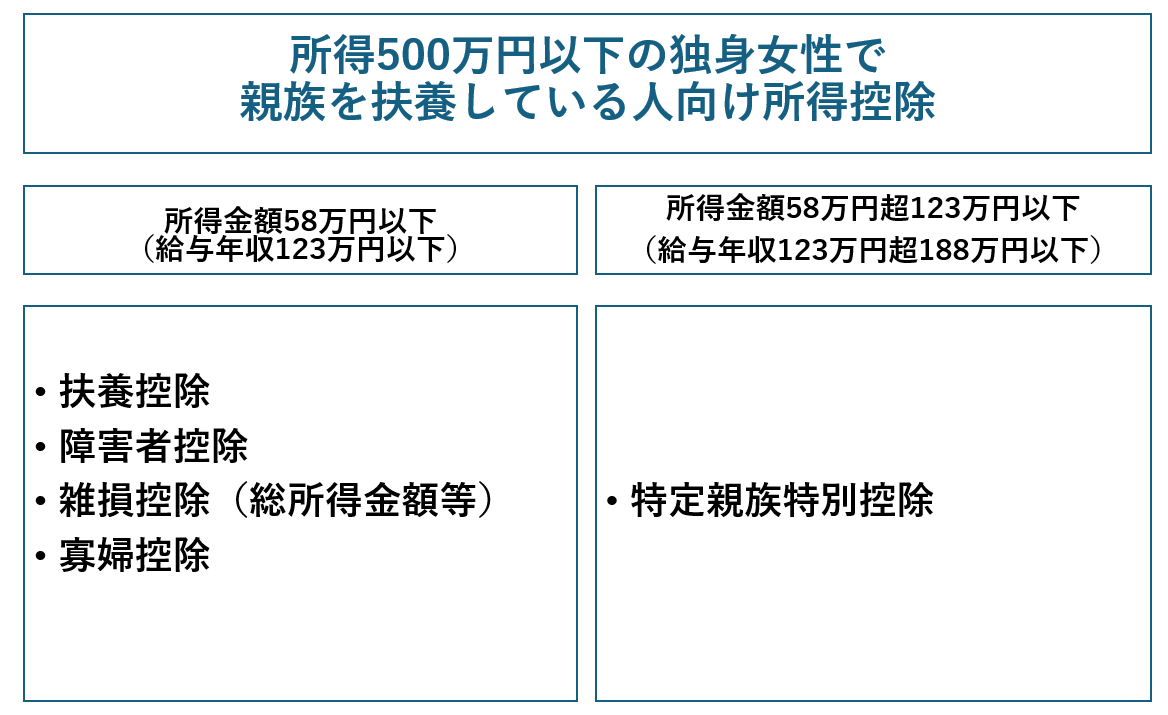

特定親族特別控除を受けるケースで、もう1つ注意したいのが「離婚した独身女性が1人でおいやめい、孫を扶養しているケース」です。

離婚した女性が我が子以外の親族を扶養している場合「寡婦控除」という所得控除を受けられます。所得税ならば27万円、住民税ならば26万円を所得額から差し引けるのです。

離婚した女性が扶養するおいやめいが大学生に相当する年齢のときも、特定親族特別控除を受けられます。ただ、特定親族特別控除を受けるようになると、寡婦控除や障害者控除などほかの所得控除が受けられなくなってしまいます。この点に注意しなくてはなりません。

住民税に注意

特定親族特別控除を受けられるほどに大学生相当の子が稼ぐと、住民税の課税リスクが生じる点にも注意が必要です。本人が勤労学生控除を忘れなければいいのですが、そうでなければ翌年6月から住民税がかかる可能性があります。

まとめ

「大学生の子が稼ぎすぎても親は63万円控除を受けられます」___一見メリットしかないような触れ込みで導入された特定親族特別控除。しかし実際は他の所得控除が受けられなくなるといったリスクがあります。「63万円控除もひとり親控除も受けたい」と思うなら、無難に「年収123万円の壁」にとどめておいた方がよさそうです。

ABOUT執筆者紹介

税理士 鈴木まゆ子

税理士 鈴木まゆ子

税理士・税務ライター|中央大学法学部法律学科卒。ドン・キホーテ、会計事務所勤務を経て2012年税理士登録。ZUU online、マネーの達人、朝日新聞『相続会議』、KaikeiZine、納税通信などで税務・会計の記事を多数執筆。著書に『海外資産の税金のキホン』(税務経理協会、共著)。