個人の法人の二刀流で大幅節税!?マイクロ法人ってなに!?

税務ニュース

近年、多くの人が複数の事業や収入源を持ち、働き方も多様化しています。こうした方々は、マイクロ法人を設立することでさまざまな利点を享受できます。今回は、マイクロ法人の利点について詳しく説明します。

マイクロ法人とは?

まず、マイクロ法人とは何かを理解しましょう。マイクロ法人とは、規模の拡大を目的としていない法人のことです。マイクロ法人という言葉自体は、法律で決まっているワードではなく、あくまで俗称です。「社長ひとりだけで運営する法人」をイメージしてください。

複数の事業や収入源をもった際にマイクロ法人を設立することで、合法的に大きく節税することができます。特に個人事業主とマイクロ法人を併用する二刀流スキームは、法人と個人事業主のいいとこ取りができるスキームとして注目されています。

マイクロ法人のメリット

マイクロ法人を用いることで、以下のようなメリットが期待できます。

②所得税の節税

では、それぞれ見ていきましょう。

マイクロ法人のメリット①社会保険料の削減

これがこのスキームの最大のメリットです。これまで個人事業主として支払っていた社会保険を、法人の社会保険に切り替えることで、保険料の負担を少なくできます。ではどれくらい社会保険料が下がるのか?ざっくりとした数字でシミュレーションをしてみましょう。

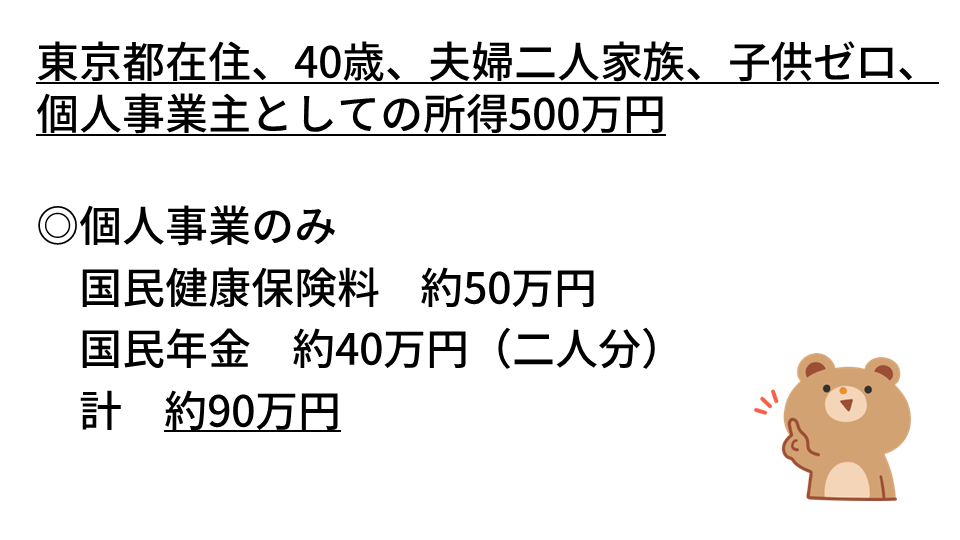

※前提として、東京都在住、40歳、夫婦二人家族、子供ゼロ、個人事業主としての所得500万円とします。

まず、個人事業のみの場合だと、このようになります。

- 国民健康保険料 約50万円

- 国民年金 約40万円(2人分)

社会保険料の合計 約90万円

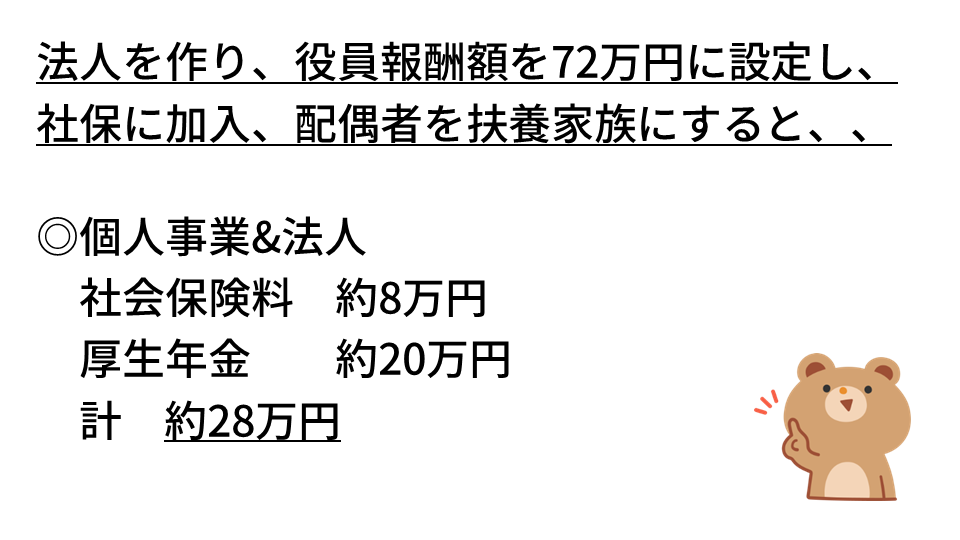

次に、マイクロ法人を使った場合、このようになります。

- 個人事業&マイクロ法人

- 社会保険料 約8万円

- 厚生年金 約20万円

社会保険料 合計 約28万円

(役員報酬額を年72万円に設定し、社保に加入、配偶者を扶養家族にすることを想定)

上記はかなりざっくりとした試算ですが、90-28=62で、年間約62万円保険料を減らせる計算になります。地域や家族構成などによって計算は異なりますが、このようなイメージになります。

なぜこんなにも減るのか?

個人事業主の場合、所得が上がるほど国民健康保険料が上がります。ここでマイクロ法人を設立し、マイクロ法人から給料を受け取ることで、公的保険が健康保険と厚生年金に切り替えられます。そして、マイクロ法人から受け取る役員報酬を最低額に設定すれば、社会保険料を大きく減らすことができるのです。

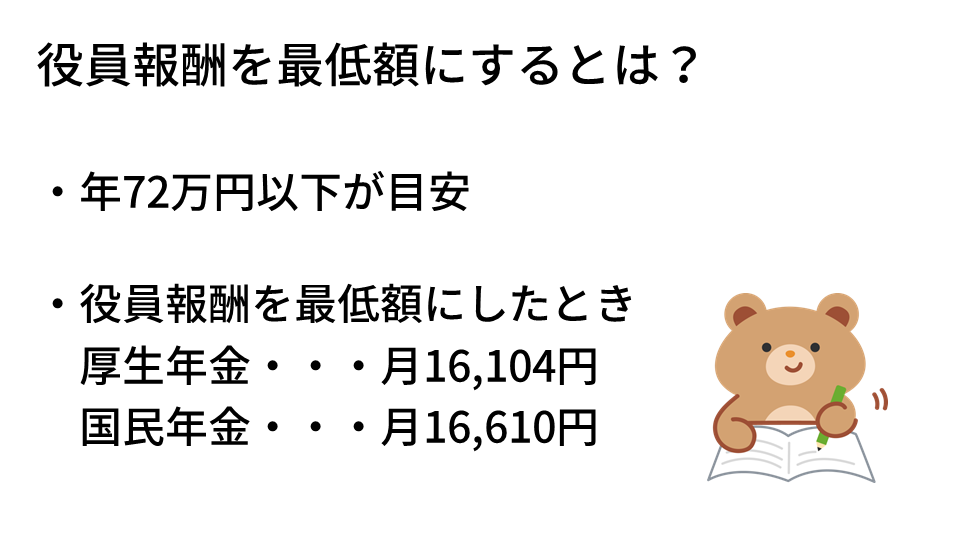

では役員報酬を最低額にするにはどうしたらよいかを考えていきましょう。

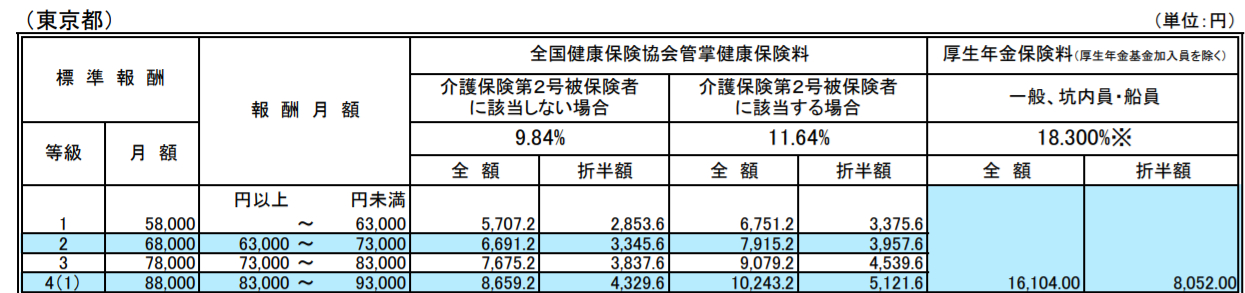

図のように、月6万3000円未満の時に、標準報酬月額(社会保険料は、標準報酬月額をベースに算出されます。)の等級が最も低くなり、社会保険料が最安になります。なので社会保険料を抑えるのであれば、そこを超えないようにするというのが、まずひとつの目安となります。

- 役員報酬月6万円とすると、6万×12=72万円

- 役員報酬を最低額にしたとき、保険料は厚生年金:月16,104円と、国民年金:月16,610円と比べて若干安くなります。

しかも、法人で加入する社会保険では家族を扶養家族に出来るのに対して、個人事業主が加入している国民保険には扶養という概念がありません。

なので、国民年金の場合、夫婦二人暮らしの世帯では二人分の国民年金保険料(この場合夫婦で月33,220円)が発生します。また、国民健康保険では配偶者・実子など全員が「被保険者」となり、それぞれの保険料を支払います。つまり、国民年金では家族の人数が多いほど、世帯としての保険料も増えていきます。一方、厚生年金では被扶養者(配偶者・子ども)の年金保険料と健康保険料支払いが不要になるため、被扶養者が増えるほど得する額が大きくなります。

どうしても税金の負担に目が行きがちですが、社会保険料の負担をいかに軽くするかという観点も手元にキャッシュを残すという観点では重要になります。

このように、社会保険料対策として有効なマイクロ法人ですが、今後の制度改正次第では「社会保険料削減」という最大のメリットがなくなってしまうリスクもあります。2024年から改正によって社会保険料の適用範囲がパートにまで拡大するなど、社会保険料を広範囲から徴収する流れになってきています。今後の動き次第ですが、個人事業主にまで社会保険の適用範囲が広がったり、社会保険料の算定方法が変わったりする可能性もあり得ます。

マイクロ法人のメリット②所得税の節税

マイクロ法人にすることで、税金の負担を分散させることで節税することができるようになります。法人税と所得税の税率差を利用して節税や、控除を用いた節税が可能になります。

例えば、

- 個人事業主→青色申告控除(65万円)

- 法人 →給与所得控除(55万円以上)

と両方の控除を受けられるので、課税所得を減らし、所得税・住民税を節税することが可能になります。個人事業主でありながら法人をもつことで、両方の控除を活用できるということです。ちなみに先程、社会保険料の削減の所で、年間の役員報酬72万円で試算しましたが、これを更に抑えて年54万円(月4万5千円 × 12ヶ月 = 54万円)とした場合、給与所得控除55万円内に収まるので、役員報酬で受け取った54万円に関しては所得税・住民税がかからないということになります。

このメリットを有効に活用するためには、 マイクロ法人ではあまり大きな売上をつけず、年間売上80~90万円位の小規模な事業を行うことがおすすめです。

おしらせ

マイクロ法人に関しては、詳細な情報を提供するための動画も用意していますので、ぜひご覧いただければと思います!

ABOUT執筆者紹介

税理士・公認会計士 辻哲弥

税理士・公認会計士 辻哲弥

税理士。公認会計士。

有限責任監査法人トーマツにて会計監査業務に従事。

23歳時、「日本一若い会計事務所」として”ACLEAN(アクリーン)会計事務所”を開業。スタートアップ、マイクロ法人を中心とした税務業務や補助金・融資等の資金調達支援、経理を対象とした業務改善コンサルティングを展開。

2023年に同事務所を”税理士法人グランサーズ”と統合。同法人の代表に就任。中小企業の税務顧問対応、内部統制構築支援、組織再編支援、事業承継・企業のクラウドサービス活用と経理効率化サービスも提供。また、自身のボディメイクの経験を活かした健康経営に関するコンサルティングも得意としている。YouTube「社長の資産防衛チャンネル」絶賛配信中!