【2023年年末調整】今回から扶養控除が厳格化…なぜ?国外扶養親族の新たな条件と必要書類を確認

税務ニュース

Contents

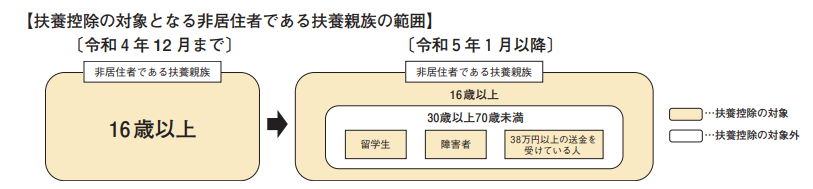

2023年分の年末調整における最大の変更点は「扶養控除にできる国外扶養親族の条件の厳格化」です。どう厳しくなったのでしょうか。この記事では、国外扶養親族の扶養控除の変更点とその背景についてお伝えします。

2023年分から国外扶養親族の扶養控除の条件が変わる

国外扶養親族とは、国外に住む配偶者以外の扶養親族のことです。扶養親族は、基本的に年末時点で次の条件に当てはまる人をいいます。

- 配偶者以外の6親等内親族または3親等内姻族など

- 年間の合計所得金額が48万円以下

- 納税者本人と生計を一にしている

- 青色事業専従者として給与をもらっておらず、かつ白色事業専従者でもない

2022年分まで、国外の扶養親族で扶養控除をするときの条件は国内扶養親族と同じでした。証明書類の提示や提出が求められるとしても、です。しかし2023年分から、次のように扶養控除の条件が変わります。

具体的な内容は次の通りです。

30歳以上70歳未満は原則「扶養控除NG」

扶養親族がその年の12月31日時点で30歳以上70歳未満だと扶養控除にはできません。この年齢層は、現地で自立して生活できる可能性が高いからだと思われます。

つまり、海外在住の親や子に送金していても、その親や子が30歳以上70歳未満なら扶養控除は受けられなくなるのです。

30歳以上70歳未満でも「障害者」「留学生」「38万円以上送金」は扶養控除OK

扶養親族が30歳以上70歳未満でも、次の3つのいずれかに当てはまるなら、扶養控除は可能になります。

- 障害者…現地で自活するのが難しいとみられるため

- 留学生…現地で自活するのが難しいとみられるため

- 38万円以上日本の納税者から送金を受けている者…38万円以上送金をうけるということは何らかの事情があると見られるため。かつ、納税者自身もその分だけ担税力が下がっているため

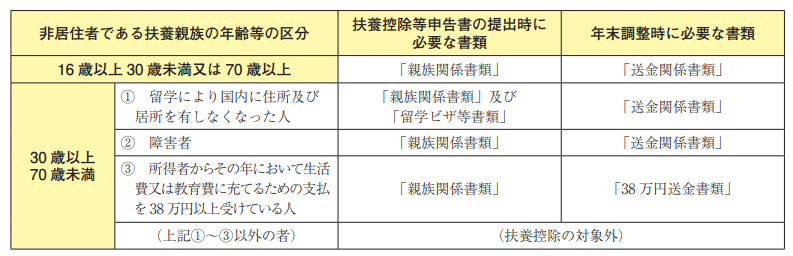

国外扶養親族を扶養控除にするときの必要書類

2023年以降の国外扶養親族を扶養控除にするときの必要書類は次のようになります。

留学ビザ等書類とは、現地の留学ビザか、現地の在留カードに相当する書類です。現地のものなので、基本的に翻訳文が必要です。

なぜ国外扶養親族の扶養控除の条件が厳しくなったのか

なぜこのように国外扶養親族の扶養控除の条件が厳しくなったのでしょうか。背景には次のような経緯があります。

国外扶養親族の扶養控除の条件

2015年まで、年末調整で国外扶養親族を扶養控除にするにあたっては、特に証明などを求められることがありませんでした。国内と同様、扶養控除等申告書に扶養親族との続柄や所得の見積額などを記載するだけで十分だったのです。

しかし税制改正により2016年以降、国外扶養親族で扶養控除を受ける際、親族関係書類と送金関係書類の提示か提出が必須となりました。海外から日本に働きに来ている外国人労働者が申告する扶養親族数があまりに多く、その真偽を確かめる必要があったと見られます。

| 国外扶養親族の扶養控除に 必要な書類 |

内容 | 具体例 |

|---|---|---|

| 親族関係書類 | 次のいずれかの書類で非居住者が納税者の親族であることを証明するもの

1.日本国の政府または地方公共団体が発行した書類及び非居住者である親族のパスポートの写し 2.外国政府または外国の地方公共団体が発行した書類 |

1.戸籍の附表の写し

2.戸籍謄本、出征証明書など ※外国語なら翻訳文が必要 ※非居住者である親族の氏名、生年月日、住所または居所が書いてあることが必要。複数書類を組み合わせてもよい ※パスポート以外は原本の提示か提出が必要 |

| 送金関係書類 | 次の書類で、年内に非居住者それぞれの生活費や教育費のための資金を送ったことを明らかにするもの

1.金融機関が発行した書類(写しも可) 2.クレジットカード会社が発行した書類(写しも可)で非居住者がクレジットカード使用で実質的に納税者から生活費や教育費を受け取ったことがわかるもの |

1.外国送金依頼書の控え

2.クレジットの家族カードの利用明細書 ※知人に頼んで現金を直接非居住者の親族に渡しているのは対象外 ※複数人の扶養親族がいるなら、それぞれ個別に送金していないとダメ(まとめて送るのは認められない) |

ただ、扶養控除の条件そのものは変わりませんでした。「一定範囲内の親族である」「合計所得金額が48万円未満である」など、国内の親族と同じ条件を満たせば、扶養控除は受けられたのです。

2023年から国外扶養親族の扶養控除が厳しくなった理由

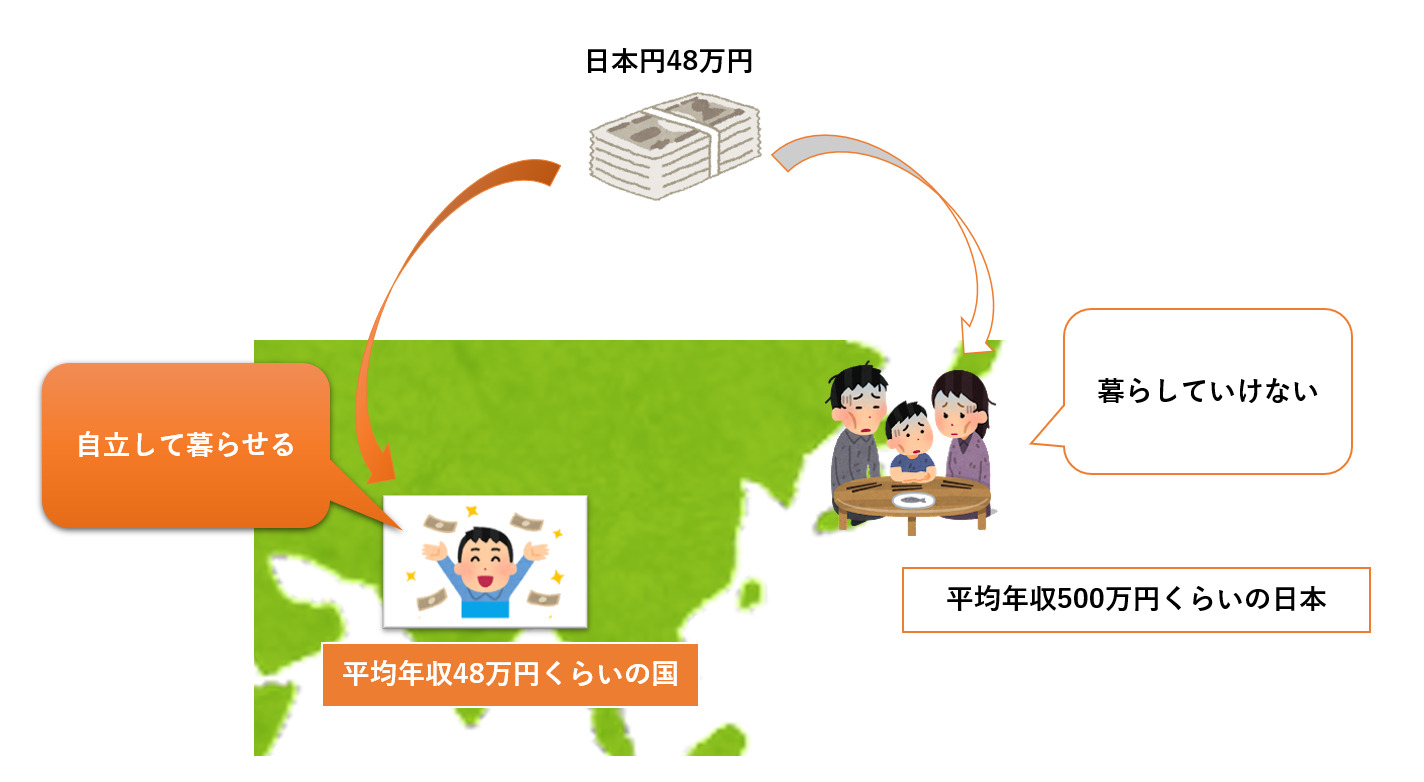

ではなぜ今回、国外扶養親族の扶養控除の条件が厳しくなったのでしょうか。背景には、通貨の価値の違いや生活水準の違いによる課税の不公平を是正しようという意図がありました。

扶養控除の条件の一つに「年内の合計所得金額が48万円以下」があります。所得48万円だと、日本では自立して生活できません。しかし、海外の国によっては、平均年収が48万円前後というところもあります。つまり「48万円以下の所得であっても、現地で自活できる」わけです。

そのような親族まで扶養控除の対象にするのは、課税の公平の観点から好ましいと言えません。そこで2020年度の税制改正により、国外扶養親族の扶養控除の条件が改められることとなったのです。

その他の注意点

国外扶養親族については次の点に注意しましょう。

配偶者はこれまで通り

国外居住の配偶者についての変更はありません。要件も必要書類もこれまで通りです。

扶養控除の他の条件に注意

国外居住の扶養親族が16歳以上30歳未満、70歳以上なら、これまで通りの書類要件を満たせば扶養控除ができるとされています。ただし、所得要件など他の条件にも注意しましょう。

16歳未満の国外扶養親族の障害者控除も書類要件がある

16歳未満の国外扶養親族は、国内と同じく扶養控除の対象になりません。しかし、障害者に該当すると、障害者控除が受けられます。この場合、扶養控除と同じく、親族関係書類と送金関係書類の提示か提出が必要です。

ABOUT執筆者紹介

税理士 鈴木まゆ子

税理士 鈴木まゆ子

税理士・税務ライター|中央大学法学部法律学科卒。ドン・キホーテ、会計事務所勤務を経て2012年税理士登録。ZUU online、マネーの達人、朝日新聞『相続会議』、KaikeiZine、納税通信などで税務・会計の記事を多数執筆。著書に『海外資産の税金のキホン』(税務経理協会、共著)。