【2023年確定申告】扶養控除を徹底解説!16歳未満の扶養親族でもできる控除もご紹介

税務ニュース

Contents

多くの人が知る「扶養控除」。「子が16歳未満だと扶養控除できない」はよく知られていますが、それ以外の条件はあまり知られていません。うっかりすれば控除額を間違えることも。今回は扶養控除をくわしく解説するとともに、扶養親族が16歳未満でも受けられる控除もお伝えします。

扶養控除とは?条件や控除額を確認

最初に、誰もが知っている扶養控除についてあらためて確認しましょう。

扶養控除とは何か

扶養控除とは、16歳以上の扶養親族がいると一定額を所得額から差し引ける制度のことです。所得税(復興特別所得税)と住民税で受けられます。「扶養親族が年末時点でいくつなのか」で、控除額は次のように変わります。

| 年末時点の年齢、同居か別居か | 控除額 | ||

|---|---|---|---|

| 所得税 | 住民税(所得割) | ||

| 16歳以上19歳未満 | 38万円 | 33万円 | |

| 19歳以上23歳未満 | 63万円 | 45万円 | |

| 23歳以上70歳未満 | 38万円 | 33万円 | |

| 70歳以上 | 本人や本人の配偶者と常に同居している(※) | 58万円 | 45万円 |

| 上記以外(別居) | 48万円 | 38万円 | |

70歳以上の同居か別居かは生活の本拠で判断します。入院はたとえ1年以上であっても「同居」として扱います。生活の本拠が納税者本人の家となるためです。一方、同居老人ホームへの入居は老人ホームが生活の本拠となるため別居として扱います。

扶養控除の対象となる扶養親族の条件

扶養控除の条件は「扶養親族が年末時点で16歳以上であること」です。ここでいう扶養親族とは、次の4つの条件をすべて満たした人となります。

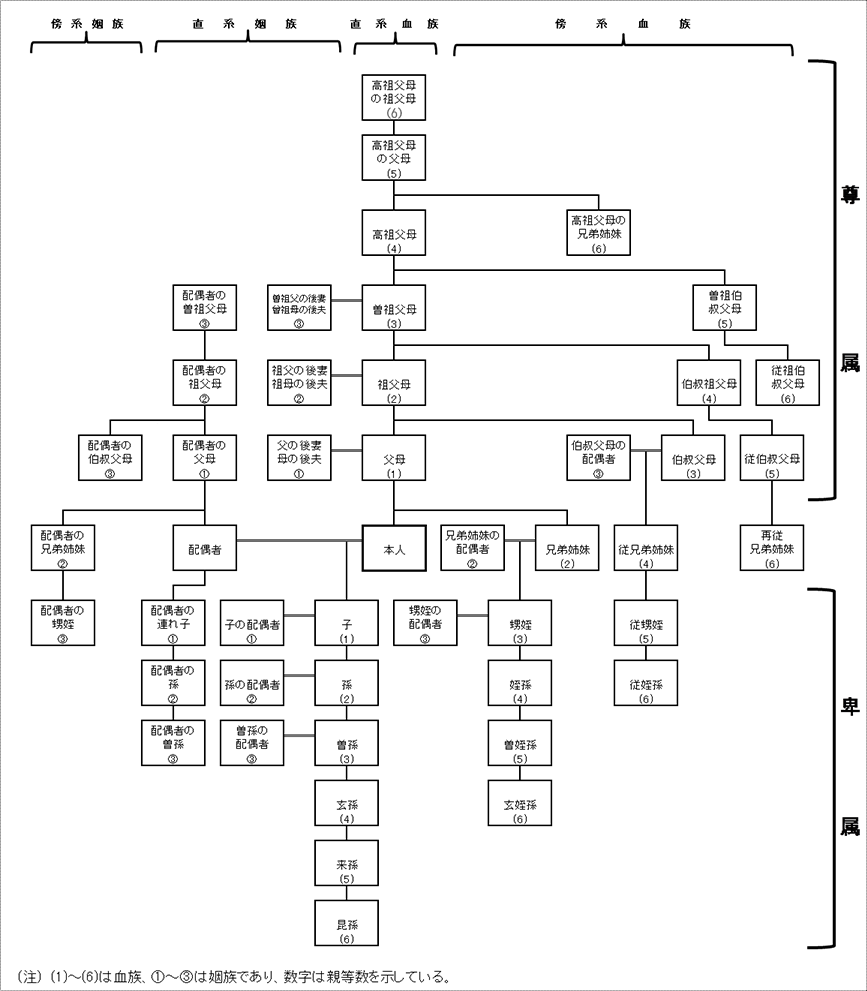

- 「配偶者以外の親族(6親等内の血族および3親等内の姻族)」か「都道府県知事から養育を委託された児童(いわゆる里子)」か「市町村長から養護を委託された老人」である

- 納税者本人と生計を一にしている

- 年間の合計所得金額が48万円以下

- 青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていない、あるいは白色申告者の事業専従者となっていない

「自分の子でないと扶養控除できない」と思われがちですが、甥や姪、妻の兄弟を扶養していても他の条件に合えば扶養控除を受けられます。親族の範囲は民法第725条に定められているのですが、対象範囲はかなり広いのです。

この他、里子など血縁関係がない人を扶養しているケースも扶養控除を受けられることがあります。

なお、国外に住む扶養親族が年末時点で30歳以上70歳未満だと、基本的に扶養控除は受けられません。所得税は2023年分から、個人住民税は2024年度分から適用されます。

複数人で扶養していても控除を受けられるのは1人だけ

夫婦で大学生の一人っ子を扶養しているケースもあるかと思います。このような場合、夫婦のどちらかしか扶養控除を受けられません。複数人で扶養しているケースは誰か1人しか控除を受けられないのです。これは、障害者控除などでも同じです。

16歳未満の扶養親族でもできる控除4選

「子どもが16歳未満だから年末調整の申告書や確定申告書に書くだけムダ」。そう思い込むと損をするかもしれません。実は、扶養親族が16歳未満でも、次の控除は受けられます。

所得金額調整控除

2020年分の所得税から始まった控除です。次の条件のいずれかに当てはまれば、所得金額調整控除を最大15万円差し引けます。

※この他、公的年金と給与の両方をもらっている人の一部も所得金額調整控除を受けられます。

所得金額調整控除の金額は、次の式で計算します。

なお、所得金額調整控除は、所得控除ではなく、給与所得控除のおまけのような存在です。そのため、所得金額調整控除額が差し引かれた後の金額が最終的な給与所得となります。

給与年収850万円の人の子が16歳未満でも、この控除は受けられます。なので、サラリーマンの方で給与年収が850万円を超える人は、中学生や小学生、保育園といった子どもがいたり、年末近くになって子どもが生まれたりしたなら控除もれがないように注意したいところです。

この他、所得金額調整控除は夫婦で同時に控除できます。この点が扶養控除と違うことも意識した方がいいでしょう。

障害者控除

障害者控除は、本人か配偶者、扶養している親族が障害者だと受けられる控除です。ここで言う障害者とは、次のような人をいいます。

| 条件 | 特別障害者になる人 | |

|---|---|---|

| 1 | 精神上の障害により事理を弁識する能力を欠く常況にある人 | すべて |

| 2 | 児童相談所、知的障害者更生相談所、精神保健福祉センター、精神保健指定医の判定により、知的障害者と判定された人 | このうち、重度の知的障害者と判定された人のみ |

| 3 | 精神保健及び精神障害者福祉に関する法律の規定により精神障害者保健福祉手帳の交付を受けている人 | このうち、障害等級が1級と記載された人のみ |

| 4 | 身体障害者福祉法の規定により交付を受けた身体障害者手帳に、身体上の障害がある人として記載されている人 | 障害の程度が1級または2級と記載された人のみ |

| 5 | 精神または身体に障害のある年齢が満65歳以上の人で、その障害の程度が1、2、4に掲げる人に準ずるものとして市町村長等や福祉事務所長の認定を受けている人 | このうち特別障害者に準ずるものとして市町村長、特別区区長や福祉事務所長の認定を受けている人のみ |

| 6 | 戦傷病者特別援護法の規定により戦傷病者手帳の交付を受けている人 | このうち障害の程度が恩給法に定める特別項症から第3項症までの人のみ |

| 7 | 原子爆弾被爆者に対する援護に関する法律の規定により厚生労働大臣の認定を受けている人 | すべて |

| 8 | その年の12月31日の現況で引き続き6か月以上にわたって身体の障害により寝たきりの状態で、複雑な介護を必要とする(介護を受けなければ自ら排便等をすることができない程度の状態にあると認められる)人 | すべて |

扶養親族が上記のいずれかに当てはまると障害者として次のいずれかの金額を控除できます。

| 区分 | 控除額 | |

|---|---|---|

| 障害者 | 27万円 | |

| 特別障害者 | 常に納税者と同居している | 40万円 |

| 上記以外(別居) | 75万円 | |

ひとり親控除

ひとり親控除は、子を扶養している場合に受けられる控除です。男女ともに、未婚・離婚・死別(生死不明を含む。以下同じ)を問わず、本人の合計所得金額が500万円以下なら35万円を控除できます。

なお、扶養されている子自身の所得要件も問われます。扶養されている子の総所得金額等が48万円以下でないと、本人の所得要件が見合っていてもひとり親控除は受けられません。また、その子が他の人の扶養親族や同一生計配偶者でないことも求められます。

寡婦控除(離婚)

寡婦控除は、離婚か死別で単身となった女性のみが受けられる控除です。本人の合計所得金額が500万円以下であれば27万円の控除を受けられます。死別は扶養親族の有無は問われませんが、離婚は子以外の扶養親族がいることが条件となります。

注意点

扶養親族がいるのなら、今回お伝えした控除を受けられる可能性があります。実際に年末調整や確定申告で適用を受ける際は、あらためて細かく条件を確認するようにしましょう。

ABOUT執筆者紹介

税理士 鈴木まゆ子

税理士 鈴木まゆ子

税理士・税務ライター|中央大学法学部法律学科卒。ドン・キホーテ、会計事務所勤務を経て2012年税理士登録。ZUU online、マネーの達人、朝日新聞『相続会議』、KaikeiZine、納税通信などで税務・会計の記事を多数執筆。著書に『海外資産の税金のキホン』(税務経理協会、共著)。