インボイス初年度!インボイス制度対応の請求書&領収書の注意点まとめ

税務ニュース

Contents

2023年(令和5年)10月1日から始まるインボイス制度。

国税庁によると、7月末時点で約370万の事業者が登録事業者の申請をしたようです。インボイス制度の影響を受ける事業者はたくさんいらっしゃいますね。そこで、今回はインボイス制度対応の請求書・領収書の注意点をお伝えしていきます。

注意点1:「6つの記載事項」がないとNG!

発行する書類が「適格請求書(インボイス)」として認められるためには、一定の事項を記載する必要があります。インボイスとして必要な事項を記載していれば、インボイスは請求書に限られず、領収書や納品書などでもインボイスに該当します。

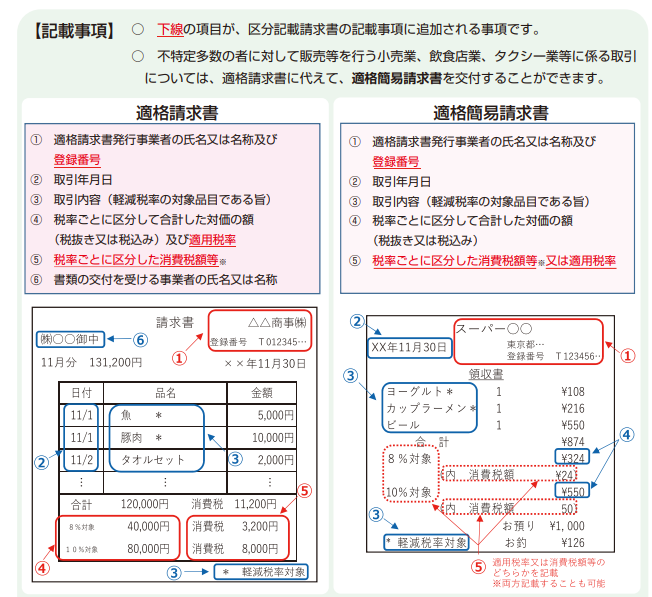

具体的にインボイスに記載が必要となるのは、次の6点です。

②取引年月日

③取引内容(軽減税率の対象品目である旨)

④税率ごとに区分して合計した対価の額(税抜き又は税込み)及び適用税率

⑤税率ごとに区分した消費税額等(端数処理は一請求書当たり、税率ごとに一回ずつ)

⑥書類の交付を受ける事業者の氏名又は名称

※下線部分が、インボイス制度導入により追加される事項です。

なお、不特定多数の者に対して販売を行う小売業、飲食店業などは適格請求書の発行に代えて、「適格簡易請求書(適格簡易インボイス)」を交付することができます。

適格簡易請求書では、⑥「書類の交付を受ける事業者の氏名又は名称」を省略することができます。これは、不特定多数の方に交付する場合においてその都度宛名を記載するのは大変であるため、適格簡易請求書として書類の交付を受ける事業者の氏名又は名称の記載を省略することが認められています。

【インボイスの記載事項】

注意点2:インボイスでは端数処理のルールがある!

インボイス制度では、上記の記載事項の通り「税率ごとに区分した消費税額等」を記載する必要があります。その「税率ごとに区分した消費税額等」に1円未満の端数がある場合、「1つのインボイスにつき、税率ごとに1回端数処理を行う」というルールがあります。

端数処理について、認められる例と認められない例は次の通りです。

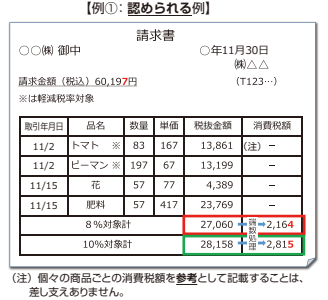

OK(正しく端数処理が行われている例)

記載例:税抜金額を基に消費税額を計算する場合

この請求書では、軽減8%の商品の税抜金額を合計して、合計した税抜金額に8%をかけて税率8%分の消費税額を計算。同様に、10%の商品の税抜金額を合計して、合計した税抜金額に税率10%をかけて税率10%分の消費税額を計算しています。

1つの請求書(インボイス)内で、税率ごとに1回端数処理をしているため、この例では正しい端数処理を行っていると言えます。

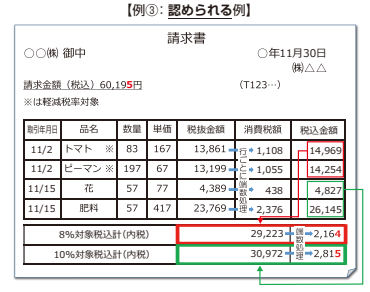

記載例:税込金額を基に消費税額を計算する場合

この請求書では、軽減8%および10%の各商品の税込金額の合計を計算、そして消費税込みの合計金額から当該税込金額に含まれる内税の消費税額を計算しています。そして、その消費税額が請求書(インボイス)における消費税額とされています。

本事例は、各商品ごとに消費税額の計算が表示されているものの、最終的な消費税額の計算は、1つの請求書(インボイス)内で、税率ごとに1回端数処理をしており、正しい端数処理を行っていると言えます。

NG(正しく端数処理が行われていない例)

記載例:税抜金額を基に消費税額を計算する場合

インボイス制度では、税率ごとに1回だけ端数処理を行うこととされているため、上記のように1つのインボイス内で同じ10%(または8%)の税率にも関わらず、行ごとに端数処理を行い、端数処理後の消費税額を合算することは認められていないため、注意しましょう!

消費税の端数処理は「切上げ」「切捨て」「四捨五入」?

消費税額の端数処理について、「切上げ」「切捨て」「四捨五入」のいずれで行うかは事業者の任意の方法によることができます。自社でいずれの方法によるかを選択して、統一した方法で行うとよいでしょう。

注意点3:領収書でインボイス対応する場合の注意点

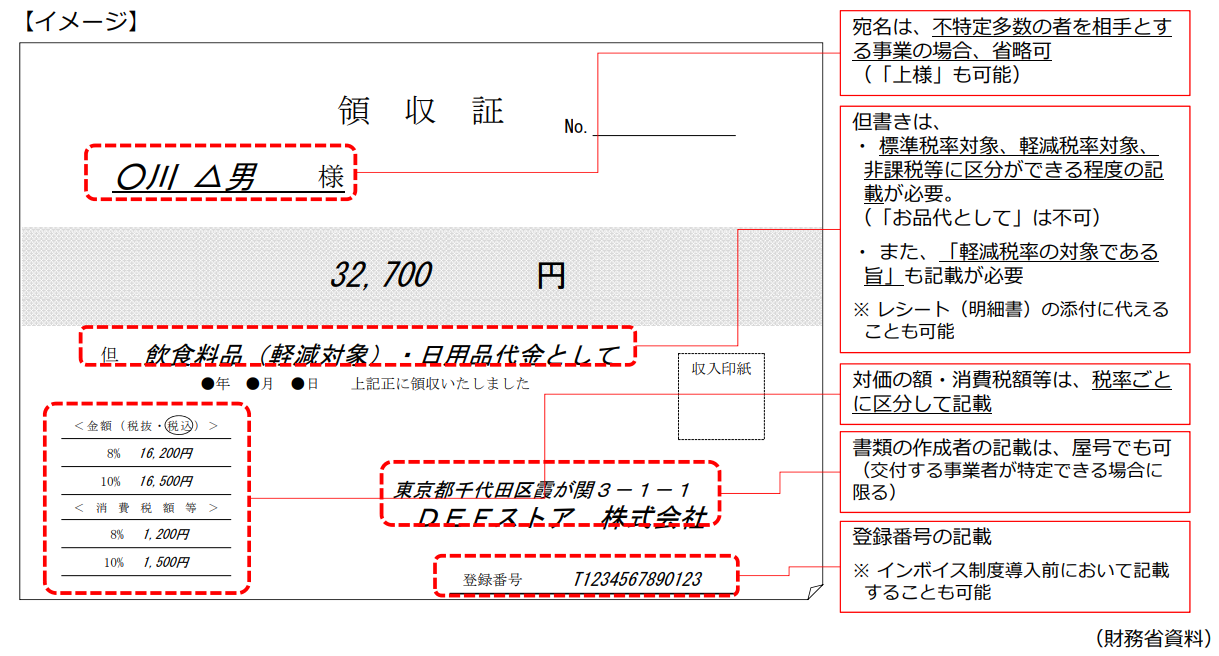

領収書でもインボイスの必要事項さえ記載していればインボイス制度への対応が可能です。その際に、特に注意したい点があります。

領収書POINT①お品代はNG!但書きが必要!

インボイスでは「取引内容(軽減税率の対象品目である旨)」を記載する必要があります。

そのため、但書き欄が、「空欄」や「お品代」の記載では、原則としてインボイスとして認められません。但書きについては、標準税率対象、軽減税率対象、非課税等に区分できる程度の記載が必要とされています。

領収書POINT②宛名の記載が必要(簡易インボイスが認められる事業者を除く)

インボイスでは、「書類の交付を受ける事業者の氏名又は名称」の記載が必要です。そのため、簡易インボイスが認められている事業者以外の事業者は、宛先の記載が必要となりますので注意しましょう。

なお、不特定多数の方に販売等をする小売業や飲食店業等の場合は、宛先の記載を省略し、または「上様」と記載してもその他のインボイスの必要事項が記載されていれば簡易インボイスに該当するため、インボイスとしては問題ないことになります。

手書き領収証のイメージ(財務省資料)

【Q&A】

よくある質問1:手書きの領収書でもインボイスになりますか?

手書きの領収書でもインボイスとして必要な事項が記載されていれば、インボイスに該当します。

よくある質問2:口座振替や口座振込の場合、インボイスは必要ですか?

口座振替等の場合も原則としてインボイスの保存が必要です。

詳細は下記の解説を参考にしてください。

以上、インボイス対応の請求書&領収書の注意点まとめでした。

国税庁が公表するインボイス制度のQ&Aは2023年9月10日時点で「127」になりました。

インボイス制度への対応は負担もありますが、POINTを押さえて一緒に乗り越えていきましょう!

ABOUT執筆者紹介

税理士 油谷景子

税理士 油谷景子

油谷景子税理士事務所 代表

『よりよく』をモットーに法人や事業者の税務及び会計を支援する愛知県名古屋市の開業税理士。相続税や不動産譲渡などの資産税にも対応。

四大税理士法人等(東京・名古屋)で上場企業等向け税務申告、連結納税や国際税務、コンサルティング業務に従事。また、個人税理士事務所で中堅中小企業向け税務会計サービス、相続税等の申告・相談など様々な実務経験を積んだ後、名古屋市で独立開業。ITや新しい技術を積極的に活用。自計化支援にも取り組んでいる。

1級ファイナンシャル・プランニング技能士(FP1級)

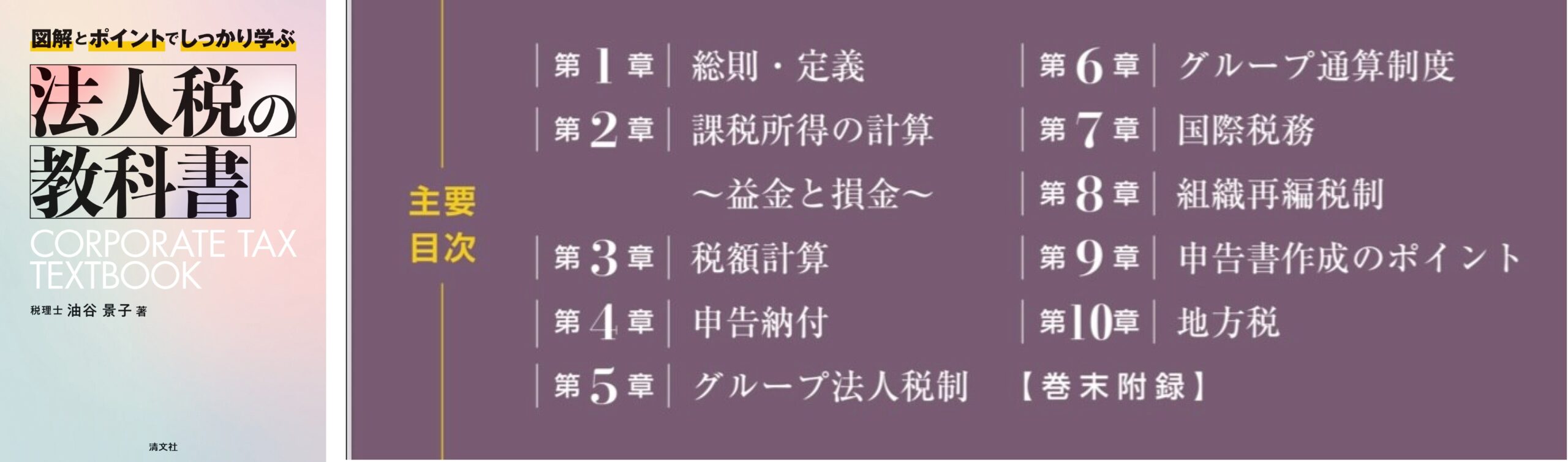

著書『図解とポイントでしっかり学ぶ 法人税の教科書』(2025年 清文社)、『スタートアップ企業の税金To Doリスト』(2024年 中央経済社)

著書『図解とポイントでしっかり学ぶ 法人税の教科書』(2025年 清文社)、『スタートアップ企業の税金To Doリスト』(2024年 中央経済社)